銀行員「一括投資が断然オススメです」…言われるままに〈退職金2,500万円〉を投資に回した61歳・小学校教員、わずか5ヵ月で700万円を溶かし、大狼狽「誰か、嘘だと言ってくれ…」【CFPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年9月23日 10時15分

(※写真はイメージです/PIXTA)

定年退職時などに受け取る「退職金」。まとまった資金であるため、この使い道が老後生活を豊かなものにするか否かに、大きな影響を及ぼすこととなります。願わくば、後悔しない使い方をしたいものです。今回、定年退職を迎えた佐々木さん(仮名)が、銀行の勧めで退職金の2,500万円で投資を始めた事例をもとに、退職金の「賢い使い方」について、FPの辻本剛士氏が解説します。

退職金の運用はリスクを抑えて長期で行うこと

定年退職時などに受け取る「退職金」。この資金を運用に回してもよいのだろうかと疑問に感じる人もいるのではないでしょうか? 結論からいえば、無理のない範囲で運用に回したほうがよいといえます。

厚生労働省が公表した資料によると、男性の平均寿命は約81歳、女性は約87歳です。また、2050年には平均寿命は男性が85歳、女性は91歳まで延びるといわれています。

つまり、平均的に老後生活は20年以上続く見込みのため、その期間の資金を確保しておく必要があります。そのためには退職金を効率よく運用し、少しでも老後資金が目減りしないよう進めていきましょう。

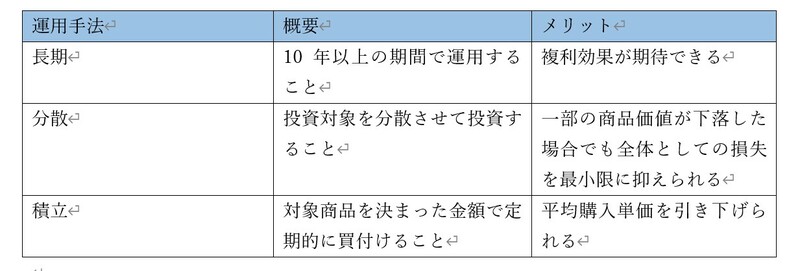

基本は「長期・分散・積立」で運用し、ポートフォリオにも気を配る

投資経験の浅い人や未経験の人は、「長期・分散・積立」をベースに運用を進めていくことで、最小限にリスクを抑えられます。退職金の運用も基本はこれと同じです。

ただし、退職金の場合は「長期・分散・積立」に加えて、ポートフォリオ(資産配分)にも気を配る必要があります。定年退職で退職金を受け取る方は高齢になっているケースが多いです。

高齢者で年金に依存している場合、運用で大きな損失が生じてしまうと、損失分を取り返すことが困難な状態になります。一方で、ある程度若く労働収入がある方であれば、大きな損失が生じたとしても、時間をかけて損失部分を取り戻すことが可能です。

退職金のポートフォリオに関しては、株式以外にも債券や不動産(REIT)といった異なる商品で構成することをおすすめします。例えば、投資対象を株式20%、債券60%、不動産(REIT)20%と、比較的安全といわれている債券を中心に構成することも、選択肢の1つです。

このように、退職金で運用する場合は、大きな損失を回避できるよう慎重に進めていく必要があります。

61歳で定年退職、2,500万円の退職金を手にした佐々木さん

佐々木智哉さん(仮名)は長年、小学校の教員として勤務しており、このたび61歳で定年退職を迎えることになりました。いつも笑顔で優しい雰囲気の佐々木さんは子どもたちからも人気があり、保護者や同僚の先生からも愛される存在でした。専業主婦の妻と3人の子どもがおり、文字通り一家の大黒柱として、40年弱もの間、教員一筋で働いてきました。

退職後も「再任用制度」を利用し、引き続き小学校で働くことが決まっています。しかし、収入はいままでの半分程度まで減少。現在の生活水準では毎月3万円程度の赤字になってしまう見込みです。さらに現役時代、子ども3人の教育費や母の介護費用などの影響で、なかなか貯金が進まなかった佐々木家の貯金額は、300万円にとどまっている状態。そのため、定年退職に際して受け取る退職金2,500万円が、これからの生活の大きな支えとなる予定です。

退職金を受け取ってから数日後、佐々木さんのもとへ1本の電話が鳴ります。電話に出てみると、電話の相手は給与振込で利用している銀行からです。

退職金2,500万円で投資を始める決意をする

「佐々木様、定年退職おめでとうございます! 今回お振り込みさせていただきました退職金ですが、この資金で資産運用を検討してみてはいかがでしょうか? 退職金を有効に活用することで、老後生活をより充実させることができますよ!」と、銀行からの熱烈な勧誘を受けた佐々木さん。

ちょうど退職金2,500万円の使い道についてどうすべきか考えていたところだったので、一度話を聞いてみようと思い、後日面談を行うことにしました。

面談当日。銀行の別室に通された佐々木さんに、「佐々木様、本日はお時間をいただきありがとうございます。今回は佐々木様のお受け取りになられた退職金の活用についてお話しさせていただきたく思います」と、満面の笑みで語りかける銀行員。

佐々木さんはその圧に押されつつも、「最近NISAについての広告などが多いこともあり、資産運用については少し興味があったところです。しかし、いままで投資経験もありませんし、投資の知識もほとんどありません。そのような私が投資をしても問題ないのでしょうか?」と、気になっていたことを尋ねました。

「まったく問題ありません。むしろ人生100年時代といわれる昨今、投資をして効率よく資金を運用することは老後生活を送るうえで重要です」と銀行員に言われて、納得する佐々木さん。その後、銀行員から投資やNISA制度についてわかりやすく説明を受けたところで、銀行員が佐々木さんにある提案をしてきました。

「佐々木様の場合ですと、2,500万円とまとまった資金がありますので、NISAの年間上限240万円を活用し、残り2,260万円はNISAではなく、一般の口座を使って運用してみてはいかがでしょうか? もちろんリスクはありますが、仮に2,500万円を年利4%で運用すれば、年間100万円のリターンが見込めます。老後生活の大きな足しになるかもしれません」

佐々木さんも深くうなずきます。「確かに年間100万円のリターンが見込めれば、少しリスクを取るのも悪くないかもしれない。正直、これから少ない収入で生活することになるので、毎月の支出は赤字になってしまい困っているところでした」と即決してしまいます。

銀行員は「それではこの機会に口座開設等を進めていきましょう。売買自体は口座開設完了後にインターネットでおこなえます。また、何かご不明な点がございましたら、いつでもご相談ください」と案内します。

佐々木さんは丁寧な対応をしてくれる銀行員をすっかり信用し、退職金2,500万円を一括で投資に回すことを決意するのでした。

商品の購入後、順調に資産価値は上昇していく

その後、佐々木さんは証券口座を開設し、早速パソコンを起動させ商品購入に進みます。

銀行員からは、倒産の心配がなく、比較的リスクの低いインデックス型の投資信託を勧められたため、日経平均株価に連動した投資信託を購入することに決めていました。

最初は心配でドキドキする佐々木さんでしたが、購入直後から日経平均株価は順調に上昇し、購入してから3ヵ月で含み益は125万円まで膨れ上がります。佐々木さんはすっかり安堵し、「3ヵ月で125万円も資産が増えたぞ。この調子でいけば老後の生活はもっと楽になるかもしれない」と期待を膨らませていました。

月曜日に起きた大暴落

そんなある日のこと、佐々木さんに衝撃の出来事が起こります。日経平均株価を毎日確認することが日課だった佐々木さんは、この日も期待を胸に日経平均株価を確認しました。しかし、その日の日経平均株価は大暴落を起こしており、実に10%近い下げ幅を記録していました。

これまでの含み益125万円が一転、1日で-125万円の赤字に転じるという結果に。佐々木さんは「一日で資産が125万円も減ったぞ。これはまずいのでは?」と心配になりましたが、経済ニュースなどでは、一時的な下落というアナリストの解説もあったため、数日で戻るだろうと言い聞かせ、気持ちを落ち着かせました。

しかし、日経平均株価の下落は止まりません。日に日に自身の含み損が膨らみ続けます。そのうち佐々木さんは含み損をみるのが嫌になり、日経平均株価の確認をするのをやめてしまいます。

日経平均株価については一時的に反発する日はあるものの、最終的には購入当初の20%まで下落してしまいました。それから数日後の朝のニュースで、またも日経平均株価が大暴落した情報が入ります。佐々木さんは恐る恐るパソコンを起動し、自身の資産状況を確認すると、2,500万円あった佐々木さんの資金は、なんと1,800万円まで目減りしていました。

「どうすればいいんだ。頼むから誰か、嘘だと言ってくれ……」

経済ニュースもまだまだ下落が続く可能性があるなどとネガティブな情報が飛び交っています。さすがにこの状況に耐えられなくなった佐々木さんは、持っていたすべての投資信託を売却。投資を開始して5ヵ月後の出来事でした。

わずか5ヵ月で700万円を失ってしまった佐々木さんは放心状態です。「なんてことをしてしまったんだ。おれの退職金が……」と自分を責めます。

その翌日、さらに信じられないことが起こりました。連日下落を続けてきた日経平均株価が大幅反発したのです。これを境に日経平均株価は上昇に転じ、大暴落が起こる前の株価に戻ったのでした。

茫然自失の佐々木さん。「売らずにそのまま保有しておけば、損失を被ることはなかったのか」と頭を抱えます。取り返しのつかない事態に直面し、自身の判断を後悔するのでした。

一括投資はリスクが高い

今回のケースでは、佐々木さんは退職金2,500万円を一括で投資し、その結果わずか5ヵ月で700万円の資産を失うことになりました。

このような事態に陥った要因は、一括投資をしてしまったことと、損失に耐えられずに売却してしまったこと、ポートフォリオが株式100%で構成されていたことが挙げられます。一括投資が必ずしも問題なわけではありませんが、佐々木さんの場合はリスク許容度を超えた投資をしていたのです。2,500万円を一括投資すると、仮に1%資産価値が下落しただけで、25万円もの損失が生じます。

大金を扱う経験が少ない佐々木さんにとって、このような金額の変動は心理的に大きな負担となりました。その結果、心理的なプレッシャーに耐えかねて投資を売却するに至ったのです。

運用の基本は「長期・分散・積立」で進めていくこと

では、今回の佐々木さんはどのような運用を心掛けるべきだったのでしょうか?

佐々木さんのように運用経験が少ない人は、冒頭でも解説したように、「長期・分散・積立」で運用していくことが大切です。金融庁が公表した資料によると、1989年以降、毎月同じ金額ずつ国内外の株式と債券に分散して積立投資を行い、20年間運用した場合、どのデータをとっても元本割れをしない結果となりました。

また、ポートフォリオも日経平均株価に連動した投資信託のみで構成するのではなく、債券や不動産(REIT)に分散させていれば、損失を抑えられていた可能性もあります。

これらの知識は、投資を得意分野とするファイナンシャルプランナー(FP)に相談すれば、容易に得られます。佐々木さんは銀行員の提案を鵜呑みにして一括投資を実施してしまい、今回の暴落時には自身の判断で売却してしまいました。もし、投資を始める前や大暴落が起きたときに、信頼できるFPに相談していれば、別の結果になっていたかもしれません。

〈参考〉

・共済サポートナビ 小規模企業共済制度のしおり

https://kyosai-web.smrj.go.jp/content/s_200_202311_shiori.pdf

・主な年齢の平均余命

https://www.mhlw.go.jp/toukei/saikin/hw/life/life23/dl/life23-02.pdf

・金融庁 はじめてみよう!NISA早わかりガイドブック

https://www.fsa.go.jp/policy/nisa2/about/nisa2024/guidebook_202307.pdf

辻本 剛士 ファイナンシャルプランナー

この記事に関連するニュース

-

60歳、貯蓄0円からの老後資産作りは本当に可能なのか。3つのパターンを検証

MONEYPLUS / 2024年11月19日 7時30分

-

ただ早く会社を辞めたかった、それだけなのに…。早期退職を夢見て資産2,000万円を貯めた54歳会社員、わずか半年で数百万円を失い涙「あまりに愚かでした」【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月10日 11時15分

-

50代でNISAを運用中。積み立ては「月3万円」だけど、定年後も続けるべき? 継続する場合の「注意点・ポイント」も解説

ファイナンシャルフィールド / 2024年11月7日 4時40分

-

夫が定年で「退職金2000万円」を手にしました。「銀行で投資で増やすようすすめられた」と言っていますが、大丈夫なのでしょうか? 貯めておくほうが安全ではないのですか?

ファイナンシャルフィールド / 2024年10月31日 5時40分

-

老後資金のために「NISA」で投資を始めようとした矢先、「首相交代で日経先物が暴落」というニュースを見てしまいました。何かあるたびに暴落するなら、投資なんてしないほうが良いんじゃないでしょうか…?

ファイナンシャルフィールド / 2024年10月31日 5時10分

ランキング

-

1農協へコネ入社の元プー太郎が高知山奥「道の駅」で年商5億…地元へのふるさと納税額を600万→8億にできた訳

プレジデントオンライン / 2024年11月23日 10時15分

-

2スシロー「パペットスンスン」コラボに言及「追加販売を検討」 発売当日に一部完売したグッズも

ORICON NEWS / 2024年11月22日 17時45分

-

3「無人餃子」閉店ラッシュの中、なぜスーパーの冷凍餃子は“復権”できたのか

ITmedia ビジネスオンライン / 2024年11月20日 6時15分

-

4昨年上回る規模の経済対策、石破色は一体どこに?【播摩卓士の経済コラム】

TBS NEWS DIG Powered by JNN / 2024年11月23日 14時0分

-

5ドーミーイン系4つ星ホテル「3300円朝食」に驚愕 コスパ最高、味も絶品!極上のモーニングがここに

東洋経済オンライン / 2024年11月23日 8時40分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください