金融マンの「年金は破綻します」を信じて投資家デビューした老夫婦の末路

プレジデントオンライン / 2021年1月8日 11時15分

※本稿は、『定年前、しなくていい5つのこと 「定年の常識」にダマされるな!』(光文社新書)の一部を再編集したものです。

■金融営業マンの「年金は破綻しますよ」は本当か

年金不安を煽る報道に惑わされてはいけないというお話をしましたが、年金不安を煽るのはマスコミだけではありません。金融機関の営業マンも同様に「年金は破綻する」と訴えかけてきます。でもそれは彼らの商売を考えたら当然です。

彼らにとって、年金は破綻してくれないと困るのです。なぜなら老後の年金をあまり心配しなくてもよいというのであれば、彼らが販売する金融商品はあまり売れなくなってしまうからです。

私自身、証券会社で長年仕事をしていましたが、正直に言うと、今から30年ぐらい前に現場の第一線で営業をやっていた時には、「年金なんて当てになりませんよ。いずれ破綻するかもしれない。だからそれに備えて投資信託を買いましょう」と言ってお客さんに勧めていました。

でも破綻するどころか、当時から年金の積立金は倍以上に増えています。

とはいえ、マスコミが不安を煽る上に、金融機関のセールスから言われると、誰でも不安を覚えるのは当然でしょう。特に定年が近づいている人にとっては、リタイアした後の生活というのは未知の世界ですから、余計に不安が昂(こう)じてくるのは致し方ありません。

■「退職金投資デビュー」はリスクが大きすぎる

特に年金2000万円問題によって、焦って「何とかしなきゃ」と考える人はさらに増えたと思います。事実、知り合いの証券会社の人たちに聞くと、昨年後半は新規に口座を開設して取引を始めた人は非常に増えたと言います。

もちろん、将来に備えて自助努力の必要性を感じ、自分自身の判断で投資を始めるということは決して悪いことではありません。しかしながら、若い人であればともかく、それまで投資の経験の無かった人が定年を迎えて、「年金が不安だから」という理由だけで深く考えずに投資を始めるのはあまり感心しません。

特に、もらった退職金を投資につぎ込む、いわゆる「退職金投資デビュー」だけは、絶対にやってはいけません。なぜならあまりにもリスクが大きいからです。

実は「退職金を余裕資金だ」と勘違いしている人は少なからずいます。サラリーマンにとっては、毎月決まった給料日にお金が振り込まれ、それが生活資金になっています。

そんなところに生涯で唯一のまとまったお金を受け取る機会である退職金が振り込まれたら、それは余裕資金であると勘違いしてしまうのは無理もないことでしょう。

でも本当はそれは余裕資金などではなく、老後の生活をまかなうための大切な資金なのです。なぜなら、定年後はそれまで毎月振り込まれていた給料は無くなるからです。

■未経験者の9割は投資に失敗する

投資の経験も知識も、そしてリスクを取る覚悟もない人が「これは余裕資金だ」と勘違いして投資につぎ込むのはあまりにも危険過ぎます。もし失敗して退職金が半分などになってしまったらこれは本当に大変です。

2012年以降は基本的には株価も順調に推移してきたので、そんな心配は無用と考える人も多かったでしょうが、2020年に入ってからのコロナショックの時には、退職金で株式にまとまった資金を投資した人は、かなり肝を冷やしたのではないでしょうか。

私は投資の経験のない人が株式投資を始めた場合、おそらく9割以上の確率で失敗すると思っています。その理由は二つあります。

①投資を甘く見ている

長年サラリーマンとして真面目に働いてきた人の中には、「株なんて博打(ばくち)だ」とか「株の儲けは不労所得だ」と考えている人がいます。それは決して正しくないのですが、そういう人がずっとそう思い続けて株式投資をしないというのであれば、それはそれでよいのです。

問題は、退職金というまとまったお金を手にして少し欲を出して投資を始めようとする人です。そんな人は投資を安易に考えがちなのです。

しかし投資というものは、何も勉強しないままでうまくいくほど甘いものではありません。最初はビギナーズラックで儲かったとしても、いずれどこかで必ず行き詰まり、大きな損をする可能性は高いと思います。

■だいたいの人が投資で冷静さを失う

②感情の制御ができない

投資がうまくいかない最大の原因は、感情に動かされてしまうことです。「なーに、株なんて簡単だよ。下がった時に買って、上がった時に売りゃあ儲かるんだから」と言う人がいますが、実際にやってみるとそんなに簡単ではないことに気が付くでしょう。

下がった時に買うべしというのは正しいのですが、ほとんどの人は下がるとうろたえてしまい、場合によっては売ってしまいます。逆に上がった時には冷静になって売った方がよいケースも多いのですが、嬉しくなって買い増しをしてしまう。

投資は自分の感情との戦いであり、いかにそれを制御するかが重要なのです。それを理解しないまま安易に投資を始めると、必ず失敗します。

私は投資をするのなら、できるだけ少額で若いうちから少しずつやるべきだと思っています。少額であれば失敗してもダメージは小さいですし、小さい失敗を繰り返すことで、投資を学ぶことができるからです。それに若いうちであれば失敗したとしても、また働いて稼げばリカバリーすることはできます。

ところが、定年退職者が投資で失敗をしてしまうと、取り返しがつきません。だからこそ、「退職金投資デビュー」は絶対やってはいけないことなのです。

とはいえ、定年後に投資を始めたいと考える人は一定の割合でいるでしょう。ではそういう人はどうすればいいのか?

■投資は別に儲からなくてもいい

退職金投資デビューはやってはいけないとお話ししましたが、退職した人が投資をしてはいけないわけではありません。一度にまとめて退職金を株式投資などにつぎ込むことを避けるべきなのであって、投資そのものが悪いということではないのです。

それに、投資は別に儲からなくてもよいのです。こう言うとおそらくみなさんは「え、どうして? だって投資は儲けるためにやるんでしょ」と思うはずです。その通り、たしかに投資は儲けるためにするのです。ただ、忘れてはいけないのは、儲けを得ようとすると必ずリスクが伴うということです。

ここで言うリスクとは「結果が不確実であること」を指します。すなわち、「投資をした結果、儲かるか損するかはわからない、そしてたくさん儲けたいと思ったらたくさん損する可能性も同じようにあるということを忘れてはいけない」ということです。

どれぐらいリスクを取れるのかは人によって異なります。定年になった時に金融資産を数億円も持っていて、退職金は純粋に余裕資金だという人であれば、それなりにリスクを取って儲けることにチャレンジしてもいいでしょう。でもそんな人はほとんどいないはずです。

■重要なのは「購買力」を維持すること

だとすれば、定年退職者が投資をするにはどういう考え方でやればいいのでしょうか。

その答えは「購買力を維持するために投資をする」ということです。購買力を維持するというのは将来物価が上がってもお金の値打ちが下がらないように、せめて物価上昇並みにはお金を増やそうということです。

そもそも高齢者にとって、必要なのは「お金そのもの」ではなく、どんな状況になっても自分の欲しい物やサービスを手に入れることができること、すなわち「購買力」だからです。

正直言って日本の場合、過去20年ぐらいはずっとデフレの時代が続いていましたから、お金の値打ちが下がることはありませんでした。でも今後もデフレが続き、インフレにはならないという保証はありません。

もしインフレが来たとしても、公的年金の場合、基本は物価や賃金と連動しますから大丈夫ですが、自分の持っているお金は何もしないと価値はどんどん下がっていってしまいます。

だからこそ、定年退職者にとって必要なのは「大きく儲けるためにリスクを取る」ことではなく、「購買力を維持するためにお金を運用する」ということなのです。

■買うべきなのは「個人向け国債 変動10年」

では、具体的にどうすればよいのでしょうか?

実はこれについても、「自分がどれぐらいリスクを取れるのか」によって方法はまったく異なってきます。まったくとは言わないまでも、あまりリスクを取れないという性格の人であれば、株式や投資信託ではなく、国債を買っておくべきです。

ただし、普通の国債ではだめです。今のような金利の低い時に買ってしまうと、今後もずっと低いままの金利しか受け取れないからです。

したがって買うべきなのは、「個人向け国債 変動10年」という変動金利型国債です。物価が上昇するようになると多くの場合、多少の時間的ズレはあったとしても金利も上昇します。したがって、この「個人向け国債 変動10年」であれば、将来物価上昇、金利上昇が起こったとしてもある程度対応はできます。

本当は「物価連動国債」が一番よいのですが、残念ながらこちらは個人が小口で買うことができません。「個人向け国債 変動10年」であれば、最低1万円から1万円単位で購入が可能です。

金利は年0.05%ですから低いですが、元本は保証されていますし、1年経てば解約も自由ですから、リスクを取らずに(ということは儲けることをあきらめて)資産を守るのであれば、これが実質上一番よいと思います。

■「いつ何を買えばいいか」を考えずに済む方法

一方、多少なりともリスクを取れる人、あるいはリスクを取れる一定額までのお金がある人であれば、国際分散投資ができる投資信託を毎月一定額で積み立てながら購入していくのがよいでしょう。

投資で悩ましいのは「何を買えばよいか」そして「それをいつ買えばよいか」ということです。でも投資が職業や趣味という人であればともかく、ごく普通の人がこれらを調べるために時間を費やすということはなかなか難しいでしょう。

それに、時間をかけたからといって必ずうまくいくという保証はありません。それならこの2つを考えなければいいのです。

つまり、何を買えばいいかわからないなら、世界中の株式市場に投資をする国際分散投資型の投資信託を買う。いつ買えばいいかタイミングがわからないのであれば、タイミングを考える必要はありません。それを毎月定期的に積み立てで買えばいいのです。

このやり方が一番よいかどうかはわかりませんが、少なくとも自分で投資対象とタイミングをあれこれ考えて気を揉みながらやるよりは安定した収益は得られそうです。

■少額でもいいから国際分散投資ができる投資信託を買うべき

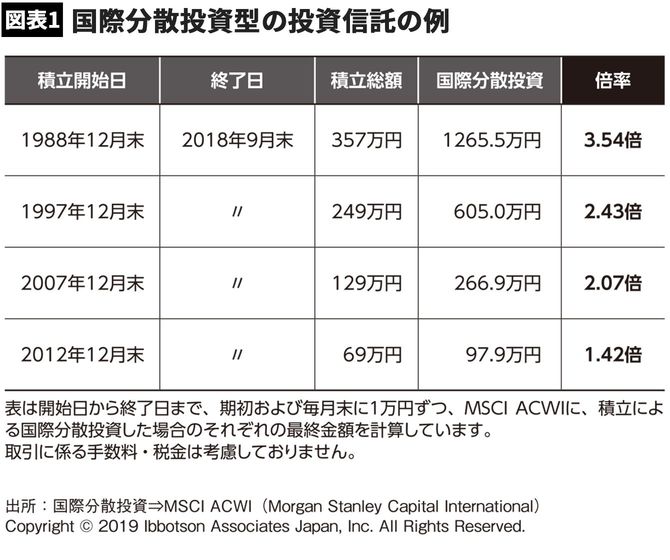

たとえば図表1をご覧ください。これは過去30年にわたって毎月1万円ずつを積み立てながら、国際分散投資のできる投資信託を購入し続けていればどうなったかの図です。

30年間では3.54倍、2012年からの6年間でも1.42倍になっています。これは2018年9月末までの積立投資の結果なので、現時点(2020年11月)ではさらに増えているでしょう。

いずれも大儲けではありませんが、少なくともこの間の物価上昇をはるかに上回る結果になっています。やはりそれなりに一定の効果はありそうですから、資産の一部をこうした国際分散投資に振り向けるのも決して悪くはないと思います。私も2012年に退職して以降、ずっと積み立てで国際分散投資を続けています。

このように、定年後の投資は儲からなくてもいいのです。焦ってリスクを取り過ぎるようなことは避けるべきでしょう。平均寿命を考えた場合、定年後も20~30年の人生があることを思うと、ゆったりと積み立てしながら投資をするだけで十分だろうと思います。

----------

経済コラムニスト

オフィス・リベルタス代表 大手証券勤務を経て2012年独立。行動経済学、シニア層向けライフプラン等をテーマに執筆・講演活動。著書に『「定年後」の“お金の不安”をなくす 貯金がなくても安心老後をすごす方法』ほか。

----------

(経済コラムニスト 大江 英樹)

外部リンク

この記事に関連するニュース

-

新NISAで50~60代が“やってはいけない”投資の失敗例。「年利3%で安定的に運用できる」おすすめの投資信託も

日刊SPA! / 2024年4月15日 8時51分

-

日本人の貧困リスクをマシマシにする「長寿化+インフレ」…経済評論家が提言する〈最低限の回避策〉とは?

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月14日 9時15分

-

退職金、貯蓄ともに2,000万円「60歳でスパッと定年退職」のエリート元サラリーマン「なじみの銀行」で初投資も、翌日銀行へモーレツ、ダッシュ「はぁはぁ、落ち着いて話し合おう」のワケ【初心者が陥りやすい投資の罠】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月11日 12時0分

-

子ども2人の大学進学や住宅ローン返済があるため、老後への備えは「退職金」ぐらいしか期待できません。退職金で資産運用をするのは危険でしょうか?

ファイナンシャルフィールド / 2024年4月6日 2時30分

-

新NISAブームに踊らされると痛い目に遭う…「元本割れリスクを負わずに増やしたい」人にプロが勧める金融商品

プレジデントオンライン / 2024年4月5日 6時15分

ランキング

-

1全国で閉店相次ぐなか百貨店が“過去最高益” 絶好調の百貨店を支える訪日外国人【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年4月22日 20時37分

-

2新Vポイント「残高確認できず」 サービス開始初日、運営会社陳謝

共同通信 / 2024年4月22日 23時28分

-

3“グリコ”プリンなどが品切れに “システム障害” 商品の一部が出荷停止 再開までに時間

日テレNEWS NNN / 2024年4月22日 20時31分

-

4常識覆す「豪華すぎるマイクロバス」が登場!座席は「ほぼ全て窓側」特別仕様

乗りものニュース / 2024年4月23日 9時42分

-

5「会社の飲み会」を避ける人は大損している…飲み会は無駄という若手が知らない"お値段以上のリターン"

プレジデントオンライン / 2024年4月23日 6時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください