金融所得課税引き上げによって新たに発生する「壁」とは?iDeCoやNISAとの関係

LIMO / 2022年5月7日 19時0分

金融所得課税引き上げによって新たに発生する「壁」とは?iDeCoやNISAとの関係

1億円の壁もわかりやすく解説

現在、株式や投資信託などといった投資商品で得た利益については、その額にかかわらず一律20.315%の税金がかかります。しかし、この制度が今後見直されようとしており、それに伴って新たな所得の壁が発生する可能性があります。

今回は金融所得課税について見直しが検討されている内容を紹介するとともに、今後発生するかもしれない新たな所得の壁についても解説します。

金融所得課税の引き上げとは?

2021年10月4日、岸田首相は現在一律となっている金融所得課税について、その税率を見直し検討する意向を表明しました。具体的には、現在一律20%となっている税率を引き上げ、低所得者層などの支援制度に充当させようというものです。

上場株式等の配当所得等に係る課税方式

上場株式等の配当や、値上がり益などで得た利益については20%(復興特別所得税0.315%を除く)が所得税および住民税において課税されることになっており、その課税方式は納税義務者が選択できるようになっています。

課税方式には「申告不要方式」「総合課税方式」そして「申告分離課税方式」の3つが用意されています。

申告不要方式を選択すると、確定申告を行うことなく源泉徴収により納税が終了することから、多く人がこの方式を選択しています。

確定申告することを選択する場合は「総合課税方式」そして「申告分離課税方式」のどちらかを選択する必要がありますが、利子所得については総合課税方式を選択できない点に注意が必要です。

総合課税方式を選択した場合、所得税と同様に累進税率が適用されますが、配当控除を受けることができます。ただし、株式の譲渡損失との損益通算はできません。

申告分離課税方式を選択した場合、適用される税率は20%(復興特別所得税0.315%を除く)となり、総合課税では受けられる配当控除の適用はないものの、他の株式の譲渡損失との損益通算が可能です。

自身のその年の運用状況により、複数の証券口座を保有している場合は分離課税を選択して損益通算を行うことができますし、損益通算してもなお損失が残っている場合は翌年以後3年間繰り越すことができます。

また、配当金を受け取り、配当控除を受けるために総合課税を選択して申告する考えもあります。

現在の所得税率と一億円の壁

現在の日本の所得税においては、所得が多くなるにつれ税率が高くなる累進税率を適用しており、その税率は以下のとおりです。

これを見ると、高所得者であればかなりの税負担になることが予想されます。しかし、実際の納税額は以下のとおりとなっています。

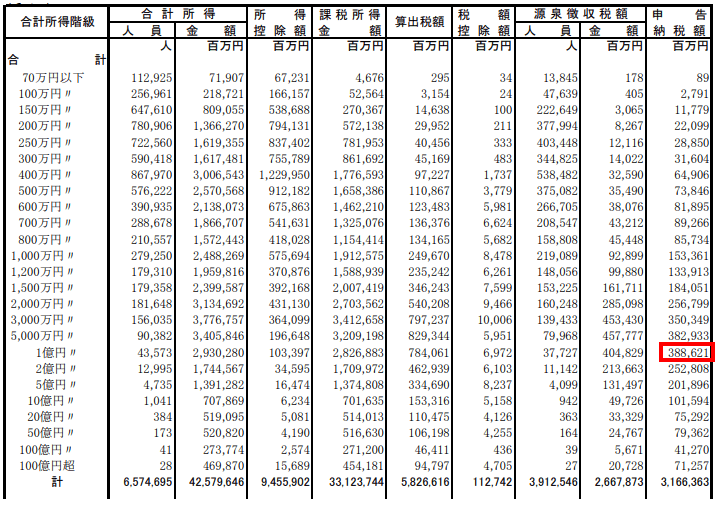

国税庁:申告所得税標本調査(令和2年分)より抜粋

表のように、1億円を境に納税額が減少していることから、合計所得金額が1億円を超える高所得者ほど合計所得金額における金融所得の保有割合が多く、その結果納税額を抑える効果を見いだしていることが分かります。

これが金融所得課税引き上げを検討するきっかけとなった「1億円の壁」といわれるものです。

金融所得課税引き上げは実施される?

現在、金融所得課税の引き上げについては、「見直しを検討する」という段階であり、実施が決まったわけではありません。

その背景には、金融所得を多く保有する資産家への配慮がうかがえます。

また、従来貯蓄信仰の強かった日本において、これからは投資を積極的に取り入れるという現在の流れに逆行しているという意見もあります。

ただ、今後において給与や事業などといった就労所得から得られる所得税の累進税率が、一定額以上もしくは全ての金融所得に対しても適用される可能性はゼロとはいえません。

さらに、現在では若い世代でも運用商品を取り入れ、老後の資産形成を考えている割合が増加しています。

iDeCoやNISA、また企業における確定拠出年金など税制優遇措置が用意されているものを用いての運用が主となっていますが、非課税で運用できる枠は限られています。そのため、今後は非課税枠以外での運用を取り入れる人も増えてくるでしょう。

そのようななかで、金融所得における税率が引き上げられると、せっかくの運用効果も減少してしまう恐れがあります。

今後の税制改正の動向をチェック!

2023年の税制改正大綱が発表されるのは今年(2022年)の12月ですが、その前(9月頃)には各省庁からの改正要望が発表されます。

今後の動向を要望の時点からチェックすることはもちろん、その内容を見ながら自身が保有する金融資産において、どのような資産をどれくらいの割合で保有するかを考える必要があります。

これからの資産形成において、運用商品の割合を増やしていこうと考えている人は、税制改正の動向次第ではその配分割合や見直しが必須となりそうです。

参考資料

総務省「上場株式の配当等への課税方式の選択」(https://www.soumu.go.jp/main_content/000713006.pdf)

国税庁「No.2260 所得税の税率」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm)

国税庁「申告所得税標本調査(令和2年分)」(https://www.nta.go.jp/publication/statistics/kokuzeicho/shinkokuhyohon2020/hyouhon.htm)

外部リンク

この記事に関連するニュース

-

【2024年より新制度】高齢者が、NISAなどへ長期積立投資する場合に心配なこと <その1>

ファイナンシャルフィールド / 2024年4月18日 10時20分

-

iDeCoはデメリットしかないって本当?特徴や注意点を理解して賢く活用しよう

楽天お金の総合案内 みんなのマネ活 / 2024年4月18日 10時0分

-

「亡くなった父が遺した5000万円で働かず暮らせる」という知人。税金はかからないのでしょうか?

ファイナンシャルフィールド / 2024年4月17日 4時40分

-

「稼げば稼ぐほど税金で持っていかれる」という知人。本当に損しているのでしょうか?

ファイナンシャルフィールド / 2024年3月28日 2時10分

-

iDeCo(イデコ)加入条件、年齢70歳未満に引き上げへ(窪田真之)

トウシル / 2024年3月26日 7時0分

ランキング

-

1グリコ「チルド食品」出荷再開→再停止…システム障害で 乳製品・洋生菓子など、5月中旬の再開目指す【全文】

ORICON NEWS / 2024年4月19日 18時57分

-

2日本在留の外国人が日本で働きたくない理由 2位は「働く環境が悪い」、1位は?

ITmedia ビジネスオンライン / 2024年4月19日 17時15分

-

3東証、一時1300円安 大幅反落、2カ月ぶり安値水準

共同通信 / 2024年4月19日 12時5分

-

4東証大幅反落、終値1011円安 中東緊迫、3年2カ月ぶり下げ幅

共同通信 / 2024年4月19日 17時36分

-

5格安スマホの利用者は約4割 実際に支払っている月額利用料金の2位は「2000円台」、1位は?

ITmedia ビジネスオンライン / 2024年4月19日 17時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください