楽天DI 2018年1月:戻ってくる税金

トウシル / 2018年2月9日 11時9分

楽天DI 2018年1月:戻ってくる税金

はじめに

今月のテーマは「戻ってくる税金」です。

税制優遇の商品が年々増えています。掛金が全額所得控除となる「iDeCo」や、所得税の控除が受けられる「ふるさと納税」。また、「NISA」にはじまったばかりの「つみたてNISA」。これらの制度を利用しているのかをみなさんにアンケートをしてみました。

すると、約8割の方が、現在NISA、つみたてNISAを「利用している」または「これから利用する予定」であることがわかりました。ただし、「iDeCo」の利用は約2割、「ふるさと納税」は約3割にとどまっているという結果に。

今回は、楽天証券経済研究所の篠田が、こちらの結果についてまとめています。ぜひご覧ください。

楽天DIのまとめ

楽天証券経済研究所シニアマーケットアナリスト 土信田 雅之

2018年最初となる今回のアンケート調査ですが、1月29日(月)~1月31日(水)の期間で行われました。

1月末(31日)の日経平均株価は2万3,098円で取引を終えました。昨年末(大納会の終値:2万2,764円)からの上昇幅は約334円となり、前月末比では幸先の良いスタートを切ったと言えますが、大発会始値(2万3,073円)と比べると、25円高ほどの小幅上昇にとどまっています。

あらためて1月の相場を振り返ってみると、日経平均の値動きは、大発会に見せた急上昇のスタートダッシュから2万4,000円台を意識したもみ合い、そして月末にかけて下落という展開でした。1月23日には、終値ベースで2万4,000円の大台を約26年ぶりに回復する場面もありましたが、その後の上昇幅は大きく縮小し、買いの勢いが続かなかったことになります。

今回のアンケートは5,100名を超える方からの回答をいただきました。日経平均のDIについては株高の見通しがやや後退し、為替のDIについては、とりわけドル円が前回の円安見通しから一気に円高に転じる結果となり、昨年半ばから続いた「株高・円安」の強気見通しに変化の兆しが感じられる印象となっています。

日経平均の見通し

「 短期の調整は想定通りだったが、問題はその後 」

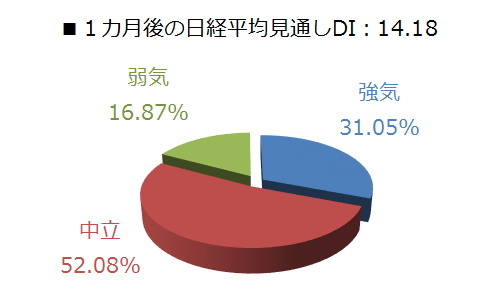

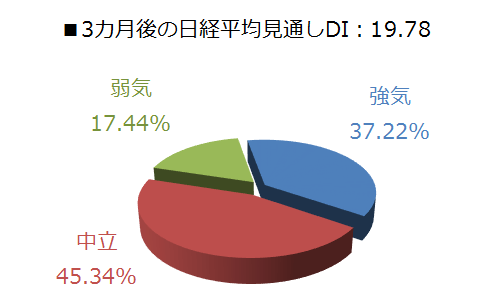

今回調査の日経平均の見通しですが、1カ月先DIの値が14.18、3カ月先DIについては19.78となりました。

前回の結果がそれぞれ、20.86と23.37でしたので、ともにDIの値が縮小したことになります。今回のアンケート実施期間の日経平均が大きく下落していたタイミングだったことも影響しているものと思われます。

とはいえ、回答の内訳を記した円グラフをみると、弱気派が大きく増加しているわけではなく、相場の雰囲気がガラリと変わったような印象はありません。また、3カ月先の弱気派の割合(17.44%)は、前回調査(17.49%)よりも微妙に減っているため、中期的な強気見通しの姿勢は継続していたと言えます。

確かに、1月の日経平均は、大発会に昨年までなかなか乗せきれなかった2万3,000円台を軽々と突破し、その2週間後には2万4,000円台をトライするような値動きだったこともあり、急ピッチな上昇と相場の過熱感に対する調整局面の訪れは、ある程度は想定されていた可能性があります。また、国内企業の業績に対する期待も根強く、「株価が下がったところは押し目買いのチャンス」と捉える方が少なくなかったことも強気見通しの背景にあると思われます。

ただ、今回のアンケート実施直前から下落し始めた日経平均ですが、これまでのところ、その下げ幅をより拡大させる格好で2月の相場入りとなりました。2月1日は反発し、「月初の株価は上昇する」という記録を20カ月まで伸ばしたものの、再び下方向への意識が強い相場地合いが続き、2月5日の取引では、前週末の米NYダウが約9年2カ月ぶりの大幅下落(下げ幅は665ドル)した流れを受けて、終値は前日比592円安の22,682円となり、節目の2万3,000円を下回っただけでなく、昨年末(2万2,764円)比でもマイナスに。さらに2月6日には世界的株安が進みました。

直近の日経平均が軟調になっている背景には、スピード調整に加え、為替市場でドル安(円高)が進んだこと、米国金利の上昇、米Appleのスマートフォン「iPhone X」の販売不振による関連銘柄の下落などが挙げられますが、その中でもっとも警戒されているのは米金利の上昇です。これまでの株価上昇に代表される「適温相場」は、「景気拡大が続く割に物価はあまり上がらず、金融政策の利上げペースが適度に保たれる」という見込みによるものですので、にわかに上昇してきた米金利の上昇によって、その前提が揺らぐ可能性が出てきた訳です。

米金利の上昇をもたらしたのは、景気拡大による物価上昇期待のほか、原油などの資源価格上昇による物価への影響、欧州や日本の金融緩和姿勢が引き締め方向に向かうのではという見方から為替がドル安となり、輸入物価上昇観測が高まったことなどが考えられます。先日は、米国債の最大の買い手である中国が購入を減らすとの報道も米金利上昇の材料になりました(その後、中国当局は否定しましたが)。

また、米金利が上昇基調を辿りはじめたのは昨年の12月半ば以降です。ちょうど米税制改革法案が成立に向けて議会で大詰めを迎えていたタイミングでしたので、減税による景気刺激で物価が上昇するのではという期待が高まったと見ることができます。いわゆる景気拡大に伴う金利上昇という見方です。

ただし、為替市場でドル安に傾き始めたのも同じタイミングであるほか、金の価格も同様に上昇し始めています。一般的には、経済の強い国の通貨は買われる傾向があるため、足元のドル安傾向は反対の動きとなっています。また、世界的な好景気の中で、金利を生まない安全資産である金が買われていることも気になります。つまり、同じ金利上昇でも、リスクへの意識やドルへの信頼度が低下することによる金利上昇の可能性もあり、警戒しておく必要がありそうです。

実際に、先ほども触れたNYダウの急落のきっかけは、好調な米雇用統計の結果を受けて、米国の利上げペースが加速するのではという見方が強まり、米10年債利回りが約4年ぶりとなる水準(一時2.85%)まで上昇したことが影響しています。雇用統計を含め、これまでの株式市場では、堅調な米国経済指標の発表は「あらためて米国経済の好調さが確認された」ということで、株の買い材料になることが多かったのですが、それが今回は売りの材料に転じたことになります。この事は、足元の株価調整が短期的なものになるのか、それとも調整の深押しや長期化していくのか、今後の相場を見ていく上で重要なポイントになるかもしれません。

FX DI:通貨ペアで見通し分かれる。ドル/円、豪ドル/円は円高、ユーロ/円は円安

楽天証券FXディーリング部 荒地 潤

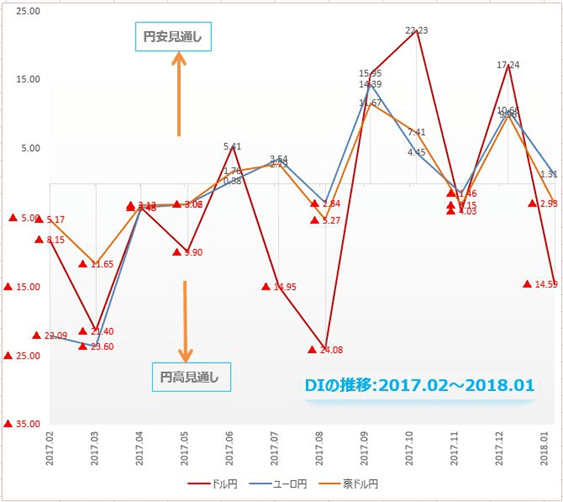

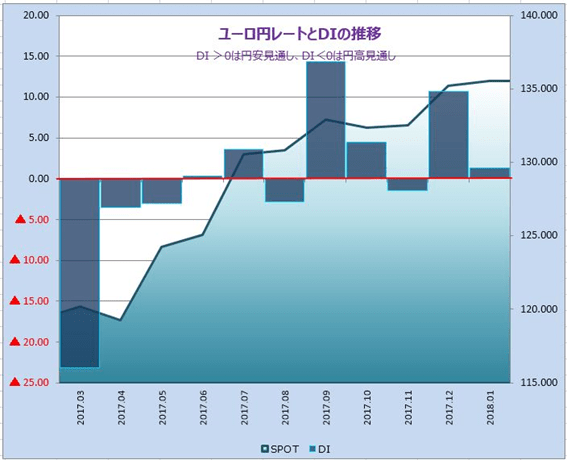

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円の、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円の先安」見通し、マイナスのときは「円の先高」見通しを意味します。プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強まっていることを示しています。

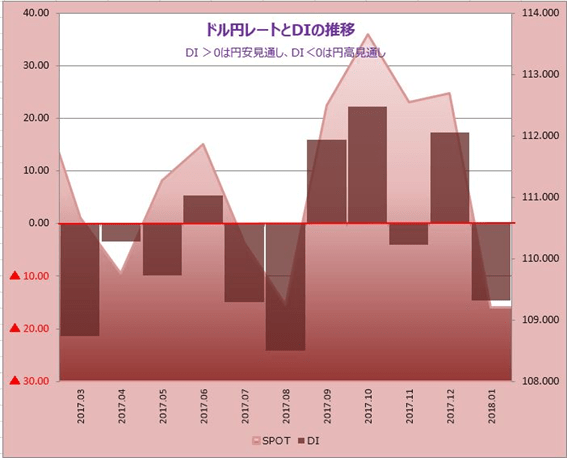

1月の楽天DIは、ドル円のマイナスが目立ちました。2018年を113円台からスタートしたドル円が、早々に110円を下割って昨年の最安値に吸い寄せられていくなかで、見通しを円高に修正した投資家が多かったようです。3通貨ペアのなかでは、ユーロ円だけがかろうじてプラスを保ちました。

ドル/円:DIは再びマイナスに。110円を下割り、円高見通し強まる

「ドル/円は、1カ月後どう動いていると考えますか?」という質問に対して、1月末の水準(109.20円)よりも「円高になる」との回答は最も多く約44%を占めました。一方、「円安になる」と答えた投資家は約29%いました。「動かない(わからない)」という中立の回答は約27%でした。

円安見通しから円高見通しを差し引いたドル/円のDIは約32ポイントのダウンで、マイナス14.59まで下落。投資家の円高見通しが急速に増えています。

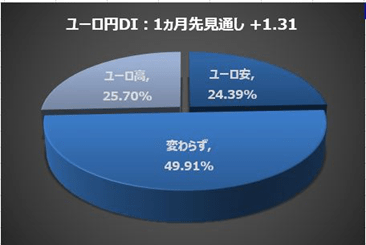

ユーロ/円:ユーロ高見通し減り、中立が半数を占める

ユーロ/円の1カ月先は、1月末の水準(135.55円)よりも「ユーロ高/円安」になると考える投資家は26%、「ユーロ安/円高」との回答はそれよりやや少ない約24%でした。最も多かったのは、全体の約半数を占めた「動かない(わからない)」の中立派でした。

円安見通しから円高見通しを差し引いたユーロ/円のDIは約9.5ポイントのダウンで、プラス幅は1.31まで縮小。先月よりユーロ高/円安見通しが減っています。

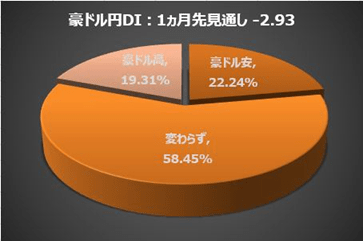

豪ドル/円:豪ドル安に傾くが、半数以上は中立

豪ドル円の1カ月先は、1月末の水準(87.30円)よりも「豪ドル安/円高」になると考える投資家は約22%いて、「豪ドル高/円安」との回答は最も少ない19%でした。残りの約59%は「動かない(わからない)」の中立派でした。

円安見通しから円高見通しを差し引いた豪ドル/円のDIは12ポイントのダウンでマイナス2.93に沈みました。

今月の質問:「戻ってくる税金」について

楽天証券経済研究所 ファンドアナリスト 篠田 尚子

今回の質問は、「戻ってくる税金」でした。

資産運用と税金は切っても切り離せない関係にあります。株式や投資信託などの有価証券の配当・譲渡益(売却益)に対してかかる税金は、投資収益を押し下げます。このため、税負担を軽減できる制度は、最大限活用するに越したことはありません。

[今月の質問 1 ]

「NISA」または「つみたてNISA」を利用していますか?

「NISA」または「つみたてNISA」を利用していますか?との問いに、「NISA」を利用している、または、「つみたてNISA」を利用していると回答された割合は合計65.7%となりました。

これから「NISA」を利用する予定(8.3%)、これから「つみたてNISA」を利用する予定(5.9%)を加えると、約8割の回答者がNISAという制度をすでに利用されているか、利用を検討していることがわかります。

NISAよりもさらに高い節税効果を期待できる制度としては、iDeCo(イデコ=個人型確定拠出年金)があります。iDeCoでは、毎月の掛金が全額所得控除になるほか、NISAと同様、運用益が出た場合は、その分も非課税になります。長期に渡って手厚い税優遇を受けられるという点が最大のポイントです。

[今月の質問 2 ]

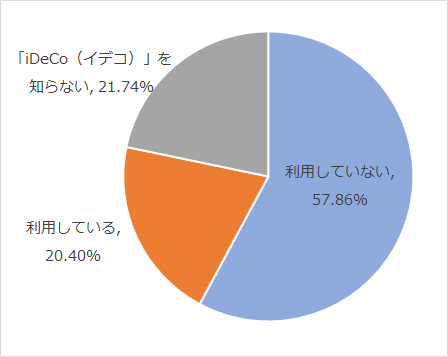

「iDeCo(イデコ)」を利用していますか?

しかし、「iDeCo(イデコ)」を利用していますか?との問いに、利用していると回答された割合は20.4%に留まりました。「iDeCo(イデコ)」を知らないとの回答も21.7%を占め、NISAと比べると、まだ制度の認知が十分に進んでいないことがわかります。

[今月の質問 3 ] 「ふるさと納税」の利用状況と寄付金額についてお伺いします。

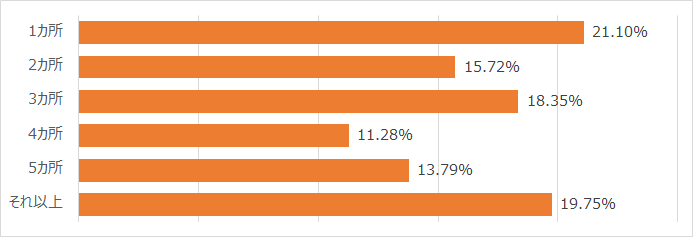

近年人気を集めているふるさと納税は、回答者の32.2%がすでに利用している一方、67.7%は「利用していない」と回答しました。寄附金額、寄附先の自治体数とも結果はまちまちで、目立った傾向はありませんでした。

[今月の質問 4 ]

「今月の質問3」でふるさと納税を利用している方にお伺いします。いくつの自治体に「ふるさと納税」をしていますか?

なお、ふるさと納税という制度の主たる目的は、自治体への納税であり、個人の資産形成を後押しすることではありません。返礼品を受け取ることによる「お得感」を重視するあまり、納税ばかりしてお金が貯まらないというようなことがあっては本末転倒です。あくまで世帯全体の余裕資金の範囲で、地方創生に貢献していただきたいと思います。

今後、投資してみたい金融商品・今後、投資してみたい国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

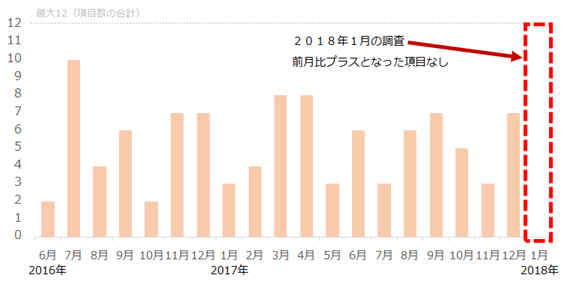

今回は、毎月実施している設問「今後注目する投資対象」において、「今後注目する」と回答したお客様の割合が「前月比でプラスとなった投資対象」に注目しました。

この設問は、国内株式や投資信託、金などの12の投資対象に、「特になし」を加えた合計13の項目の中から、「今後注目する投資分野」として該当する投資対象にチェックを入れて

以下がその13項目です。

国内株式、外国株式、投資信託、ETF、REIT、国内債券、海外債券、FX(外国為替証拠金取引)、金、原油、その他の商品(コモディティ)、カバードワラント、特になし。

国内株式から、投資信託、そしてFXから金や原油、カバードワラントまで、当社が扱う幅広い投資対象を対象としています。

この設問の結果である、投資対象ごとの今後注目すると回答したお客様の割合(各項目の回答者数÷アンケートの回答者数×100)から、その投資対象が、その時どれだけ「今後注目する投資分野」として注目されているのかを推測することができます。

その割合が、前月比で回答者の割合がプラスとなった投資対象の数を追ってみました。

図:前月比で回答者の割合がプラスとなった投資対象の数

以下のグラフのとおり、2018年1月の調査は、13項目での調査が始まった2016年6月以降、始めて、前月比プラスとなった項目の数がゼロとなりました。

さまざまな特徴を持った投資対象を選択肢としているため、これまではゼロというケースありませんでした。

一部分の投資対象が前月比でマイナスとなった訳ではなく、12すべてで、ということになったことは、昨今の市況環境は投資をしにくい環境であることを示唆していると言えます。

加えて、2018年1月の調査では、13番目の選択肢である「特になし」が前月比でプラスだったことも、個人投資家のお客様が、今後注目する投資分野を見出しにくいのではないか?という考えを補足していると言えます。

米国の金融政策に大きな影響を受け、日本株市場に大きな影響を与える米国株やドルの動向が不安定な状況であることが、今後、注目する投資先を選びにくくする要因になっているのかもしれません。市況の好転は「今後注目する投資分野」において、幅広い項目で前月比プラスとする要因になると考えられます。

引き続き、国内外の株価・ドル、米国の金融政策の動向に注目したいと思います。

今後、投資してみたい金融商品 2018年1月調査時点 (複数回答可)

| 投資対象 | 割合 | 前回比 |

|---|---|---|

| 国内株式 | 63.78% | ▲4.20% |

| 外国株式 | 27.98% | ▲3.37% |

| 投資信託 | 37.26% | ▲0.03% |

| ETF | 18.41% | ▲3.84% |

| REIT | 8.87% | ▲2.62% |

| 国内債券 | 4.51% | ▲1.04% |

| 海外債券 | 5.92% | ▲1.08% |

| FX(外国為替証拠金取引) | 9.84% | ▲1.09% |

| 金 | 14.16% | ▲0.44% |

| 原油 | 2.46% | ▲0.37% |

| その他の商品(コモディティ) | 1.97% | ▲0.25% |

| カバードワラント | 0.88% | ▲0.34% |

| 特になし | 7.99% | 1.60% |

出所:楽天DIのデータより筆者作成

今後、投資してみたい国(地域) 2018年1月調査時点 (複数回答可)

| 国名 | 割合 | 前回比 |

|---|---|---|

| 日本 | 47.30% | ▲3.65% |

| アメリカ | 39.15% | ▲3.74% |

| ユーロ圏 | 7.19% | ▲0.47% |

| オセアニア | 5.21% | ▲0.84% |

| 中国 | 10.60% | ▲0.61% |

| ブラジル | 4.92% | ▲0.24% |

| ロシア | 2.85% | ▲0.81% |

| インド | 35.19% | ▲5.10% |

| 東南アジア | 24.72% | ▲0.25% |

| 中南米(ブラジル除く) | 2.91% | ▲0.19% |

| 東欧 | 2.23% | ▲0.23% |

| アフリカ | 6.60% | ▲0.38% |

| 特になし | 9.28% | ▲0.78% |

出所:楽天DIのデータより筆者作成

(楽天証券経済研究所)

この記事に関連するニュース

-

高値波乱の日経平均、企業業績は良好だが米金利上昇に不安(窪田真之)

トウシル / 2024年4月15日 7時45分

-

植田日銀総裁の朝日新聞インタビューは追加利上げに向けたキックオフ(愛宕伸康)

トウシル / 2024年4月10日 8時0分

-

外国人投資家の売りで日経平均下落。当面、スピード調整か(窪田真之)

トウシル / 2024年4月8日 7時45分

-

今月の質問「今、日本株を売りますか?」

トウシル / 2024年4月5日 16時0分

-

ドル/円、152円目前で足踏み状態

トウシル / 2024年4月4日 10時43分

ランキング

-

1格安スマホの利用者は約4割 実際に支払っている月額利用料金の2位は「2000円台」、1位は?

ITmedia ビジネスオンライン / 2024年4月19日 17時15分

-

2グリコ「チルド食品」出荷再開→再停止…システム障害で 乳製品・洋生菓子など、5月中旬の再開目指す【全文】

ORICON NEWS / 2024年4月19日 18時57分

-

3セブン―イレブン、おにぎりや弁当の「値引き」タイミングを本部が通知へ…食品ロス削減狙い

読売新聞 / 2024年4月19日 20時31分

-

4築地に国際交流拠点、東京都が三井不・読売連合を選定…30年代前半の開業目指す

読売新聞 / 2024年4月19日 22時30分

-

5日産とパナソニック、家電連携で新サービス開始

レスポンス / 2024年4月19日 19時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください