相場は悲観の中に生まれ、幸福感の中で消えていく…

トウシル / 2018年12月13日 18時7分

相場は悲観の中に生まれ、幸福感の中で消えていく…

相場は悲観の中に生まれ、懐疑の中で育ち、楽観の中で成熟し、幸福感の中で消えていく

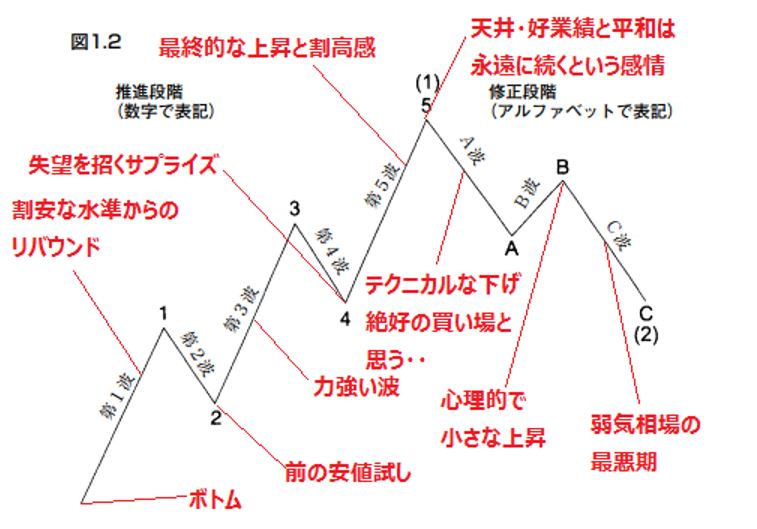

米国の著名投資家ジョン・テンプルトンは、「相場は悲観の中に生まれ、懐疑の中で育ち、楽観の中で成熟し、幸福感の中で消えていく」と述べた。この言葉はトウシルの相場格言でも取り上げられているので、そちらも参照していただきたい。

ジョン・テンプルトンは、

- 市場が総悲観となった局面が、強気相場の出発点になりやすい

- 先行きに警戒感や疑い(懐疑)が残るうちは徐々に上昇(回復)を続ける

- 警戒感が薄れ楽観的になったころは、相場の天井圏が近い

- 市場が総強気や幸福感に浸っているときに、上昇相場が終わることが多い

という相場の4段階の流れを説明しているが、それを相場の波動でみると、以下のような図になる。

エリオット波動の基本と波の個性

ラルフ・N・エリオットは、「ランダムに見える市場の価格変動には、よく観察すると一定の秩序が存在する」と述べ、相場のフラクタル構造を明らかにした。フラクタル構造とは、「どんなに小さな一部分をとっても、それが全体と同じ形をあらわしている構造」のことで、<自己相似>と呼ばれるものである。相場のフラクタル構造は、フィボナッチ数列のもと、5つの局面(5波動の推進波)とそれに続く3つの局面(3波動の修正波)という8つの基本リズムを1つの周期として反復して繰り返す。

先週のレポートで取り上げた<エリオット波動>について照会が多かったので補足をしておきたい。エリオット波動分析の第一人者であるロバート・プレクターは、「株式相場は自らの法則を持っている。それはわれわれが日常的な生活のなかで経験しているような直線的な因果関係によってできるのではない。株価の方向はニュースによって作られるのではないし、また株価は一部の人々が言うような循環的にリズムを描く機械でもない。株価の動きは、偶然のように思われる出来事と周期性とは独立した繰り返される形を反映したものである」と述べている。

このロバート・プレクターの発言は一般人からみたら驚くべき見方と言ってよいだろう。「株価の方向はニュースによって作られるのではない」と断言しているのである。相場はニュースによって作られるのではない。長くマーケットと格闘した人なら分かるだろうが、ニュースは相場が作るのである。そして、相場は行きたいところに行く。

NYダウ(週足)とエリオット波動の波動カウント

【エリオットはこうした5つの波の形について、次のような一貫した3つの特徴を挙げている。すなわち、第2波は第1波の始点を下抜くことはない、(2)第3波が最も短い波になることはない、(3)第4波が第1波の価格帯に割り込むことはない。 エリオットはこの5波のパターンのなかで、決定的に重要なひとつの形には特に言及していないが、株式相場が5つの波のパターンをとることだけは確かである。どのようなときでも、相場はトレンドの最も大きな段階においては、基本的にこうした5つの波のパターンをとることが確認されている。株式相場が進行するにつれてこの5つの波のパターンは決定的な形となっていくので、そのほかのすべてのパターンもこの5つの波のパターンに内包される】

出所:『エリオット波動入門――相場の未来から投資家心理までわかる』(ロバート・プレクター著 パンローリング)

エリオット波動は決して万能の指標ではない。しばしば、カウントの打ち間違えが生じる。ポール・チューダーはそれについて、「間違ったら、正しい道に戻ればいいだけ」と述べている。相場は日和見主義でないと生き残れない。相場観(思い込み)やポジションに忠誠を尽くしてはいけない。

FRBが資産売却をおこなっているなかで、今年の株式相場は癇癪(かんしゃく)を起こし始めた

新債券王のジェフリー・ガンドラックが、「株式相場の大虐殺は通常、債券価格を押し上げるが、発行増が米国債の値上がりを限定的なものにしている」と発言している。これが、為替相場が動かない大きな要因だ。

【株式相場の「大虐殺」は通常、債券価格を押し上げるが、発行増が米国債の値上がりを限定的なものにしているとダブルライン・キャピタルのジェフリー・ガンドラック最高投資責任者(CIO)は言う。世界的な株売りの中で米国株は2018年の上げを失い、10年物米国債の利回りは2.88%と8月以来の低水準に近い。11日のウェブキャストでガンドラックCIOは米国債について、「世界の株式市場での大虐殺を考えると、大した値上がりではない」とし、「その理由の一つは供給だ。これが引き続き影響してくるだろう」とコメント。また、「債券市場は米金融当局が19、20両年に1回も利上げをしないと考えている」と述べた上で、「当局は株式相場に回復が見られた場合に備え、利上げできるような柔軟性を残す表現を維持しようとするだろう」と予想した。新興国市場株は長期的には米国株のパフォーマンスを上回り、ドルは下落する公算が大きいなどとも発言した】

(12月12日ブルームバーグ『株「大虐殺」の割に米国債値上がり大したことない-ガンドラック氏』より)

連邦準備銀行の総資産 4兆1,000億ドルの総資産の含み損は665億ドル

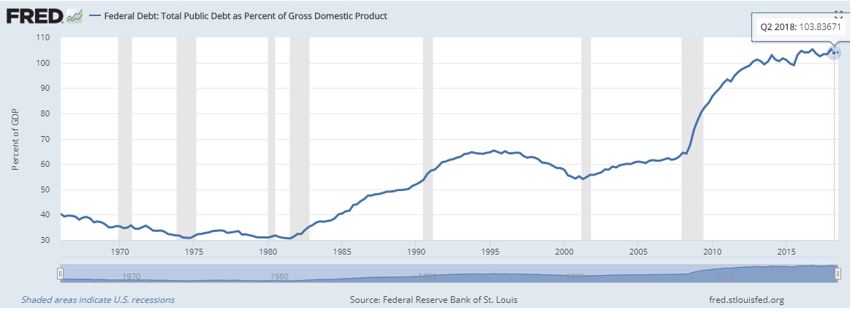

米国の連邦債務(対GDP[国内総生産]比)

財政が悪化するなか、トランプ米大統領は景気のピークで恐慌時のような経済政策を行っている。

こうしたなか、FRB(米連邦準備制度理事会)の評価損をトランプ大統領が攻撃するのではないかという観測が浮上している。

【FRBが抱える4兆1,000億ドル(約465兆円)規模の債券ポートフォリオで、未実現の損失が積み上がっている。独立した中央銀行にとって政治的に穏やかではない空気が漂う中、その財政の健全性が問われるリスクがある。最新の四半期報告によれば、FRB保有証券の含み損は9月30日の時価基準で665億ドルだった。純資産の391億ドルを大きく上回る事実上の債務超過であり、普通の企業であれば財務の脆弱(ぜいじゃく)性として受け止められるのは間違いない。当然ながら、FRBは普通の銀行とは異なり、保有資産を時価会計で処理しない。従って当局者らは理論上の損失が持つ意味を重視せず、「特異な非営利機関」として金融政策を運営、もしくは財務省に利益を納付する能力に影響はないと主張する。実際にFRBは今年1~9月、516億ドル以上を財務省に納付した。それでもトランプ大統領が、中国という貿易戦争の敵よりFRBの方が大きな問題だと批判する現状において、FRBの財政悪化という認識が広がるのであれば、議会や国民に対する立場を悪くするリスクがある。FRBはバランスシートの将来を議論し始めたばかりであり、含み損は量的緩和やそれを支える枠組みを批判する向きに、攻撃材料を与えることにもなり得る。表面上とは言っても赤字になっていることは、将来に景気が悪化した際に当局が量的緩和を再開するのを、政治的に一層困難にする恐れがある】

FRBが資産売却をおこなっているなかで、今年の株式相場はタントラム(かんしゃく)を起こし始めた。米当局も借金の多い米企業も過去の借金に押しつぶされる時期がせまっているのかもしれない。そのため、FRBは来年にも資産売却をやめるという観測も浮上している。

問題は、反ウォール街・反軍産複合体のトランプ大統領が、あえて金融危機を放置する可能性(株安はFRBと民主党のせいにする)があることだ。ウォール街は圧倒的に民主党支持者が多い。運用者はそれをとても不安に思っている。

為替市場の逆張り取引

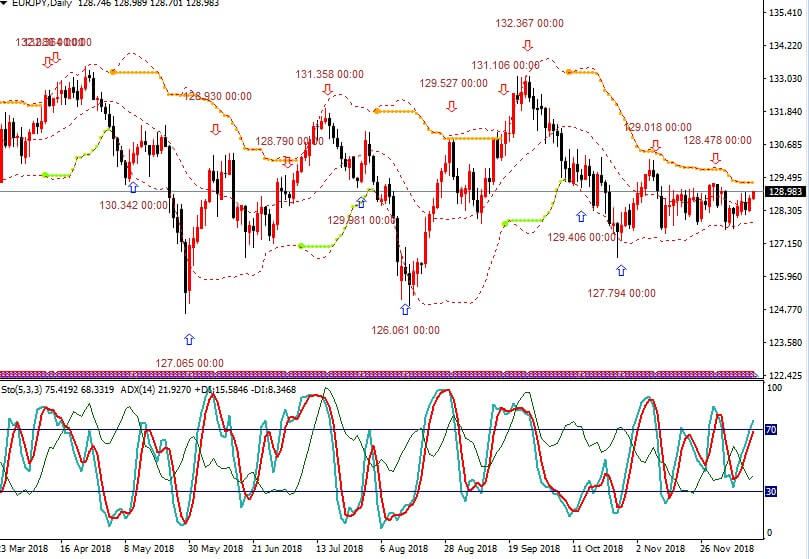

筆者はトレンドの発生しない為替市場でずっと逆張り取引を続けているが、現在のドル/円やユーロ/円相場は1カ月の市場参加者のコストである21日移動平均線付近にあり、簡単に言うと相場の真ん中に位置している。相場の真ん中で逆張りをしても意味がない。従って今は次のシグナル待ちであるが、ボリンジャーバンドが収縮しており、逆張りに適したコンディションでないことを留意しておく必要があるだろう。

ドル/円(日足)ストキャスティクスの逆張りシグナル

ユーロ/円(日足)ストキャスティクスの逆張りシグナル

ポンド/円(日足)ストキャスティクスの逆張りシグナル

(石原 順)

外部リンク

この記事に関連するニュース

-

円安はいつ終わるのか!?

トウシル / 2024年4月25日 17時6分

-

米利下げの方向性は不変?超長期米国債で利回りも値上がりも

トウシル / 2024年4月10日 16時0分

-

国の借金に限界はあるのか!?

トウシル / 2024年4月4日 17時5分

-

アングル:市場のムード急変に警戒、第1四半期は世界的に株高・債券高

ロイター / 2024年3月29日 18時46分

-

米国株 いざ4~6月 第2ラウンドへ

トウシル / 2024年3月29日 7時30分

ランキング

-

1アキレス、シューズの国内生産終了へ コスト増や少子化など背景

ロイター / 2024年4月25日 16時27分

-

2山手線沿線の再開発が進む 「新宿、渋谷、品川」駅の工事はいつ終わるのか

ITmedia ビジネスオンライン / 2024年4月25日 7時10分

-

3イトーヨーカドー、祖業のアパレル復活なるか アダストリアとの新ブランドが生んだ“相乗効果”

ITmedia ビジネスオンライン / 2024年4月25日 10時0分

-

4過度の変動望ましくない、動向注視し万全の対応行う=円安で官房長官

ロイター / 2024年4月25日 11時35分

-

5サイゼリヤ、ギリギリ「国内黒字化」も残る難題 国内事業の利益率0.05%、値上げなしで大丈夫か

東洋経済オンライン / 2024年4月24日 7時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください