リーマン・ショック再来?米景気にも不安。どうなる日本株?

トウシル / 2020年3月9日 7時43分

リーマン・ショック再来?米景気にも不安。どうなる日本株?

新型コロナウイルスの感染が欧米にも拡大、米景気にも黄信号

先週の日経平均株価は1週間で393円下落し、2万749円となりました。新型コロナウイルスによる感染が、アジアだけでなく、イタリアや米国カリフォルニア州にも広がり、その影響で、欧州景気にも米国景気にも急ブレーキがかかることが懸念されました。

2月半ばまでは、感染拡大が中国を中心とした東アジアに留まり、米景気は好調を維持するとの期待がありました。米景気が好調ならば、世界景気は堅調を維持するとの期待もあり、NYダウは2月半ばに一時最高値を更新していました。

ところが、2月後半より、欧米でも感染が拡大していることが分かり、そのマイナス影響によって、米国のサービス産業の景況が悪化していることが分かりました。2月最終週からNYダウが急落、日経平均も一段安となりました。

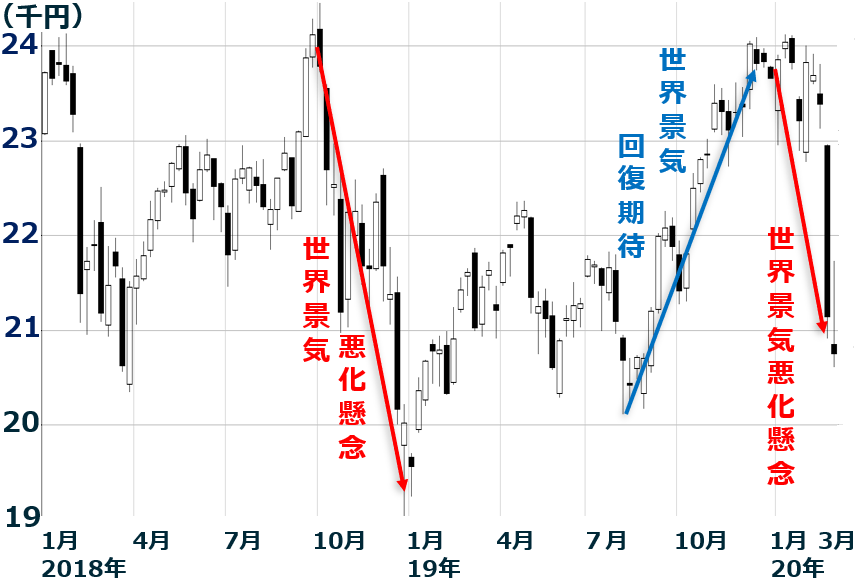

日経平均週足:2018年1月4日~2020年3月6日

簡単に、2018年以降の日経平均の動きを振り返ります。2018年10~12月、世界景気悪化を嫌気して、世界的に株が下がり、日経平均も急落しました。この時は、米中貿易戦争の影響で、世界景気が悪化することが懸念されていました。実際、中国景気の悪化が顕著となり、ツレて、中国と経済的つながりの深い日本・ドイツ・東南アジアなどの景気が悪化しつつありました。

2018年時点で、米景気にも米中貿易戦争のマイナス影響が及ぶ懸念はありました。それで、NYダウも一時的に大きく下がりました。ところが、後に、米中貿易戦争のマイナス影響は中国に重いが、米国には軽微であることが判明しました。米景気は減速したものの、堅調を保っていました。

2019年に入り、米景気が堅調を保つ中、米金利が低下し始めたことが好感され、世界的に株が反発しました。日経平均も反発を始めました。

2019年10~12月、米中貿易戦争が一時的に緩和し、世界景気が回復に向かう期待から、世界的に株が上昇ピッチを速め、日経平均も大きく上昇。実際、1月15日に米中は、通商交渉で「第一段階合意」に達し、互いにかけあっていた制裁関税の関税率を部分的に引き下げることになりました。いよいよ対立緩和の効果が出て、世界景気が回復に向かうとの期待が出た矢先、世界は新型コロナショックに見舞われました。

新型コロナウイルスの感染が中国・アジアに留まらず、欧米にも拡大していることを受け、世界中で一斉に「交通遮断、イベント中止、消費停滞」が起こりつつあります。世界同時で、消費が凍結する事態は、あたかも、2008年の「リーマン・ショック時」に似ています。

あたかも、米中通商交渉が決裂し、世界が完全に分断され、経済活動が阻害されているのに近い状態と言えます。米中「第一段階合意」が結ばれたにもかかわらず、米中決裂と同様の世界的な分断が起こっているのは皮肉です。

米FRBが緊急利下げを実施しても米国株は下げ止まらず

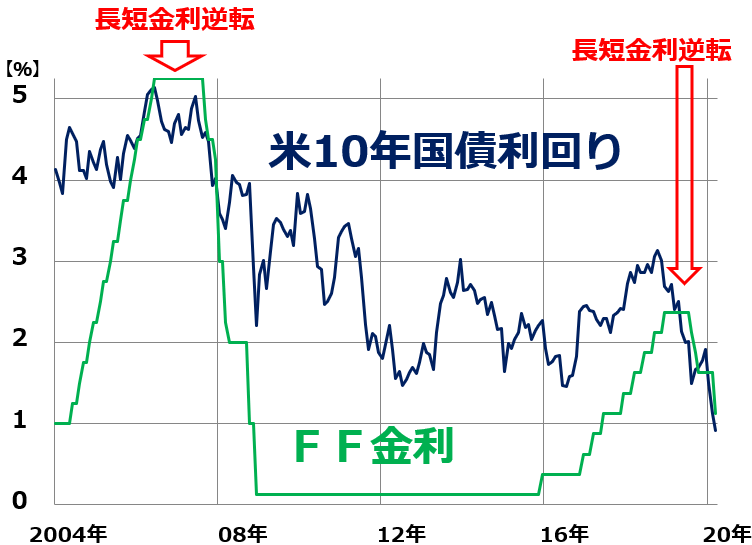

新型コロナウイルス感染拡大による景気不安を受け、3月3日、FRB(米連邦準備制度理事会)は、緊急利下げを実施しました。政策金利であるFF金利の誘導水準を、1.50~1.75%から、1~1.25%へ0.5%引き下げました。ただし、それでも米国株は下げ止まらず、下落が続いています。

利下げは、通常、株にとって支援材料ですが、今回の利下げは、米景気不安が強まっていることを追認するだけの効果しかありませんでした。利下げしても、米「長短期金利の逆転」が解消しないことから、株式市場に評価される内容とはなりませんでした。

米長期(10年)金利とFF金利、月次推移:2004年1月~2020年3月(6日)

長短金利逆転(短期金利が長期金利よりも高くなること)は、米国で「景気後退の前触れ」と考えられています。実際、過去、長短金利が逆転した後、米景気は後退に至ることが多かったと言えます。2006~2007年もそうでした。長短金利逆転が続いた後、2008年のリーマン・ショックにつながりました。

今回、2019年5月、長期金利の低下により、FF金利(短期金利)が長期金利を上回りました。米FRBは利下げを続けましたが、長期金利の低下の方が速く、なかなか長短金利逆転は、解消しませんでした。3月3日に0.5%緊急利下げしても、まだ解消していません。さらなる利下げが必要と、市場では考えられています。

円高が、日本株にとってさらなる下押し材料に

米金利の急低下を受け、為替市場で、ドル安(円高)が進んでいることが、日本株にとって追加の悪材料となっています。3月7日には、1ドル105.36円まで円高が進んでいます。

私は、これまでのレポートで、日米長期金利差2%を前提に、ドル/円のフェアバリューは1ドル110円と書いてきました。米インフレ率・米長期金利が、長期的に2%を維持することを前提としていました。

ところが足元、米長期金利は1%割れ、日米長期金利差も1%を割れています。これが一時的ならば、問題ありません。もし米長期金利の1%割れが定着するならば、ドル/円のフェアバリューは、100~103円に変更しなければなりません。さらなる円高が進むリスクがあることになります。

私は、新型コロナウイルスによる世界景気の悪化は長い目で見て、一時的と考えています。ただし、米長期金利の低下は、構造的かもしれません。つまり、新型コロナウイルス不安が去っても、米長期金利は2%まで戻らないかもしれないと考え始めています。米長期金利・為替の見通しについては、明日、詳しい分析をお届けします。

日経平均はどこまで下がるか?

私は、日本株は配当利回りや買収価値から割安で、長期投資で良い「買い場」と判断しています。ただし、新型コロナショックが長引けば、短期的にさらなる下値もあり得ます。

日経平均は、どこまで下がるでしょうか?以下2つのレポートをご参照ください。

▼著者おすすめのバックナンバー

2020年3月3日:日経平均どこまで下がる?(下) 下値リスク残るが長期投資で「買い場」と判断

2020年3月2日:日経平均どこまで下がる?(上)リーマン危機、同時多発テロ後に似てきた新型コロナショック

(窪田 真之)

この記事に関連するニュース

-

円安の流れはしばらく継続?

為替の見通しや介入の有無を徹底解説Finasee / 2024年4月19日 7時0分

-

相場展望4月18日号 米国株: 牽引役のハイテク・半導体株と、軟調な決算で売り展開 日本株: 「弱気相場」入りか?本日は売り優勢と予想

財経新聞 / 2024年4月18日 11時37分

-

高値波乱の日経平均、企業業績は良好だが米金利上昇に不安(窪田真之)

トウシル / 2024年4月15日 7時45分

-

日本株式市場は「上昇する」と予想 ~マーケットの振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月2日 14時50分

-

株式急騰はバブルか実力か? 市場占うポイントを人気エコノミスト永濱氏が解説!

Finasee / 2024年4月1日 7時0分

ランキング

-

1山手線沿線の再開発が進む 「新宿、渋谷、品川」駅の工事はいつ終わるのか

ITmedia ビジネスオンライン / 2024年4月25日 7時10分

-

2サイゼリヤ、ギリギリ「国内黒字化」も残る難題 国内事業の利益率0.05%、値上げなしで大丈夫か

東洋経済オンライン / 2024年4月24日 7時30分

-

3イトーヨーカドー、祖業のアパレル復活なるか アダストリアとの新ブランドが生んだ“相乗効果”

ITmedia ビジネスオンライン / 2024年4月25日 10時0分

-

4アキレス、シューズの国内生産終了へ コスト増や少子化など背景

ロイター / 2024年4月25日 16時27分

-

5過度の変動望ましくない、動向注視し万全の対応行う=円安で官房長官

ロイター / 2024年4月25日 11時35分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください