荒れ馬「日経平均」を乗りこなす積立投資術。荒れるほど投資効果が高まる!?

トウシル / 2021年7月21日 7時50分

荒れ馬「日経平均」を乗りこなす積立投資術。荒れるほど投資効果が高まる!?

今日は、「日本株に積立投資を始めたものの不安」という読者の声があることに対して、私の考え方をお伝えします。これから投資を始める初心者の方に、ぜひ、知っておいていただきたいことです。

荒れる日経平均、NYダウより値動きが荒い

日経平均は、一時3万円を超えましたが、20日は2万7,388円まで下がり、値動きの荒さが目立ちます。

日経平均インデックスファンドに積立投資をしている人には、落ち着かない日々が続いていることと思います。私は、日本株は割安で、積み立てで投資を続けることが中長期の資産形成に寄与すると考えています。

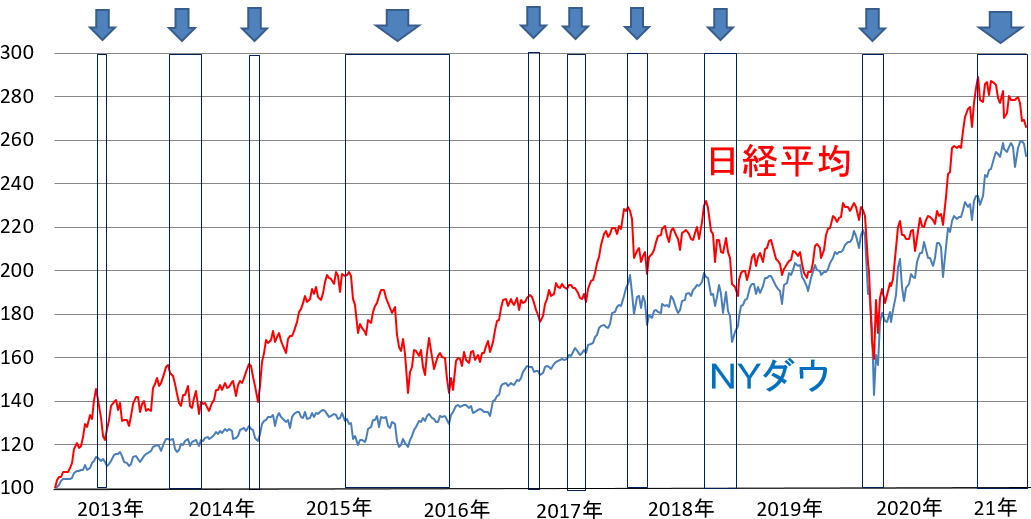

ただ、非常に値動きが荒く、投資タイミングをはかるのが難しいアセット(投資対象)です。アベノミクスがスタートした2013年以降の日経平均とNYダウ平均株価の値動きを比較したグラフをご覧ください。

日経平均とNYダウの値動き比較:2012年末~2021年7月20日

日経平均がNYダウより値動きが荒いことがわかります。日経平均は、アベノミクスが始まった2013年を起点としてNYダウと比較すると、NYダウを上回る上昇率となっています。ところが、下げ局面(上のグラフで青矢印をつけた所)だけ見ると、日経平均はNYダウより大きく下落していることがわかります。

日経平均は、上げる時も下げる時も、NYダウより値動きが大きく、それだけに、いつ買ったら良いのか、判断がむずかしいと思います。

値動きが荒いアセットへの投資では、積立投資が効力を発揮する

これから資産形成を考えている個人投資家は、月々1万円とか2万円とか、金額を決めて、積み立てていくのが良いと思います。積立投資は、日経平均インデックスファンドなど、値動きの荒いアセットへの投資で効力を発揮します。

積立投資の威力を理解いただくために、簡単な例を作りました。まず、以下のクイズを解いてみてください。

【クイズ】

以下の投信A・投信Bに、1カ月後と2カ月後に1万円ずつ投資したとして、3カ月後の資産価値は、どちらが大きいでしょう?

◆【投信A】値動きが乏しいアセット

1万円でスタート、1カ月後・2カ月後・3カ月後も1万円のまま。

◆【投信B】値動きが激しいアセット

1万円でスタート、1カ月後に1万2,000円(スタート時より+20%)に上昇、2カ月後に8,000円(スタート時より▲20%)に下落、3カ月後にスタート時の1万円に戻る。

どちらも、1万円でスタートして、3カ月後に1万円です。ところが、アセットAとBに積立投資した場合で、3カ月後の資産価値に差が生じます。

【答え】

アセットBに投資した方が得です。アセットAでは、投資した2万円が、3カ月後に2万円のままですが、アセットBでは、投資した2万円が、3カ月後に2万800円に増加します。

【解説】

アセットBに、1万円ずつ投資し続けると、価格が上がったときには少ない量しか買えませんが、価格が下がった時にたくさん買えます。高いときに少し買い、安いときにたくさん買う運用が、自然にできていることになります。

【さらに詳しい解説】

アセットAは、1カ月後に1万円で1単位、2カ月後にも1万円で1単位、買えます。合わせて2単位、取得できます。その評価額は、3カ月後に2万円です。値動きがないので、損も得もしません。

アセットBは、どうでしょう? 1カ月後、1万2,000円に上昇したときは、1万円で0.83単位(10,000÷12,000)しか買えません。

ところが、8,000円に下がった2カ月後には1万円で、1.25単位(10,000÷8,000)買うことができます。合わせて2.08単位、取得できます。3カ月後に価格が1万円に戻れば、評価額は、2万800円となります。800円だけ、資産価値が増えています。

ファンドマネージャーにとってもうれしかった「積立投資」

私は、25年間、年金・投資信託などの日本株を運用するファンドマネージャーでした。ファンドマネージャー時代に、とても残念に思ったことと、うれしかったことがあります。

まず、残念なこと。私が運用していた公募投信(日本株のアクティブ運用ファンド)では、日経平均の高値圏で設定(買い付け)が増えるのに、日経平均の安値圏では、ほとんど設定がありませんでした。

株は安い時に買って、高くなった時に売ると利益が得られるわけですが、公募投信では、残念ながら、その逆の動きが見られました。

次に、とてもうれしかったこと。私が運用していたファンドが、DC(確定拠出年金)の運用対象となったことです。多数の企業に採用していただけました。

DCでは、毎月、一定額の設定が入り続けます。加入者の方に、定時定額で積み立てしていただいたことになります。そうすると、日経平均の高値でも、安値でも、淡々と設定が入ってきます。

日経平均が大暴落して世の中が総悲観になっている時は、往々にして、絶好の投資チャンスである場合があります。ファンドマネージャーとしては、そんな時こそ、しっかりと投資を増やしてほしいと思います。ところが、公募投信では、そういう時に、設定が入ってきません。

私が運用していたDCファンドでは、定時定額の積立投資が入ってきますので、リーマンショックで日経平均が大暴落し、世の中が総悲観になっている時でも、淡々と積み立てが入ってきました。今年のコロナ危機でも、積立投資では安いところでも、投資が続けられています。

誰でも、株は安い時に買って、高い時に売りたいと思うのでしょうが、言うのは簡単で、やるのはとても難しいことです。そうするためには、世の中総悲観になっている時に、株を買い、みんなが明るくなって強気になっている時に、株を売らなければなりません。

それは、少しひねくれた人にしかできないことです。普通の素直な人は、みんなが明るくなっている時に、株を買いたくなり、暗くなっている時に、株を売りたくなるでしょう。

普通の素直な人は、変に、いいタイミングで株を買い、いいタイミングで売ろうとしない方がいいと思います。それでは、どうするべきか? 私は、定時定額(たとえば毎月1万円)の積立投資をしていくべきと思います。

積立投資のもう1つの効果、支出を収入の範囲に収める習慣が身につく

毎月1万円の投資を行うためには、その分、支出を絞らなければなりません。収入を上回る支出を行っていると、積立投資はできません。

積立投資をする習慣を身に付ければ、自動的に、支出が収入を下回るようにコントロールする習慣を身に付けることになります。

(窪田 真之)

この記事に関連するニュース

-

積み立て投資を始めた途端に荒れ相場!どうすべきか?(窪田真之)

トウシル / 2024年4月23日 7時0分

-

日経平均株価は3カ月連続で上昇、大手銀・メガバンクでは連動したインデックスファンドが上位に

Finasee / 2024年4月18日 16時0分

-

「積み立て中に株価下落」で辛くなったらどうする?インデックス投信に7年積み立て中の32歳会社員男性の考え

オールアバウト / 2024年4月18日 6時10分

-

インデックス投資とは?メリット・デメリットや初心者が失敗しないコツを解説!

ファイナンシャルフィールド / 2024年3月29日 9時26分

-

資産バブルの後は最悪の経済が待っている!?

トウシル / 2024年3月28日 16時35分

ランキング

-

1「大事な大事な退職金2,000万円が“NISA”でみるみる溶けた。」年金月20万円の65歳元サラリーマン、老後計画崩壊で大後悔…「もう、生きていけない」【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月24日 11時45分

-

2「東大理3受かった子」に共通する"意外な性格" 日本イチ頭いい子供たちはどう勉強している?

東洋経済オンライン / 2024年4月24日 5時40分

-

3わずか2年半で消えた「幻のJR新型特急」とは 裏目に出た高性能

乗りものニュース / 2024年4月24日 9時42分

-

4「世界の猫を喜ばす」会社は、なぜ日本中の嫌われ者となったのか…いなば食品の炎上が止まらない根本原因

プレジデントオンライン / 2024年4月24日 9時15分

-

5IHI、エンジン燃費改ざん 4千台超、80年代からか

共同通信 / 2024年4月24日 23時26分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください