S&P500 or ナスダック100 、2022年に投資するならどっち?

トウシル / 2021年12月3日 7時0分

S&P500 or ナスダック100 、2022年に投資するならどっち?

米国株はオミクロン騒ぎとパウエル議長の変節で下落

米国株は先週から、債券利回り上昇や南アフリカ発の「オミクロン」(新型コロナウイルスの変異株)に対する警戒感を契機に波乱含みとなっています。

今週はパウエルFRB(米連邦準備制度理事会)議長が11月30日の上院議会証言で、インフレ率の上昇を受けて「テーパリング(量的緩和の縮小)加速を金融当局として検討すべき」と述べ、来年の利上げ時期が前倒しされるとの懸念で株価は一段安を余儀なくされました。

オミクロンの感染力、毒性、ワクチンの有効性を巡っては不透明感がいまだ拭えず、目先の株価は神経質な動きを余儀なくされそうです。

一方、年末が近づくなか、来年の相場展望に関する予想が議論されています。本稿では、2022年の米国市場におけるS&P500種指数とナスダック100指数のリターンの優劣について占ってみたいと思います。

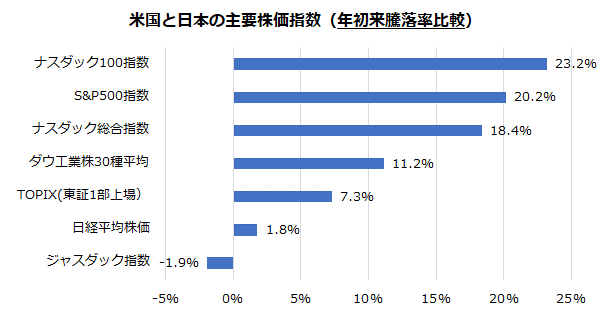

まずは、図表1で米国と日本の主要株価指数の「年初来リターン」(年初来騰落率)を振り返ってみたいと思います(12月1日)。直近で下落したとはいえ、ナスダック100指数の年初来リターンは他の日米株価指数よりも優勢を維持しています。

特に、米国株式で「市場平均」と呼ばれるS&P500種指数よりも優勢である点は、過去の長期市場実績(後述)の観点で不思議ではありません。金利の上昇に比較的弱いとの見方があるグロース株を象徴するナスダック100指数が、本年のように債券市場金利(イールドカーブ)がやや上昇してきたなかでも優勢を維持している状況に注目したいと思います。

<図表1:ナスダック100は年初来リターンで優勢を維持>

ナスダック100とS&P500の優劣を占うための検証

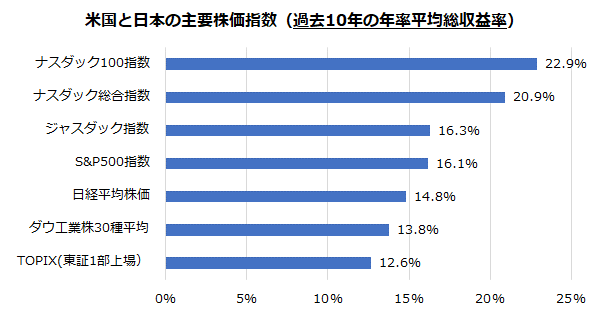

本年だけでなく、昨年(2020年)の暦年騰落率でもナスダック100指数は+47.6%とS&P500種指数(同+16.3%)を大きく上回りました。図表2は、過去10年における米国と日本の主要株価指数の年率平均トータルリターン(配当込みの年率平均総収益率)を比較したものです。

こちらでも、ナスダック100指数のリターンが、ナスダック総合指数、S&P500種指数、NYダウ(ダウ工業株30種平均)などの米国株指数や各種日本株指数より優勢だった実績が示されています。

ナスダック100指数は、毎年12月に銘柄の入れ替えが実施されます。新陳代謝と変動を繰り返しながら、長期パフォーマンスでS&P500種指数を凌駕(りょうが)してきた事実を検証することができます。これらは過去の実績であり、将来の投資成果を確約できるものではありませんが、2022年もナスダック100のリターンがS&P500を上回る可能性が高いと考えています。

<図表2:ナスダック100は「10年総収益率」でも優勢>

(出所)Bloombergより楽天証券経済研究所作成(2021年12月1日)

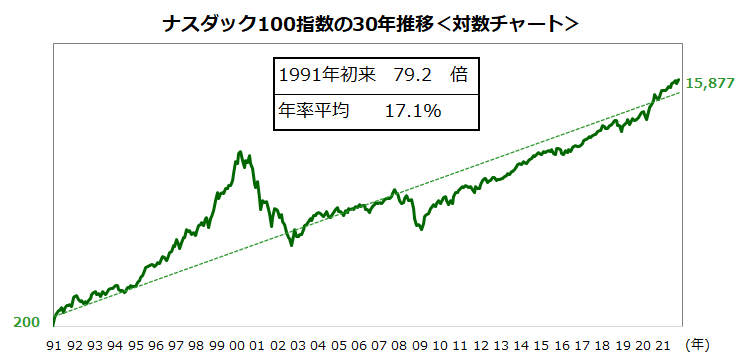

図表3は、ナスダック100指数の1991年初からの推移を対数チャートで示したグラフです。約30年にわたる長期市場実績で、ナスダック100指数は約80倍に成長してきました。この間の平均リターンを年率換算すると+17.1%でした(配当収益は除く)。

同指数は、米国のイノベーション(技術革新)と成長企業が生み出す果実を着実に取り込んできた株価指数として知られています。ナスダック100は市場平均(S&P500種指数)と比較して「ハイリスク・ハイリターン」が特徴。

ナスダック100は、リスク(リターンのぶれ)が市場平均より大きくなる局面はあったものの、長期では高いリターンが期待できるグロース株(成長株)の特徴を象徴してきました。

このことが、定時定額(積立)投資をする場合のメリットとされる「ドルコスト平均法」や「複利運用(雪だるま)」効果を期待させる特徴とみなすこともできます。

<図表3:ナスダック100は過去30年で約80倍に成長した>

ナスダック100とS&P500の利益成長予想を比較する

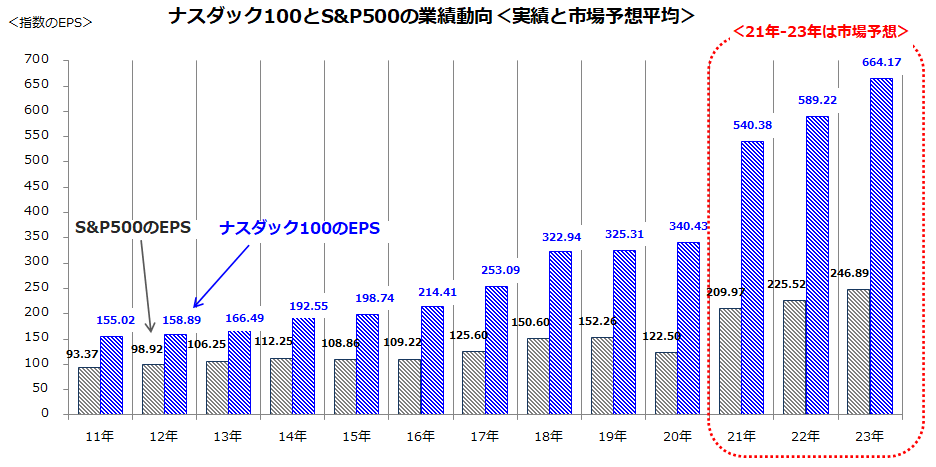

実際、業績の伸びでナスダック100指数が市場平均を凌駕しています。図表4は、ナスダック100指数ベースとS&P500種指数ベースの暦年EPS(1株当たり利益)について、過去10年(2011年以降)の実績と2021年から2023年までの見通し(市場予想平均)を示したグラフです。

2020年はコロナ危機で低調を余儀なくされましたが、そうしたなかでも業績堅調が続いてきたGAFAM(アルファベット、アップル、フェイスブック(メタ)、アマゾン・ドット・コム、マイクロソフト)、テスラ、エヌビディアなど主力IT大型株で構成されるナスダック100の全体的な業績は、2021年に続き2022年や2023年も最高益を更新する見通しとなっていることがわかります。10月に発表された大手IT企業の第3Q(7-9月期)決算やガイダンス(業績見通し)も総じて好調でした。

今後も個人向けECや法人向けクラウドサービスの需要拡大が続くとみられ、5G(高速通信規格)普及をテコにしたIoT、DX、AI、EV、メタバース(仮想現実)の進展とその相乗効果でナスダック100指数ベースの利益見通しはS&P500種指数ベースの利益見通しよりも向上しています。

FRBや民間エコノミスト予想にもとづけば、2022年も米国債券市場では比較的低位の順イールド(短期金利<長期金利)が維持される見通しです。FRBの金融正常化や債券市場が大きく変化しない限り、業績相場に乗るナスダック100指数のリターンがS&P500種指数を上回る中期トレンドが続くと考えています。

ナスダック100指数は、今後も短期的な調整を交えつつ、2022年末までには1万8,000から1万8,500ポイント程度まで上昇していく余地があると予想しています。

<図表4:ナスダック100の業績は一段の向上へ>

こうしたナスダック100指数に連動した投資成果を目指すインデックスファンドとしては、東証上場ETF(上場投資信託)では「NEXT FUNDS NASDAQ100連動型上場投信」(コード:1545/運用は野村アセットマネジメント)などがあります。

また、米国上場ETF(米国籍ETF/ドル建て)としては「インベスコQQQトラスト・シリーズ1」(ティッカー:QQQ/運用は米国インベスコ)があり個人投資家に人気です。

さらに、国内の追加型投資信託(販売手数料無料)としては「iFreeNEXT NASDAQ100インデックス」(運用は大和アセットマネジメント)もあります。

ナスダック100指数に連動を目指すインデックスファンドを活用し、長期的視野に立った定時定額投資を実践することで、「貯めながら増やす資産形成」を目指したいと思います。

▼著者おすすめのバックナンバー

2021年11月26日:米国株はインフレ懸念に耐えられる?2022年S&P500はいくら?

2021年11月19日:日本株に割安感?2022年に向けた買い余地はあるか

2021年11月12日:「年末高」に乗りたい?日米市場で株価上昇力が強いのは、どの銘柄?

(香川 睦)

この記事に関連するニュース

-

新NISA、積立投資と一括投資、どっちにしたら良いのか…なぜ米国株式型が強かったのか

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月21日 7時15分

-

これが波乱相場?米国株、恐怖指数の上昇を先回り売りか(香川睦)

トウシル / 2024年4月19日 8時0分

-

S&P500に暗雲が迫る?株価下落にどう対応するか(香川睦)

トウシル / 2024年4月12日 8時0分

-

外貨に対し円は全面安?内外株式の長期リターンを検証(香川睦)

トウシル / 2024年4月5日 8時0分

-

米国株高は小休止?S&P500はどこまで伸びるのか(香川睦)

トウシル / 2024年3月29日 8時0分

ランキング

-

1いなば食品、大炎上でも「不買運動」が起きぬ理由 キリンはあれだけ盛り上がったが…どこに違いが?

東洋経済オンライン / 2024年4月23日 18時10分

-

2東京円一時1ドル154円87銭、34年ぶり円安水準を更新…経団連会長「円安過ぎる」

読売新聞 / 2024年4月23日 20時39分

-

3【要注意】自宅に「エコキュートの無料点検をします」と突然の来訪! 悪徳業者の「詐欺」の場合もあるの? 正規業者との見分け方や注意点を解説

ファイナンシャルフィールド / 2024年4月22日 5時0分

-

4リッチモンド、顧客満足度1位に「なっちゃう」神髄 目指さずとも…要因は"委ねる"から生まれる主体性

東洋経済オンライン / 2024年4月23日 10時30分

-

5毎朝スタバのコーヒーを飲む上司。コンビニの「100円」コーヒーを買う場合と比べ、年間でどれだけ多くの金額を払っているのでしょうか?

ファイナンシャルフィールド / 2024年4月22日 11時20分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください