外国株式の人気銘柄ランキング!【7月】決算シーズンを迎えた米国株市場、主要3指数がそろって大幅高!景況感の悪化で嫌気された中国株市場が続落!

トウシル / 2022年8月16日 13時0分

外国株式の人気銘柄ランキング!【7月】決算シーズンを迎えた米国株市場、主要3指数がそろって大幅高!景況感の悪化で嫌気された中国株市場が続落!

皆さま、こんにちは!

今年の日本は台風が平年より少ないわりに、35度以上の真夏日が平年より多めですね。台風が多いと水害でとても大変ですが、真夏日が多いと熱中症が心配です。

新型コロナウイルス「第7波」を迎えた日本は、新規感染者が3週連続で世界最多となったと報じられました。暑い中ですが、コロナ対策もしながらどうぞお気をつけてお過ごしください。

決算シーズンを迎えた米国株市場、主要3指数がそろって大幅高!

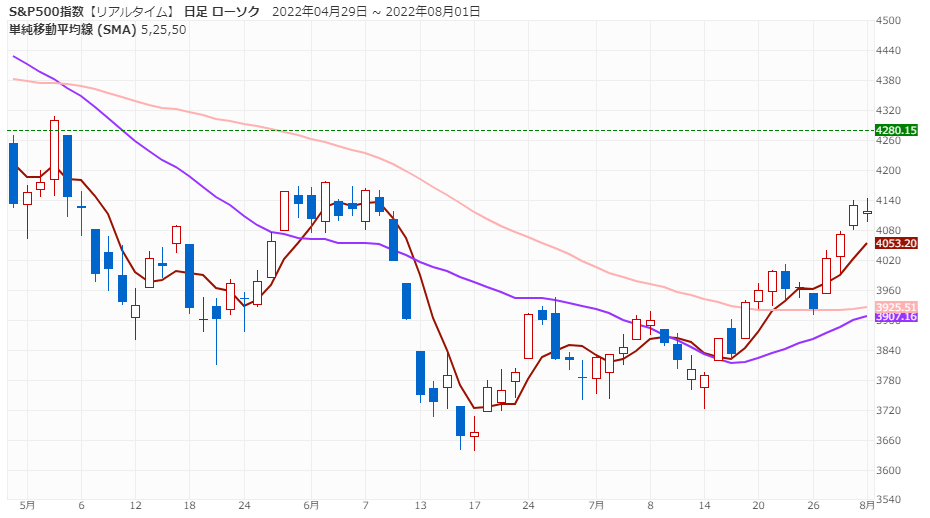

<直近3カ月のS&P500指数の推移>

7月の米国株式相場は、6月の下落相場から反発し、主要3指数がそろって大幅高となりました。月間上昇率をみると、ダウ工業株30種平均とS&P500種指数が2020年11月以来、ナスダック総合指数は2020年4月以来の大幅高となりました。

7月中旬から、米国企業の4-6月期決算の発表が本格化しました。先陣を切った大手金融機関、JPモルガン・チェースとモルガン・スタンレーは調整後の一株当たり利益が市場予想を下回りましたが、収入と利益が市場予想を上回ったシティグループが一時13.2%高と急伸しました。

その後、ネットフリックスやテスラ、アマゾン・ドット・コム、アップルなどの注目銘柄も総じて良好な決算結果が示されました。7月末時点でS&P500の構成銘柄のうち半分以上が決算発表を終え、70%以上の企業は利益が市場予想を上回りました。

一方、7月28日に発表された4-6月期の実質国内総生産(GDP、速報値)は前期比年率▲0.9%と、市場予想の+0.5%を大きく下回り、2四半期連続でマイナスの結果を受け、FRB(米連邦準備理事会)による利上げペースの減速期待が高まりました。

中国のロックダウンが米国金融株やテクノロジー関連株に与える影響は限定的だと思われますが、アパレルや小売業界など、影響度合いを注目していきましょう!

景況感の悪化で嫌気された中国株市場が軟調!

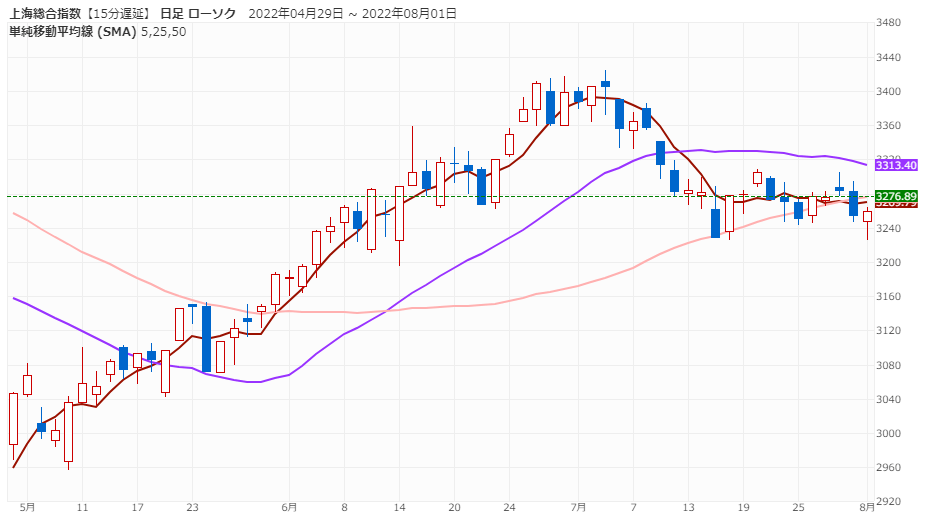

<直近3カ月の上海総合指数の推移>

7月の上海株相場は、6月の上昇基調から一転し軟調の展開となりました。ロックダウンの影響で、4-6月期の国内総生産(GDP)の前期比が▲2.6%とマイナスに転じたことや、ロックダウン解除後の感染者数が再び増加傾向となったことが、相場への重しとなりました。

また、中国では不動産デベロッパーの資金繰り問題が懸念されています。未完成物件(建設が中断されたプロジェクト)の購入者が、住宅ローンの支払いを拒否する動きが全国に拡大しており、取引先である建築業者などから売掛金回収に遅延がでるなど、事態のさらなる深刻化が警戒されています。

中国国家統計局が7月31日に発表した7月のPMI(製造業購買担当者景気指数)は49と、前月より1.2ポイント低下し、景気好調・不調の境目である50を割り込みました。今後の先行きについて、楽観的な見方はなかなか生まれにくいかもしれません。

2022年7月個人投資家に人気だった積立銘柄は!?

2022年7月 米国株式買付者数ランキング

| 順位 | ティッカー | 前月順位 | 銘柄名 | 関連するテーマ | |

|---|---|---|---|---|---|

| 1 | VTI | 1 | バンガード・トータル・ストック・マーケットETF | ETF、米国株式 | |

| 2 | SPYD | 2 | SPDR ポートフォリオS&P 500 高配当株式ETF | ETF、高配当株式 | |

| 3 | VYM | 3 | バンガード・米国高配当株式ETF | ETF、高配当株式 | |

| 4 | SOXL | 4 | Direxion デイリー 半導体株 ブル 3倍 ETF | レバレッジETF、半導体 | |

| 5 | VOO | 5 | バンガード・S&P 500 ETF | ETF、S&P500 | |

| 6 | HDV | 7 | iシェアーズ コア米国高配当株 ETF | ETF、高配当株式 | |

| 7 | AAPL | 6 | アップル | スマホ、PC | |

| 8 | SOXS | 14 | Direxion デイリー 半導体株 ベア 3倍 ETF | レバレッジETF、半導体 | |

| 9 | QYLD | 9 | グローバルX NASDAQ100・カバード・コール ETF | ETF、ナスダック100 | |

| 10 | T | 19 | AT&T | 通信大手 | |

| ※楽天証券内買付人数ベース。2022年7月1日~7月31日、国内約定日ベース。 | |||||

楽天証券における7月の米国株式月間買付者数ランキングでトップとなったのは、バンガード・トータル・ストック・マーケットETF(VTI)で、揺るぎない1位をキープしています。

TOP10のうち、ETF(上場投資信託)が8割を占めています。高配当銘柄との連動を目指すETFのほか、供給不足問題が再び話題になった半導体関連のレバレッジETFもランクインしています。個別銘柄でランクインしたのはアップルとAT&Tだけです。

アップル(AAPL)は、7月28日に4-6月期決算を発表しました。売上高が前年同期比2%増の829億5,900万ドル、純利益が11%減の194億4,200万ドルとなり、7四半期ぶりの減益となりました。

中国のロックダウンに伴う部品供給の制約やドル高が、利益を押し下げた原因だと考えられます。ただ、主要商品である「iPhone」の売上高は前年同期比約3%増の407億ドルで、市場予想を上回る好調な結果となりました。

AT&T(T)は7月21日に4-6月期決算を発表し、売上高は296億ドル、一株あたり利益は0.65ドルと、ともに市場予想を上回る結果となりました。ただ、第2四半期における多額投資および回収タイミングを理由に、通期フリーキャッシュフロー見通しを、従来の160億ドルから約140億ドルに下方修正したことで、一時10%安となりました。

また、7月20日に前年同期比で増収増益を発表したテスラ(TSLA)は、アマゾンやアルファベットに続き、1対3の株式分割を8月25日に実施することを発表しました。4-6月期の販売台数は前年同期比27%増の25万4,695台でしたが、1-3月期からは18%の減少となりました。

2022年7月 中国株式買付者数ランキング

| 順位 | ティッカー | 前月順位 | 銘柄名 | 関連するテーマ | |

|---|---|---|---|---|---|

| 1 | 2800 | 1 | Tracker Fund of Hong Kong(トラッカー・ファンド・オブ・ホンコン) | ETF、ハンセン指数 | |

| 2 | 700 | 5 | 騰訊控股(テンセント・ホールディングス) | インターネットサービス大手 | |

| 3 | 20 | 23 | 商湯集団(センスタイム・グループ ) | 画像認識システム最大手 | |

| 4 | 9988 | 3 | 阿里巴巴集団控股(アリババ・グループ・ホールディング) | ネット通販最大手 | |

| 5 | 2833 | 4 | Hang Seng Index ETF (ハンセン・インデックス・ETF) | ETF、ハンセン指数 | |

| 6 | 3988 | 7 | 中国銀行(バンク・オブ・チャイナ) | 金融(銀行) | |

| 7 | 1810 | 6 | 小米集団(シャオミ) | スマホ大手・IoT家電 | |

| 8 | 2801 | 2 | iShares Core MSCI China ETF(iシェアーズ・コア MSCI・チャイナETF) | ETF、MSCI中国 | |

| 9 | 2823 | 11 | iShares FTSE China A50 ETF (iシェアーズ・FTSE・チャイナ・A50) | ETF、FTSE中国 | |

| 10 | 941 | 17 | 中国移動(香港) (チャイナ・モバイル) | 通信大手 | |

| ※楽天証券内買付人数ベース。2022年7月1日~7月31日、国内約定日ベース。 | |||||

楽天証券における中国株式月間買付者数ランキングの7月トップとなったのは、トラッカー・ファンド・オブ・ホンコン(2800)で、引き続き1位をキープしています。個別銘柄で人気のテンセントや、米国市場と香港市場に重複上場のアリババ、スマホ大手のシャオミのほか、MSCI中国やFTSE中国への連動を目指すETFもランクインしました。

アリババ(9988)は、7月26日に香港市場において現在の「セカンダリー上場」から「プライマリー上場」へ切り替える方針を発表。

中国本土をはじめ、アジア地域の投資家基盤拡大や流動性のさらなる向上を目的としていますが、「米国上場廃止リスク」低減の狙いもあるといわれています。早ければ年内に申請手続きが完了し、香港証券取引所と米国ナスダックのデュアルプライマリー上場となる予定です。

センスタイム(0020)は2014年に創業され、人工知能(AI)を用いた画像認識技術を手がける中国最大手として知られています。日本のソフトバンクグループや中国のアリババ(9988)が大株主となっています。

日本ではセンスタイムジャパンが2016年に設立され、画像認識技術・人工知能(AI)に関する研究開発を事業展開しています。前月には、サウジアラビアのキング・アブドラ金融地区(KAFD)とスマートシティーの構築において戦略提携するとも報じられており、話題を集めています。

注目すべきセクターをピックアップ!

直近の米国市場において、コロナ後に加速しているインフレおよびそれを緩和しようとするFRBによる継続的な利上げが話題になっており、年初来から不安定な相場が続いています。それらのリスクヘッジ手段のアイデアとして、コモディティセクターに注目してみたいと思います。

シンプルに考えると、現金の価値が下がる局面、投資家の資金先は実物資産へ流れ込みがちとなります。

インフレに強いセクターとしては、エネルギーセクターもよく挙げられます。ただ、この直近約半年間に関しては、ロシアによるウクライナ侵略の影響から、原油や穀物、金などの価格変動が非常に激しい状況です。

個別で原油や金に投資するよりも、コモディティ全体に投資する方が、リスク分散という観点では優位といえそうです。

加えて、コロナ禍の約2年間、抑えられてきた消費者の購買意欲も無視できないでしょう。モノに対する消費旺盛となれば、やがては商品価格の押し上げにも影響するかもしれません。こうしたシナリオも、投資アイデアの一つとして参考になれば幸いです。

(孫 祺)

この記事に関連するニュース

-

この春新登場!金融アナリストが注目するETFと投資信託3選

MONEYPLUS / 2024年4月13日 7時30分

-

相場展望4月8日号 米国株: NYダウなど主要株価指数が「弱気」、上昇支持線下回る 日本株: 買い主体の交替「海外投資家⇒証券自己」に、リスク注意

財経新聞 / 2024年4月8日 11時52分

-

米国株高は小休止?S&P500はどこまで伸びるのか(香川睦)

トウシル / 2024年3月29日 8時0分

-

すべての人がオルカンに投資すべきではない? 【新NISA】の投資戦略

MONEYPLUS / 2024年3月29日 7時30分

-

相場展望3月28日号 米国株: 2月消費者物価指数に注目、インフレ懸念と金利動向に影響 日本株: 3月末までは堅調な株価を予想、早期の利益確定も一案

財経新聞 / 2024年3月28日 11時49分

ランキング

-

1円一時1ドル154円台前半、34年ぶり円安水準…米小売り統計受けドル買い膨らむ

読売新聞 / 2024年4月16日 0時8分

-

2採用を頑張っても若手がどんどん辞めていく……企業が今すぐ確認すべき3つの要素

ITmedia ビジネスオンライン / 2024年4月16日 9時0分

-

3豊田章男会長、マックでハッピーセット注文する動画が話題「金色GRカローラゲット」「まさかマックに行くとは」

iza(イザ!) / 2024年4月15日 14時10分

-

4三菱ふそう、大型免許持つ社員をバス会社に派遣へ…運転手不足の取引先支援で年内にも

読売新聞 / 2024年4月15日 19時7分

-

5東証大幅続落、一時800円超安 午前終値は3万8405円

共同通信 / 2024年4月16日 12時3分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください