【節税】会社員「現金を盗まれたので、“確定申告”します」…税理士が教える〈年末調整では受けられない所得控除〉3つ

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月25日 8時0分

(※写真はイメージです/PIXTA)

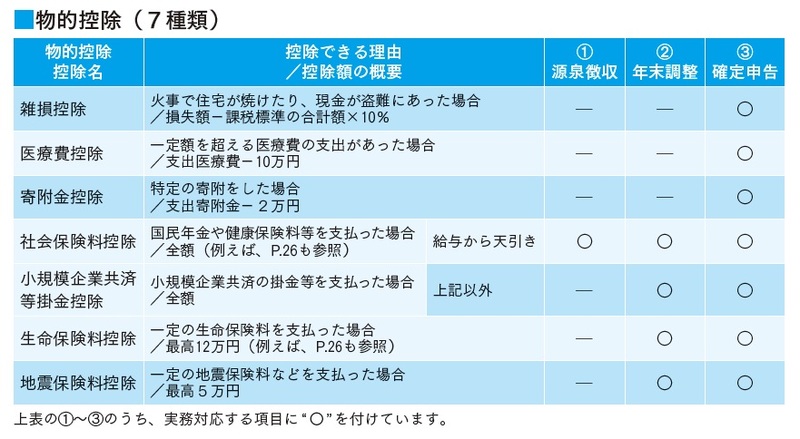

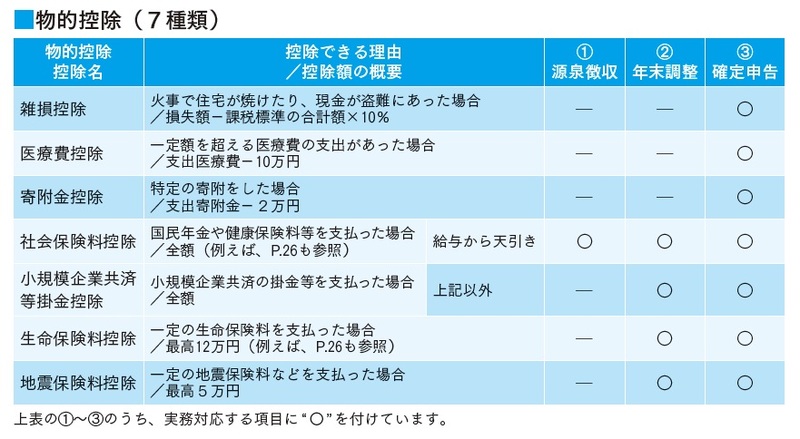

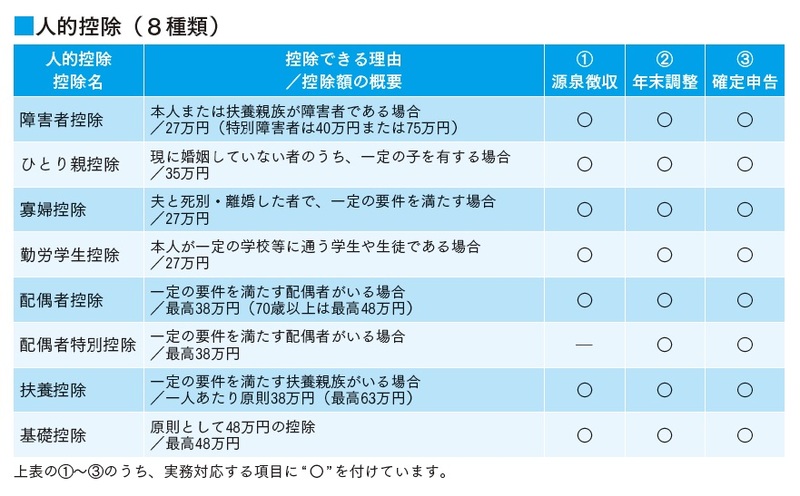

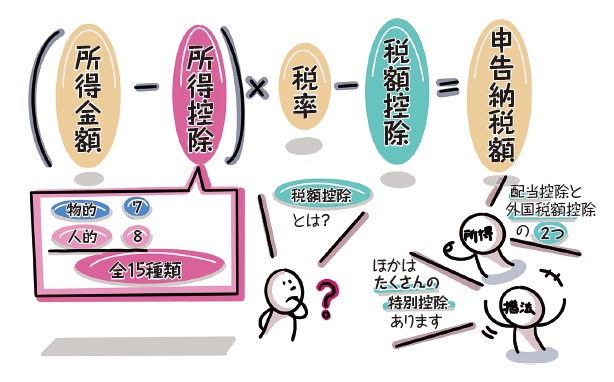

節税への道は「所得控除」から始まります。認められている所得控除は全15種類あり、8種類の「人的控除」と、7種類の「物的控除」に分けることができます。会社員などの給与所得者は、原則として確定申告をする必要はありません。しかし、「人的控除」はいずれも年末調整で処理できる一方で、「物的控除」には“確定申告でしか処理できないもの”もあります。稲垣啓氏の著書『イラストでサクッとわかる 日本一たのしい税金の授業』(日本実業出版社)より一部を抜粋し、見ていきましょう。

※本稿では、次の略称を用いています。

所法=所得税法、措法=租税特別措置法、所令=所得税法施行令、措令=租税特別措置法施行令、所基通=所得税基本通達

「雑損控除・医療費控除・寄附金控除」で税金を取り戻そう

本稿では物的控除を説明します。

サラリーマンの皆さんは通常、必要書類を会社の人事(総務)部門に提出し、会社側で所得税の納税手続きが完了することになりますが、「雑損控除(所法72)」「医療費控除(所法73)」「寄附金控除(所法78)」の3つは年末調整で処理できず、確定申告が必要になります。

所得税の計算のしくみ、「税額控除」も理解しよう

後ほど、医療費控除(所法73)、寄附金控除(所法78)の個別事項を説明しますが、「住宅ローン減税」という言葉を聞いたことはないでしょうか。ただ、図表1および図表3の所得控除の物的控除と人的控除には見当たりません。

この住宅ローン減税は、所得控除(所法72~87)とは別の「税額控除(所法21①五)」で税金が戻ってくる一例です。

税額控除は、配当控除(所法92、措法9)、外国税額控除(所法95、所令221~226)と所得税法で規定されている項目と、「租税特別措置法」(以下、本稿では「措法」と呼びます)で控除できる項目があります。「住宅ローン減税」などは、後者の「措法」で規定されています。

医療費控除をざっくり解説

医療費控除は、納税者あるいは生計を一にする親族に係る診療または治療に関する医療費を支払った場合(所法73①)に適用できます。医療費控除の対象と、「控除できるもの=〇」と「控除できないもの=×」を勘違いしやすいケースの代表例は、以下のとおりです(所法73②、所令207)。

--------------------------------------

■通院費(所令207三)

〇電車代や、電車等で通院が困難な場合のタクシー代

×自家用車のガソリン代

■人間ドック費用等の健康診断費用(所令207一)

〇重大な疾病が発見され、その疾病の治療を行なった場合

×重大な疾病がなく、治療を行なわなかった場合

■訪問介護や看護(所令207七)

〇訪問看護やリハビリテーション費用

×料理、洗濯、掃除等の生活援助中心の訪問介護費

--------------------------------------

他にも、特例規定「セルフメディケーション税制(措法41の17、措令26の27の2)」もあります。

このセルフメディケーション税制は、健康の保持増進および疾病の予防の取り組みを行なっている場合の措置で、具体的には、薬局やドラッグストアなどで購入できるOTC医薬品の購入費用が高額になったとき、一定の条件を満たせば医療費控除の特例として所得控除を受けることができる制度です。

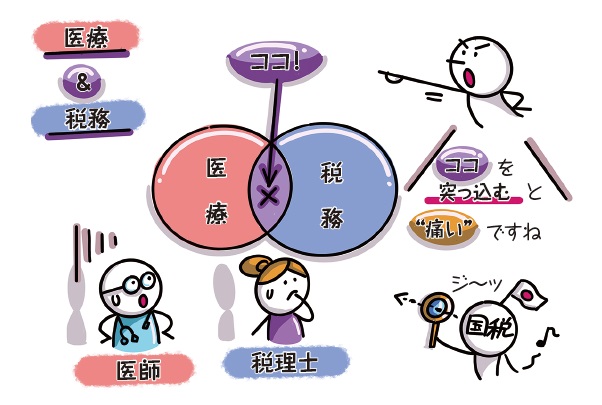

このように、医療費控除は、時には「医療」と「税務」にまたがるので難解なイメージを持たれるかもしれません。

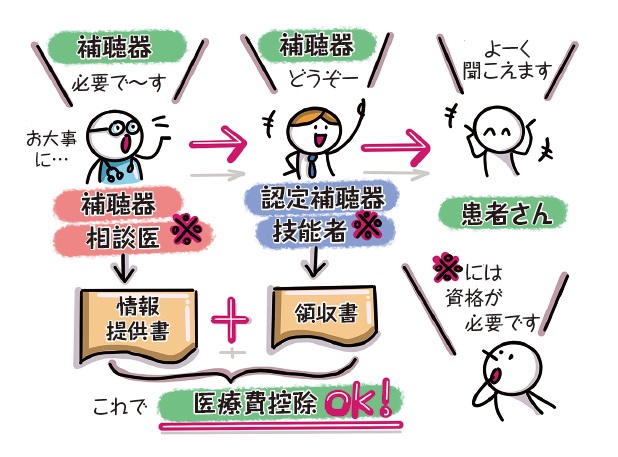

補聴器は医療費控除できる

前項でも説明したとおり、医療費控除になるかならないかの判断に迷う場合は多いです。例えば、補聴器。2018年より特定の要件を満たした場合に、医療費控除を受けられることが、厚生労働省、財務省によって承認されました(国税庁ホームページ参照)。この補聴器の医療費控除について図解すると、図表6のとおりです。

図表6のとおり、耳鼻咽喉科の医師といっても、必ずしも「補聴器相談医」の資格を持っているとは限りません。補聴器相談医の資格は、医師免許とは別の資格です。また、「認定補聴器技能者」になるにも資格が必要で、公益財団法人テクノエイド協会が基準以上の知識や技能を持つことを認定して付与します。

うまく活用すれば、お得な「ふるさと納税」

「ふるさと納税」は、2008年から開始された、寄附金控除制度です。「納税」という言葉が使われていますが、実体は「寄附」なんです(所法78、所基通78-4)。

例えば、ある地方自治体に30,000円分、ふるさと納税で寄附をして返礼品をもらったケースで考えると、2,000円を除いた28,000円が寄附金控除額として、税金が安くなります。つまり、2,000円の自己負担額で返礼品を受け取ることができます。

しかも、「ワンストップ特例制度」という制度があり、サラリーマンの寄附先が5自治体以内など、特定の要件を満たす場合は、ふるさと納税の確定申告が不要になります。

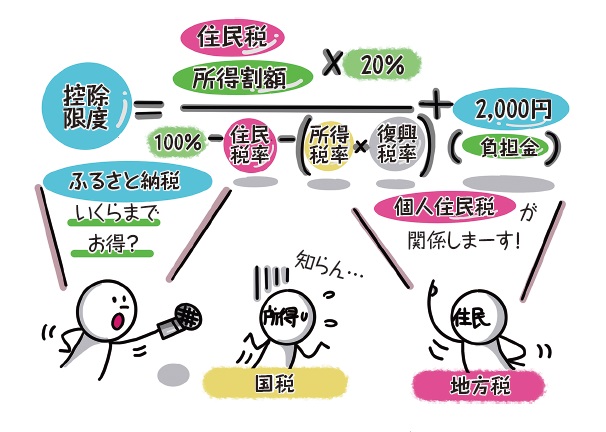

ところで、忘れてはいけないのが、「いくらまでお得なのか?」、つまり控除限度額の計算のしくみがあることです。

この寄附金の計算のしくみは、なかなか馴染みがなく、税金計算もイメージがしにくくなっています。なぜなら、この計算でネックになるのが個人住民税の規定部分であり、所得税の知識だけでは不十分だからです。

ちょっとややこしいですが、2,000円の自己負担額に次の①~③を加味した合計が控除限度額の範囲内の金額になります。

-----------------------------------------

①所得税の控除(還付):

(ふるさと納税の寄附金額−2,000円)×所得税率(所得金額によって0~45%)×102.1%

②住民税からの控除(基本分):

(ふるさと納税の寄附金額−2,000円)×10%

③住民税からの控除(特例分):

(ふるさと納税の寄附金額−2,000円)×(90%−所得税率×102.1%)

-----------------------------------------

上式の①、②により控除できなかった寄附金額を③により全額控除できますが、所得割額の2割を限度とします。ふるさと納税の控除限度額は、図表7の算式により求めます。

稲垣 啓

中小企業診断士、税理士

1977年富山県生まれ。立命館大学経営学部を中退(飛び級)し、同大学院法学研究科修了(民事法)。2011年9月に中小企業診断士、2020年3月に税理士登録。著書に『原価計算なるほど用語図鑑』(単著、中央経済社)、『行政書士・社労士・中小企業診断士 副業開業カタログ』(共著、中央経済社)などがある。

外部リンク

この記事に関連するニュース

-

日本人「サラリーマンの経費が控除されないのは差別だ!」 国「わかりました」⇒〈特定支出控除〉爆誕へ…“会社員が使える所得控除”の話【税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月2日 8時0分

-

寄付の際の税金について

楽天お金の総合案内 みんなのマネ活 / 2024年4月26日 10時0分

-

ふるさと納税は「高年収」じゃないと意味がない?「年収1000万円」と「年収400万円」の返戻品の差について解説

ファイナンシャルフィールド / 2024年4月11日 2時30分

-

中古マンションの購入を検討しています。中古でも住宅ローン控除は受けられますか?

ファイナンシャルフィールド / 2024年4月7日 4時20分

-

実質2000円で利用できる「ふるさと納税」をよく利用しています。年金収入のみになっても利用できるでしょうか?

ファイナンシャルフィールド / 2024年4月6日 2時10分

ランキング

-

1映画「もののけ姫」の映えスポットで撮影した女性の投稿に大反響! 「言われなくても生きそう」「無敵感がすごい」

よろず~ニュース / 2024年5月2日 15時0分

-

2コンビニは「前向き駐車」すべき? なぜ「バック駐車」は推奨されない? “納得の理由”と守らなかった際の「悪影響」とは

くるまのニュース / 2024年5月2日 17時10分

-

3スターバックス、8日から“人気フラペチーノ”が復活 「絶対に買いに行く」と意気込む声が続出

Sirabee / 2024年5月3日 4時0分

-

4暗い場所で物がよく見えない…もしかして“鳥目”? 原因&対策を眼科医に聞いてみた

オトナンサー / 2024年5月3日 20時10分

-

5ゴミ屋敷「"開かずの間"を開けてみた」驚愕の顛末 結婚相手にも秘密だった自宅をついに片付けた

東洋経済オンライン / 2024年5月4日 12時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください