35歳、公務員。貯金2000万円。正直しんどいのですが、家族のためと踏ん張って働いています

オールアバウト / 2024年7月15日 12時20分

相談者は、2人の娘さんを育てながら公務員として働く35歳の女性です。仕事のやりがいはあるものの、心身がつらく辞めたいと感じているとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

正直しんどく毎日、辞めたい、辞めたい、と思いながら働いています

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、2人の娘さんを育てながら公務員として働く35歳の女性です。仕事のやりがいはあるものの、心身がつらく辞めたいと感じているとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

にこさん女性/公務員/35歳

九州/持ち家(一戸建て)

家族構成

夫37歳、娘2人(6歳・4歳)、もう1人希望相談内容

夫婦ともにフルタイムで働いています。仕事のやりがいはありますが、正直しんどく毎日、辞めたい、辞めたい、と思いながら、お金のため、家族のためと踏ん張って働いています。最近「FIRE」という言葉を知り、早期リタイア、できたらセミリタイアしたいとの思いが強くなっています。住宅購入の頭金で減っていた貯金がようやく増えてきて、少しずつ資産を投資に回しはじめたところです。今の状態からどうしたら、早期リタイア、セミリタイアが可能でしょうか? いくら貯めたら、いくら投資したら、どんな方法で資産形成したらなど、具体的に教えていただきたいです。

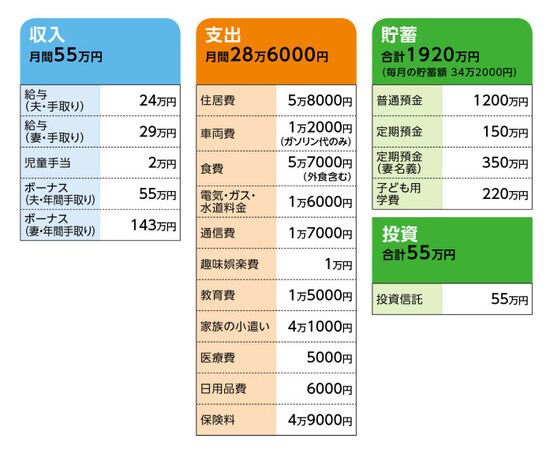

家計収支データ

にこさんの家計収支データは図表のとおりです。

家計収支データ補足

(1)ボーナスの使い道(相談者コメント)特に、ボーナスだからとお金は使っていません。月々の貯蓄額が月収で収まらない分をボーナスでまかない、残りは貯金になっています。

特別費は年90万~100万円を予算にしていて、車税金、家税金、車検、旅行、プレゼント、私の美容費と被服費、その他いろいろ使っています。家計に響きそうな出費に対応、年間の予算を守れればオッケーにしています。

(2)毎月の積み立てについて

特別費積立:8万4000円

家具家電積立:2万円

車買い替え、車検積立:2万円

旅行積立:1万円

繰り上げ返済積立:10万円

長女学費積立:2万円(うち1万円は児童手当から)、次女学費積立:2万円(うち1万円は児童手当から)

iDeCo:2万3000円(夫)、1万2000円(相談者)

NISA:3万3000円(相談者)

(3)通信費について

スマホ2台、Wi-Fi

(4)家族の小遣いについて

夫3万円(昼食代込み)、相談者1万1000円(昼食代なし、美容費・被服費は特別費から出している)

(5)住居費について

・購入年:2019年

・購入価格(土地・建物):3240万円

・ローン借入額:2000万円

・借入金利:0.71%(5年後から0.96%)

・返済期間:35年

・ローン残債:1871万円

※返済は毎月返済のみ。固定資産税8万円

(6)車両費について

1台所有。現金一括で購入済み。車両費はガソリン月1万2000円。あとは税金年4万円、車検2年に1度で1回15万円くらい。買い替え時期は5年後(動かなくなったら)。予算は250万円程度。積立貯金済み。

(7)加入保険について

[夫]

・収入保障(60歳満了、保険料は5年ごとに減る、死亡時10万円/月)=毎月の保険料2700円

・医療保険(終身タイプ、入院1日5000円、がん特約、終身払い)=毎月の保険料2120円

[相談者]

・生命保険(死亡保障1000万円、10年定期、2年後満期)=毎月の保険料1940円

・終身保険(死亡保障500万円、60歳払込、60歳から5年ごとに4回生存給付金あり)=毎月の保険料8650円

・医療保険(終身タイプ、入院1日5000円、がん特約、終身払い)=毎月の保険料2550円

・自動車保険=毎月の保険料5400円

[子ども]

長女/学資保険(18歳満期、満期金240万円)=毎月の保険料1万500円

次女/学資保険(18歳満期、満期金300万円)=毎月の保険料1万2570円

(8)夫の働き方について(相談者コメント)

主人は会社員で、早期退職希望はありません。

FP深野康彦の3つのアドバイス

アドバイス1:このままなら教育費も老後資金もまったく問題ないが、辞めたら家計はもたないアドバイス2:あと13年頑張れば、セミリタイアも。ただし働き方は熟慮を

アドバイス3:支出をどこまで削減できるかがリタイア後の生活のカギ

アドバイス1:このままなら教育費も老後資金もまったく問題ないが、辞めたら家計はもたない

結論から言います。早期リタイアは当面は無理だと考えてください。まだお子さんが小さく、さらにもう1人希望となると、教育費すら不足する可能性が高まります。毎日、仕事が大変で辞めたい、という気持ちはわかりますが、辞めた途端に家計は破たんするかもしれません。順を追って説明していきましょう。まず、現在の家計であれば、教育費も老後資金もまったく心配はいりません。

毎月34万円(実際はボーナスからの振替分が多いようですが)の貯蓄ですから、年間で410万円。ご主人が60歳になるまでの23年間で9430万円。これに現在の貯蓄・投資額、学資保険を加えると、1億1940万円になります。

3人(とします)の子どもの教育費は高校まで公立で大学進学するとして3500万円かかります。加えて、車の買い替え費用として1回250万円で2回として500万円。これらを差し引くと残りは7940万円となります。

住宅ローンの残りを繰り上げ返済しても、かなりの額が残るでしょう。ご主人やご相談者の退職金もあるでしょうから、このままの状態であれば、老後をまったく心配する必要はありません。

しかしながら、早期リタイアをすれば、日々の家計は赤字、現在のような貯蓄は続けられなくなります。貯蓄の取り崩しもはじまってしまうかもしれません。そうなると3人のお子さんの教育費が不足する可能性があるのです。

では、あと10年頑張ったらどうなるでしょう。

現在と同じ収支だとして、年間410万円の貯蓄で10年後に4100万円。現在の貯蓄等を加えると6615万円です。子どもの教育費3500万円と車の買い換え費用500万円を差し引くと、2615万円となります。この時点で、ご主人47歳、ご相談者45歳、お子さんは16歳、14歳、10歳です。

ご主人の収入次第ですが、まだまだ生活にコストがかかる時期ですから、ご相談者が仕事を辞めてしまうと、やはり毎月の収支は赤字になってしまう可能性が高いでしょう。貯蓄2615万円からの取り崩しが進み、また住宅ローンの繰り上げ返済も考慮すれば、老後を迎えるときに、どの程度残せているか、と心配になります。

アドバイス2:あと13年頑張れば、セミリタイアも。ただし働き方は熟慮を

何年後ならセミリタイアも可能になるかと言えば、ひとつの目安として13年後となります。13年後はご主人が50歳、ご相談者が48歳、お子さんは19歳、17歳、13歳です。これまでと同じように試算してみると、年間貯蓄410万円×13年で5330万円に現在の貯蓄等を加えて7845万円です。ここから教育費3500万円と車の買い替え費用500万円を差し引くと3845万円が残ります。

ここからの家計収支ですが、お子さんの教育費は確保していますが、日々の生活費は同じか少し増えている可能性があるでしょう。お子さんが大きくなれば、生活コストは増えます。

仮に月30万円の支出として、年間360万円。収入はご主人の収入のみとなりますが、現在から1割程度は増えているとします。毎月27万円、ボーナスが60万円。年間の収入は384万円です。収支は黒字ですが、年間でかかる支出を考慮すると、ほぼ収支はプラスマイナスゼロでしょう。

13年後に3845万円の貯蓄が残りますが、これ以降、貯蓄はできない生活になります。まだご夫婦も若いですから、車の買い替えはこの先もあるでしょう。住宅ローンの残りもあります。不意の出費もあるでしょう。また子どもが私立へ進学したり、学費の高い学部にいく可能性もあるでしょう。

ですから決して万全ではありませんが、早期リタイアするとしても、13年後がギリギリのラインではないでしょうか。ただし、完全リタイアするのではなく、せめて住宅ローンをご主人が60歳になるまでに完済できるような働き方はする必要があるでしょう。

本当に今の働き方がつらいのであれば、辞めるのも仕方ありませんが、パート的な働き方では家計の維持は難しくなります。

ご主人の収入と同程度の収入を得られる働き方に変えるとしても、これまでと同じような試算をすると、早期リタイアまで17年はかかります。子どもの教育費次第ということもありますが、現在の状況であと13年頑張る、というのが現実的ではないでしょうか。

アドバイス3:支出をどこまで削減できるかがリタイア後の生活のカギ

「FIRE」とは、Financial Independence, Retire Earlyの略で、直訳すると「経済的自立と早期退職」。定年を待たず、早期に会社員生活を終え、資産運用などを中心に生活していくライフプランのことをいい、比較的少ない資産でも、退職に踏み切るライフスタイルを選択する人が増えています。ただ、この考え方の裏側には、多額の資産を運用し利殖で生活することが目的ではなく、最小の生活コストに抑える、という節約生活の実践が伴います。

ご相談者の場合は、仮にある程度の金融資産を残せても、子どもが完全に独立するまでは生活コストが増えることがあっても減ることはないでしょう。生活コストが増えるのであれば、収入を増やすしかなく、この点から見ても、早期リタイアは難しいと言わざるを得ません。

また、早期退職した場合、公的年金の受給額に大きく影響します。ご主人も定年退職し、収入が公的年金のみとなってからの生活は、少し厳しいものになるかもしれません。

しかし、いずれ早期リタイアを目指すのであれば、今からでも家計の無駄を省き、コスト削減を意識されるといいのではないでしょうか。

たとえば、保険。ご相談者が加入している終身保険は不要です。払い済みとしてもいいでしょう。現在は家計を支えていますので、最低限の保障は確保すべきですが、10年定期の生命保険のみで十分です。逆にご相談者が仕事を辞めた場合、ご主人の保障は不足気味となります。

現状のままでも大きな出費ではありませんが、保険の見直しは、子どもが増えたり、ライフスタイルが変わったときに、必ず行うようにしてください。

また、家計のなかで大きな無駄遣いはないと思いますが、ご主人の収入の範囲で生活できるような意識を持つようにしてください。早期リタイア後は、節約生活が続くことになりますので、早い段階から実践しておくことも大事かもしれません。

焦るあまり、投資にシフトすることのないようにしてください。現在のiDeCoやNISAで十分です。仕事が大変でつらい気持ちになるのも理解しますが、冷静な判断をされることを願っています。

相談者「にこ」さんから寄せられた感想

深野先生、我が家のお金の相談に乗ってもらいありがとうございました。相談の回答を読ませていただき、正直ショックを受けました。セミリタイアのメドが立てば、それもあと数年と思えば仕事も頑張れると思い相談しましたが、世の中そんなに甘くないのですね……。まだまだこのまま働き続けないといけない現実を知り、なんともいえない気持ちになりました。

30代半ばで夫と同じだけの給料がもらえるところに転職できるのかと考えると、歯を食いしばってでも今の仕事を続けた方が、金銭的には安心とのアドバイス、受け止めたいと思います。

同時に、今できることとして、夫の給料の中で暮らすことを意識していきたいと思います。焦って投資にシフトしたり、思いつきで仕事を辞めたりすることのないよう、冷静な判断ができるよう、心しておきたいと思います。本当にご丁寧なアドバイスをありがとうございました。

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文:伊藤加奈子

(文:あるじゃん 編集部)

外部リンク

この記事に関連するニュース

-

34歳専業主婦、貯金200万円。貯蓄が増えず、毎日不安で仕方ありません

オールアバウト / 2024年7月14日 6時10分

-

33歳貯金170万円。40代の夫と私の老後資金、3歳の娘の学費が捻出できるのか不安

オールアバウト / 2024年7月12日 6時10分

-

54歳パート、金融資産4000万円。タクシードライバーの夫は体調を考えて早期リタイア検討中

オールアバウト / 2024年7月3日 22時20分

-

33歳貯金1400万円。精神的に疲れてしまいパートに。これから住宅ローン返済が始まります

オールアバウト / 2024年6月25日 6時10分

-

52歳貯金1400万円。数年前3000万円で新築一戸建てを建築しましたが、夫が病気を発症しました

オールアバウト / 2024年6月23日 22時20分

ランキング

-

1実は「ポイ捨て」しまくっていたキャベツの栄養 科学で解明「芯はおいしくない」と思うなかれ

東洋経済オンライン / 2024年7月15日 15時0分

-

2「ナナメ前が見えづらい!」そんなクルマがなぜ増えたのか 未だに続く改善の試行錯誤

乗りものニュース / 2024年7月15日 16時12分

-

3“新しい働き方”として定着すると思いきや…コロナ禍を経た今になって、強硬な「リモートワーク廃止論」を示す企業が現れた理由

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月16日 7時15分

-

4「面白くない」「嫌い」教師が落ち込んだ生徒の言葉 1位は男女共通 教えた後にキツい一言

よろず~ニュース / 2024年7月16日 7時30分

-

5熟睡のためのエアコン使用法「3つの誤り」を正す この夏も災害級の暑さに

日刊ゲンダイDIGITAL / 2024年7月15日 9時26分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください