確定申告で個人事業主が「経費にできるモノ」「できないモノ」

ASCII.jp / 2017年2月3日 11時0分

今年も間もなくやってくる確定申告シーズン。個人事業主やフリーランサーにとって最大の難所となるのが、節税のポイントとなる経費の仕分けです。そこで今回は、確定申告書類を作るために必ずおさえておきたい「経費」の基礎知識をご紹介。自分では「経費になる」と思っていても実際はそうでないモノや、本当は経費扱いできるのに「これは経費にならない…」とカン違いしているモノはないか。この機会にちゃ~んとチェックしておきましょう!

そもそも経費って何? 何が経費にできるの?

確定申告において経費を見分ける基準は、大きく2点あります。ひとつ目の基準は、その事業で収入を得るために必要な費用であること。もうひとつの基準は、その事業において何のために使った費用なのかを、明確に説明できることです。

必要経費というのは、同じ個人事業主でも業種や仕事内容によって千差万別です。ゆえに法律上で細かい線引きが決まっているわけではなく、「事業に必要かどうか」を自ら判断していく必要があります。その判断ポイントとなるのが上記の基準。まずこれだけは大前提として覚えておきましょう。

経費って何?

- その事業で収入を得るために必要な費用

- 事業において何のために使ったのかを明確に説明できる費用

「事業に関係があるか?」が経費を仕分けるポイント

例えば、同じ「仕事中に食べる飲食代」でも、目的によって経費にできるかどうかが変わります。自宅や事務所で仕事中に食べるランチ代、オフ会などの飲み会は、私的な飲食代なので経費にはなりません。しかし、クライアントとの打ち合わせで使ったなら「会議費」、事業の拡張や営業を目的とした会食なのであれば「交際費」として計上が可能。グルメライターがお店の原稿を書くためなら、そこでの飲食代は「取材費」として経費にできるというわけです。

仕分けに迷ったときは、まず「事業に関係があるコストかどうか?」を考えるのがコツ。税務調査が入ったときに、その事業においてどういう目的で使ったお金かを明確に説明できるならば、それは必要経費といえるでしょう。

家事按分や冠婚葬祭など「実は経費になるモノ」を見逃すな!

フリーランサーにとって、人付き合いは仕事の生命線。ときには、取引先の人の結婚式やお葬式に呼ばれることもあるでしょう。特にご祝儀や香典の費用は意外とかさんでしまうものですが、実はこれも経費として認められます。セミナーなどの参加費も、事業に関わる学びを深めたり、取引先との交際を円滑にするなど、事業に関する何らかの目的があるなら経費としてOK。また、地元神社で事業繁栄を願うご祈祷代なども、社会通念上、必要なお布施として経費に認められています。

一方、自宅で仕事をする人が見逃してはならないのが「家事按分」。これも節税の大きなポイントです。例えば自宅でパソコンを使って仕事をしているなら、仕事で使っている床面積やコンセントの数などを割り出し、その使用分に相当する額を計算して、家賃・光熱費として計上が可能です。

知ってた!? 実は経費になるもの

- ご祝儀や香典

- セミナーなどの参加費

- 商売繁盛を願う熊手購入費や、神社での事業繁栄の祈祷代

- 自宅が仕事場の場合は家賃や光熱費を家事按分できる

- 事業用資金としての借入金の利息や固定資産税 ……etc.

10万円以上の備品は固定資産として「減価償却」が必要です!

フリーランサーの経費計算で、もっとも難しいのがココ! パソコンや車など金額が10万円以上の備品や機器は「固定資産」といい、これは法令で定められた年数(耐用年数)にしたがって、購入金額を分割して経費計上する必要があります。例えばパソコンの耐用年数は4年と定められているため、購入金額が10万円なら、その金額を4分割し、4年間にわたって経費計上していくということです。

単体で10万円以上のモノだけでなく、打ち合わせ用のテーブル&椅子のセット、自作パソコン用の各種パーツなど、セットでないと使えないモノは、その一式の合計金額で計上する必要あり。例えば椅子が2脚で5万円、テーブルが6万円の場合はセットで11万円なので、固定資産に当てはまります。ここも間違えないように注意しましょう。

減価償却の対象となる固定資産の金額は、白色・青色申告のいずれも10万円以上。しかし、これを金額によっては1年で経費として「即時償却」したり、あるいは耐用年数に関わらず3年分割で経費とする「一括償却」ができる特例も存在します。ただし、分割でも一括でも最終的に払う税額は変わらないという点もお忘れなく。

「即時償却」「一括償却」できる金額はいくらまで……?

白色申告の場合 ・20万円未満の備品や機器なら「一括償却」が可能

青色申告の場合 ・20万円未満の備品や機器なら「即時償却」「一括償却」が可能 ・30万円未満の備品や機器なら「即時償却」が可能

経費にするために必要な書類とは?

金額があまりに大きなものでなければ、領収書だけでなくレシートも有効です。ネット通販の支払いで領収書が出ないものは、クレジットカードの明細表もレシート代わりにできます。

また、ICカードで支払っている電車代や葬式の香典など、領収書がもらえない経費も存在します。そういった場合は、出金伝票に「日付」や「支払い先」、「金額」、「目的」、電車であれば「行き先」などを書いて記録しておくと、その証明となります。また、冠婚葬祭での経費ならその招待状なども一緒に保管しておくと信頼度が高まります。

経費を支払った「証明」となる書類とは?

- 領収書

- レシート

- 出金伝票(後で帳簿にその内訳を具体的に記入)

- 冠婚葬祭などの招待状

- クレジットカードの明細表 ……etc.

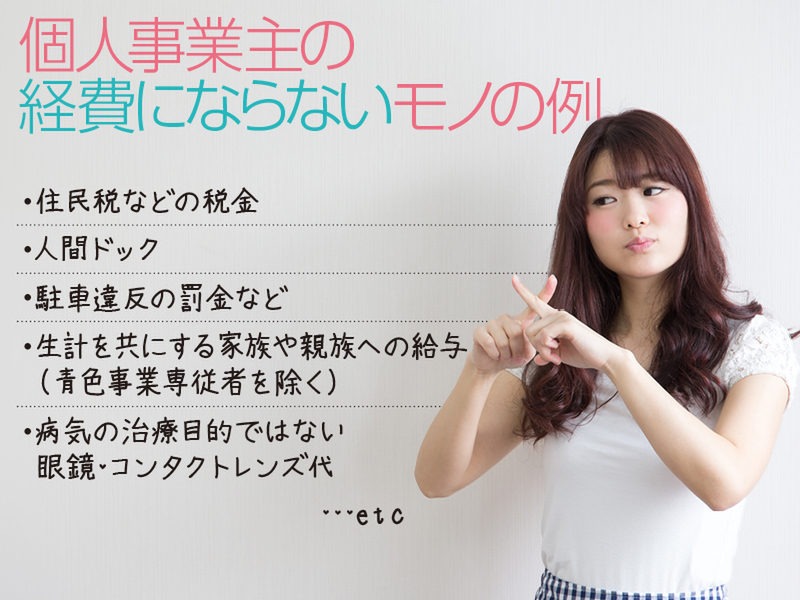

事業に無関係なこと、私的な出費は経費にならない!

例え仕事中に発生した支払いであっても、駐車違反の罰金や肩こり防止のためのマッサージ代などは、業務自体に関係がない私的な出費とみなされ、経費にはできません。

化粧品や理美容代といった身だしなみに関わる出費は、職業にもよるでしょう。個人で確定申告をするタレントやアイドルのような職業をはじめ、その事業で利益を出すために必要とされる場合も、少なからずあるからです。事業に関係のある出費として明確な説明ができる場合なら、経費として申告してもOKです。

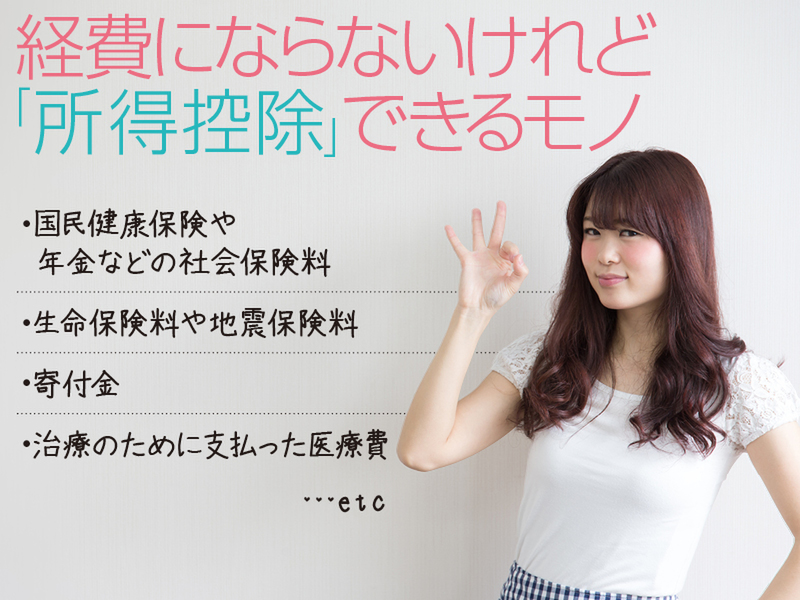

経費以外にも「所得控除」できるものをチェック!

所得税額は収入が多い人ほど払う金額も大きくなるもの。その所得税額を計算するときに、各納税者の個別事情に配慮して、課税所得を少なくできる仕組みが「所得控除」です。所得控除のなかには、すべての人に当てはまる「基礎控除」のほかに、年金や生命保険料など様々なものがあります。

例えば国民健康保険や年金に加入しているならば、その1年間にいくら支払ったかを記した「所得控除証明書」が郵送されているはず。確定申告書類に記入する際に必要になるものなので、しっかり保管しておく必要があります。

また「医療費控除」については、総所得が200万円以上の場合、扶養家族全員と合わせて総額が10万円を超える場合に適用されます。自分ひとりの医療費はそこまでいかなくても、妻が産婦人科で出産をしたなどの出来事があったならしっかり計上を。ただし、人間ドックや予防接種など「治療」ではなく「予防」が目的の医療費はその対象外。その代わり、医者に行く時間がなく、薬局で買ったカゼ薬代は「治療」が目的なので控除の対象になります。

「やましさ」を感じる出費は、経費にしてはダメ、絶対!

個人事業主が経費にできる項目を大まかに見てきましたが、その内容は仕事によって本当に人それぞれ。いずれにしても大切なのは、どんな経費についても「いつ」「何のために」使ったかが明確であるかどうかです。

「打ち合わせ終わりにひとりで外食してしまったけれど……」などという「やましさ」を感じる出費は、決して経費に含めないこと。この点だけわきまえておけば、経費の仕分けは決して難しいことではありません。経費計上できるモノは逃さずチェックして、「還付金」という名のボーナスを楽しみに待ちましょう!

訂正とお詫び:初出時、一部表記に誤りがございましたので、訂正いたしました。(2017年2月3日)

この記事に関連するニュース

-

副業のフードデリバリーで使っている自転車を買い替える予定です。この自転車代は確定申告の際に「経費」として計上できますか?

ファイナンシャルフィールド / 2025年1月17日 2時50分

-

アパート経営で得た家賃収入の「確定申告」はどうすればいい? 所得の計算方法や認められる経費を紹介

ファイナンシャルフィールド / 2024年12月31日 7時40分

-

会社員でも確定申告をすることでメリットを受けられると聞きました。どのようなメリットが受けられるのでしょうか?

ファイナンシャルフィールド / 2024年12月28日 23時20分

-

民泊経営における収入はどの「所得」に区分される? 実際の確定申告方法も解説

ファイナンシャルフィールド / 2024年12月28日 23時20分

-

今年から在宅での副業を始めました。副業の収入がいくらを超えたら確定申告が必要になるのでしょうか?

ファイナンシャルフィールド / 2024年12月28日 4時0分

ランキング

-

1東京都の新アプリ、マイナカード本人認証で7000円分ポイント付与 報道

ASCII.jp / 2025年1月20日 14時30分

-

2PCケースのサイドパネルをバキバキに粉砕してしまうユーザーたち…起こりがちなミスとその対処法は?

Game*Spark / 2025年1月21日 12時45分

-

35ページだけでも読んで 無料でセキュリティの要点を学べる資料を紹介

ITmedia エンタープライズ / 2025年1月21日 7時15分

-

4海外ゲーマーが限界を超えた『ELDEN RING』1,000周目被弾なしクリアを115回目の挑戦で達成!褪せ人たちの挑戦はまだまだ続く

Game*Spark / 2025年1月21日 12時15分

-

5【編み物】7色の毛糸でパターンを作りつなげると…… 色鮮やかな圧巻の大作に「元気がでる」「素晴らしい色」【海外】

ねとらぼ / 2025年1月15日 19時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください