米国経済「雇用なき成長」の正体 AI投資の押し上げ効果と富裕層が支える「需要の二極化」

TBS CROSS DIG with Bloomberg / 2026年2月14日 10時0分

筆者は2月2日〜6日にかけて米国を訪問し、現地のエコノミスト等の専門家と情報交換を行った。

総じて米国経済に楽観的な見方が多い一方、生成AIによる生産性上昇への評価は時期尚早との声が目立った。

また、新たなFRB議長に指名されたウォーシュ氏の政策スタンスに関しては大きく見方が割れていた。

「雇用なき成長」と生産性の改善

2026年も米国経済は潜在成長率(2%前後)を上回る伸びを示すとの見方が多く、景気後退を予想する向きは限られた。

政策不確実性の低下を背景とした採用意欲の回復、年前半における関税インフレのピークアウト、2025年7月に成立した減税法案の効果発現(個人への税還付は今年の春頃に集中)、昨夏以降のFRBによる利下げ、などが景気を下支えする主な要因だ。

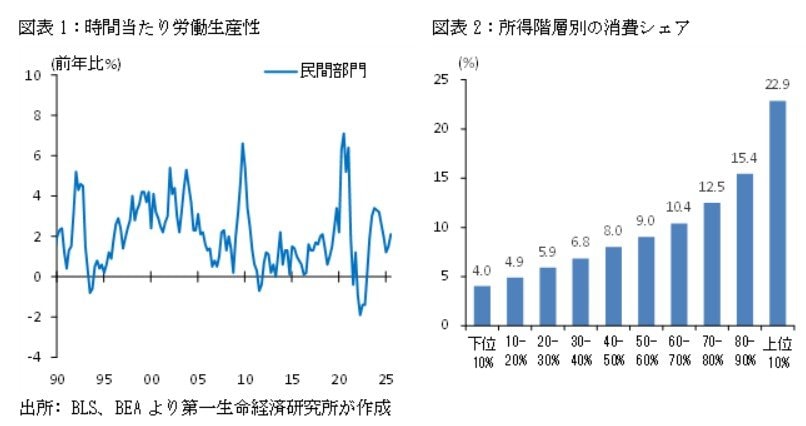

堅調なGDP動向に対して、雇用者数の伸びは緩やかだ。

より少ない労働力での経済規模拡大は生産性(=GDP÷雇用)の改善を意味する。

生産性拡大の背景として、コロナ後における旺盛な起業や労働移動、及び在宅勤務の普及などを指摘する声が多い。

また、移民流入は明らかに減速しているが、移民が労働市場に入ってくるまでには時間がかかるため、直ぐに影響は現れないとの指摘があった(例えば、留学生による在学中の労働供給は少ないため、留学生の流入が減少しても短期的なGDPへの影響は限られる)。

もちろん、こうした統計上の生産性改善を信じるのは時期尚早との見方もあった。

堅調なGDPと低調な雇用を巡って、このような乖離が生じる場合には一般的に雇用データが事後的に正しいと証明されることが多いからだ。

また、生産性の改善は単に「需要が強い結果」であり、供給要因は大きくない可能性も否定できない。

需要の強さ:AI 投資と富裕層消費

米国における足下の強いGDPを牽引するのは、AI関連投資と富裕層消費の二つだ。

AI関連投資を巡る論点は主に3つある。

まず、AI需要を背景としたデータセンター建設やソフトウェア投資が、米国におけるGDPの押し上げ要因となっている。

例えば、直近2025年7〜9月期における実質GDPは前年比+2.3%と拡大した一方、このうちソフトウェアと情報処理機器の合計寄与度が0.8%ptに達する。

次に、現時点において、こうした生成AI投資によるマクロ経済への波及効果には懐疑的な声が圧倒的だった。

すなわち、生成AIで様々な産業の生産性が向上している、或いは既存労働者を大幅に代替していること(AI失業)を示す証拠は限られる。

もちろん、長期的にはこうした効果を期待する声が多く、「ビジネスにおける生成AIの導入率が50%を超える段階」や「過去のテクノロジーと同様の場合、ChatGPTの登場した2022年から4~5年後」において、より明確な生産性の押し上げ効果がみられるのかもしれない。

最後に、今後のAI投資を巡る課題としては、データセンターにおける電力確保の問題が挙げられる。

特に、データセンターの旺盛な電力需要によって消費者の電気料金が押し上げられる懸念は政治的な争点になっている。

地方政府はデータセンターを誘致することに消極的になっており、倉庫等の流通拠点の方が地域雇用を生むと考えつつある模様だ。

また、こうした電力需給のひっ迫への対応策として、ガス発電の新設や効率的な送電網の構築のほか、仮想通貨のマイニング業者が持つ電力インフラを転用できるとの見方は興味深かった。

また、富裕層消費を巡っては、株価が大幅に調整しない限りは堅調な推移が続くとの見方が多かった。

富裕層消費のけん引役は宿泊や外食、レジャーやスポーツ関連の財などだ。

特に今春は減税法案により確定申告後の還付規模が家計にとって大きいため、例年同様の借入金やクレカローンの返済に加えて、耐久財など新たな支出にもお金を回せるとの指摘があった。

他方、低所得者は実質賃金が減速傾向にあるほか、失業率が上昇する場合にはその影響が及びやすいとの懸念がある。

なお、米国の低所得者層はその日暮らしの傾向が強く、節約する余地は多くないと指摘されていた。

消費マインドによって支出額が大きく変わらないならば、雇用・賃金という所得動向がより重要となる。

関税政策

相互関税を中心としたIEEPA関税は違憲になるものの、代替的な法的根拠によって関税策は概ね維持されるとの見方が多かった。

具体的には、大統領権限で最大150日間にわたって15%関税を課せる通商法122条を用いたうえで、その後に対象国への調査が必要な通商法301条(不公正な貿易慣行への対処)へ移行すると想定される。

なお、122条に基づく関税に全世界で一律の税率を課さないといけない場合、最大の関税率である15%ではなく、英国や豪州等と同じ10%関税を一時的に設定するかもしれない。

また、中間選挙を控えるなか、消費財を中心に除外品目が増えるとの予想が散見された。

一方、既存の関税策が景気後退を招いていないため、トランプ大統領は中間選挙後の2027年に関税対象品目を拡大し、実効関税率を引き上げるかもしれないとの懸念も一部で聞かれた。

また、IEEPA関税が違憲の場合、徴収済みの関税(約1,600億ドル)が還付されるか否かは見方が異なっていた。

仮に多くの還付が実施される場合においても、企業が関税コストの多くを吸収しているのであれば、今までに無理していた分の穴埋め(主に配当)に使われるだけであり、景気刺激効果は限られるとの指摘があった。

なお、2025年のトランプ関税の経済的影響を巡っては、「過大評価」していたとの反省の弁が多かった。

(筆者も同様であるが)物価高騰による消費の悪化や、景気不安の高まりによる投資への悪影響に悲観的過ぎた。

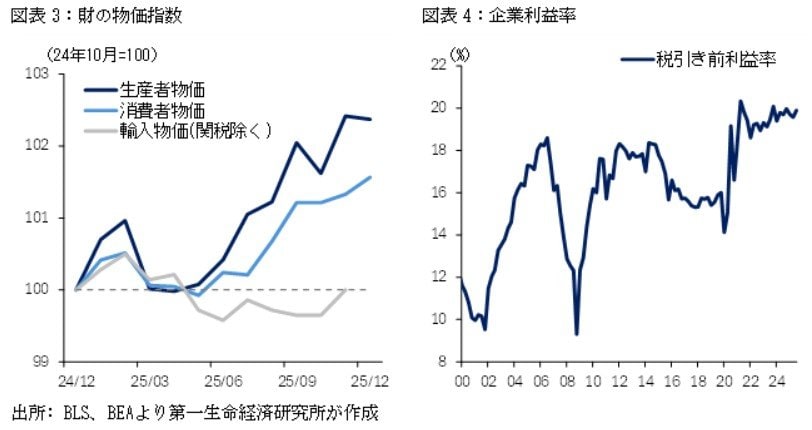

現時点のデータを踏まえると、①関税収入は7〜9月期でGDP比1.1%(2024年:0.3%)に達するなど、民間部門から政府への所得移転は明らかに生じている。

一方、②関税を除く輸入物価は大幅に低下しておらず、日本の自動車産業のように輸出国が多くの関税を負担しているわけではない。

加えて、財価格をみると消費者物価より生産者物価の上昇幅が大きく、その負担は家計よりも米国内企業に集中している。

ただ、③米国内企業の利益率が低下しているわけではなく、旺盛な需要や人員を含めたコスト削減を背景に関税負担の影響は限られる、との理解が成り立つ。

金融政策

1月30日、トランプ大統領は5月に任期を迎えるパウエルFRB議長の後任として、2006〜11年にFRB理事を務めたケビン・ウォーシュ氏を指名した。

ウォーシュ氏の就任後の政策スタンスを巡っては見方が大きく割れていた。

タカ派で利下げに消極的とみる向きは、FRB理事在任時や最近の主張(景気が弱かった2009年9月に利上げの必要性を示唆したほか[FOMCでは反対票は投じず]、インフレ圧力を招く量的拡大を否定)、議長がFOMCメンバーのうち1票の投票権(全12票)を持つにすぎないこと、及び就任後の政策判断は中銀の独立性に守られること、などの理由を指摘する。

一方、経済学者であったイエレン氏やバーナンキ氏と比べると、ウォーシュ氏は明らかに政治的な人物であり、トランプ氏からの指名を獲得するうえで積極的な利下げを約束したとみる向きもある。

とはいえ、同氏の政策スタンスに対する見方によらず、最終的には「データ次第」との意見は多かった。

利下げに向かうためのインフレ条件を巡っては、「家賃を含めたサービスインフレの鈍化が続くのか」や「関税による財インフレが一時的で終わるのか」などが焦点となる。

また、失業率の上昇傾向が一服し、再び雇用者数の拡大ペースが加速するのであれば、利下げは不要との見方が出やすい。

また、同氏は量的引き締めの必要性を示唆しているが、流動性や長期金利上昇に対する懸念を踏まえると、大幅なバランスシート縮小は困難との見方が大勢を占めた。

なお、ウォーシュ氏の政策スタンスを図るうえでは上院承認に向けた議会証言が注目される。

ただ、大統領は承認前であれば指名を取り下げることが可能なため、証言時点におけるトランプ大統領の影響力がゼロではない点に留意が必要となる。

中間選挙

11月に実施される中間選挙に関して、下院は民主党が勝利するとの断言が目立った。

クリントン政権以降の中間選挙時の下院選において、8回中7回は与党が全米得票率を減らした結果、ねじれ議会に陥っている。

また、足下におけるトランプ政権の支持率低下もこうした見方と整合的だ。

一方、3分の1が改選となる上院は共和党が多数派を維持するとの声が多い。

とはいえ、トランプ大統領による関税政策や強権的な移民取締に対する不満、或いは一部州の共和党予備選で保守色の強い候補が勝ちあがり中道派の支持を失う可能性があることが、選挙の不確実性を高めている。

中間選挙の最大の争点は「アフォーダビリティ(生活費の問題)」である。

ただ、関税収入を財源とした家計への2,000ドル還付やクレジットカードローンの金利規制など、その多くは議会での承認が必要な見込みであり、即効性のある政策が実施されるとの見方は少ない。

また、住宅購入対策に関しても、住宅ローン金利は長期金利次第であり、短期的な需要抑制や供給増に結び付く方策はほぼない。

もちろん、トランプ大統領が各種のアフォーダビリティ対策に取り組んでいるという「ポーズ」だけでも、一部の有権者には響くとの見方はあった。

なお、中間選挙の結果は2028年大統領選の展望と強く結びつけられないとの見方は多かった。

民主党はハリス前副大統領やカリフォルニア州のニューサム知事、共和党はJDバンス副大統領やトランプ・ジュニア氏が有力候補であるものの、候補者の行方は依然流動的である。

なお、米国民は現行の移民取締(ICE)のやり方に懸念を抱いているものの、移民政策の厳格化そのものには賛成の声が多く、移民問題が次回大統領選の争点となる場合、民主党は不利な位置にあるかもしれない。

また、民主党は2024年選挙の敗因を検証したものの、その内容を公表していない。

党内対立を避けるために公表ができない内容ならば、責任の所在が不明瞭なために今後も有効な手立てを打てないのではとの指摘があった。

(※情報提供、記事執筆:第一生命経済研究所 経済調査部 主任エコノミスト 前田 和馬)

外部リンク

この記事に関連するニュース

-

米雇用、予想超える底堅さ=FRB、当面金利据え置きへ

時事通信 / 2026年2月12日 15時45分

-

「ドル離れ」はもう誰にも止められない…金が大暴落しても世界の投資家の「本命資産」に選ばれるワケ

プレジデントオンライン / 2026年2月9日 9時15分

-

トランプ大統領の暴走どこまで?「ドンロー主義」が2026年の米国株式のカギ!

トウシル / 2026年2月3日 16時0分

-

習近平でも、プーチンでもない…トランプ大統領がいま最も恐れる「支持者のトランプ離れを加速させる悪材料」

プレジデントオンライン / 2026年1月25日 6時15分

-

NRI木内登英氏が語る日米経済金融の展望【前編】 トランプ政権肝いりの「ドル安政策」が本格化

Finasee / 2026年1月22日 6時30分

ランキング

-

1日産・メルセデスのメキシコ工場、買い手最終候補にBYDと吉利=関係者

ロイター / 2026年2月13日 14時31分

-

2漁業主権法違反の疑いで現行犯逮捕した中国漁船の船長を釈放 水産庁

TBS NEWS DIG Powered by JNN / 2026年2月13日 23時17分

-

3AOKIHD副社長に聞く「快活CLUB独り勝ち」の真相 トップでも先陣は切らない

ITmedia ビジネスオンライン / 2026年2月11日 16時31分

-

4電通の12月期決算、過去最大の最終赤字3276億円…社長交代し新体制で事業立て直しへ

読売新聞 / 2026年2月13日 16時59分

-

5長崎県沖EEZで中国漁船を拿捕…船長逮捕 鈴木農水相「今後ともき然と対応」

日テレNEWS NNN / 2026年2月13日 16時1分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください