飛ぶ鳥落とす勢いのアダストリア、絶好調にみえる「秘訣」と「成長余地」、潜む「死角」とは

ダイヤモンド・チェーンストア オンライン / 2023年4月24日 20時55分

今回は、アダストリアについて分析を進めていきたい。くどいようだが、本分析は私個人によるものであり、私はアナリストでも証券会社の人間でもない、一般公開されたIR資料から、その企業の強さや弱さを分析し、私独自の切り口でその企業の今と将来を読み解くものだ。したがって、投資についてはあくまで自己責任で行っていただきたいし、参考情報はプロのアナリストが分析する資料を見ていただきたい。

衣料品が伸びている理由は何か?

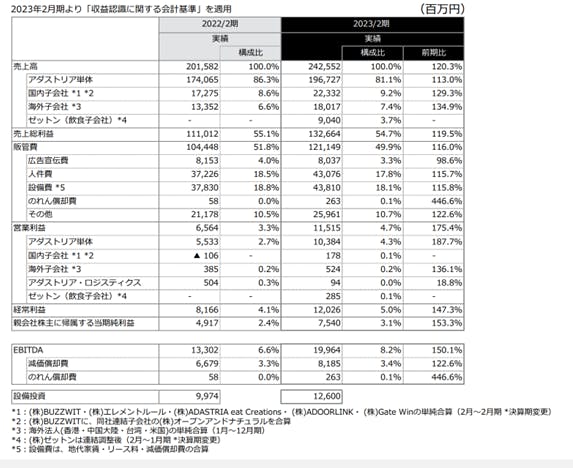

今回は結論から言おう。アダストリアは、すべての業態において昨対比を上回っており、3カ年計画の上方修正をしているほどだ。連結売上高は昨対比120.3%の成長率を示し、営業利益115億円(対前期比+49億5000万円)についてはシステム障害(何らかの同社へのシステム侵入があったようだ)による逸失利益がなければ、130億円を超えていたという。また、脆弱だった子会社群も、国内子会社((株)BUZZWIT・(株)エレメントルール・(株)ADASTRIA eat Creations・ (株)ADOORLINK・ (株)Gate Winの単純合算(2月~2月期 *決算期変更))も赤字から抜け出したもようだ。海外子会社も営業利益が対前期比136.1%と全く隙がない。

アダストリアの海外進出といえば、後発のイメージは拭えない。だが沈みゆく日本市場、そして、的外れな政策を繰り返す日本政府によって将来の期待を持てず、事業家はキャピタルフライト(資本や事業が日本から逃げ出し、今後成長する国へ向かうこと)を繰り返す。分配と成長といっているが、成長が先なのだ。また、意味の見えない税金の累進制を高めれば当然儲かる企業も海外へ逃げてゆく。結局、昔のサッチャー改革以前のイギリスのような、等しく国民が貧乏になる時代が来るわけだ。

話を衣料品に戻す。好業績の要因として、もちろん細かなオペレーションの領域ではアダストリアの各事業部の頑張りがあるのだが、それ以外にも二つの要因があると私は思う。それは、

- 消費者のリベンジ消費

- ショッピングモールのドミナント化

だろう。

まず①のリベンジ消費については、同社だけでなく、競合他社でも同じような話を聞くし、仮に現時点で売上の伸張がなかったとしたら先はないと見るべきだ。私は、このリベンジ消費は夏頃まで続き、その後のセール時期も併せて、力のないアパレルブランドが急速に売上を落とすとみている。さらに全体的に値引き抑制政策によって消費者は買い控えをする可能性が高い。その結果、価格の安いアウトレット業態が大ブレークするというシナリオだ。

次に②のショッピングモールの「ドミナント化」というのは、地方の(日本のアパレルの売上の大半は地方で起きている。都会ではない)モールの最もよい場所にアダストリアブランドが鎮座している状況を指す。世の中は「ECが、、、」と繰り返しているが、ECは単体でみれば、恐ろしいほど高いAcquisition Cost(顧客を獲得するためのコスト、CPAともいう)がかかる。ECをもっとも効率よく進める方法は、リアル店舗の一等地をジャックすることなのだ。これは、広告宣伝費が低く抑えられるだけでなく、ECへの送客も容易になるからだ。リアル店舗からECサイトの「.st」へ有機的に送客しているように、アダストリアが国内で強いのはここにあるのだ。

その他、ゼットンの買収効果が売上で3.7%加わり、営業利益率で0.1%ポイント加わって全体を押し上げている。これが、高い成長の要因であろう

不安材料は、「高騰する販管費」

私は、「高収益企業になるためには販管費率を40%代に抑える必要がある」と再三説いてきた。

その点、同アダストリアの販管費率は49.9%と、かろうじて40%代にのっているものの、ほぼ50%に等しい。売上が20%も伸びたのだから、2022年2月期の販管費率51.8%から、23年2月期は40%台後半、いや45%程度に落ち着いてほしかった。なお同社は、コロナ禍において社員に不安を与えないよう、そして、関係得意先の債務に対してもしっかりと約定通り支払いを行ってきたことを強調していた。

興味深いのは、新しい会計制度である収益認識基準である。いわゆる「販促」の科目にはいっていても、現実は消費者にとって値引きに近いものは、値引きに計上される。逆に販管費からは削減されるのだ。これがいくらかは述べられてはいなかったが、これにより販管費が下がったと同社は述べている。さらに、衣料品事業と飲食事業では販管費比率がそもそも異なっており、飲食事業では相対的に衣料品事業より販管費比率が高いため、0.8ポイントを押し上げているということだ。

さらに、金銅雅之常務取締役はこのように述べている。「システム停止による逸失利益、および、子会社の決算期変更による一過性のマイナスを合わせれば、(23年2月期)115億円の営業利益に対して実力値は130億程度であった」と。

もし、これが本当なら、営業利益率は5.4%となる。だがこの水準は、グローバルレベルでいえば高収益とは言えず、同社が「エクセレントカンパニー」と呼ばれるためにはまだ多くの改善が必要だと言わざるを得ない。

私が、同社業績にそれほど、狂乱しないのは現時点での収益力が原因だ。例えば、同社の投資状況とキャッシュフローをみてみよう。まずキャッシュフローは以下の通り。

営業活動の結果得られた資金(キャッシュイン)は、134億6000万円(前年同期比99億5600万円増)

投資活動の結果使用した資金(キャッシュアウト)は、99億6300万円(前年同期比21億8300万円増)

財務活動の結果使用した資金(キャッシュアウト)は、43億9800万円(前年同期比11億4700万円増)

次が投資である。

営業活動のCFが増えるのは、売上があがっているので当然として、投資を相当量増やしているようだ。これは、普通に考えればこれだけの投資を行うということは出店だろうし、同社の決算短信にも有形無形固定資産の取得であると書かれている。

過去私は論考で書いたように、海外への展開について、いきなり越境ECや現地EC企業のプラットフォームに取り込まれるかたちでスタートするのは「負け戦」をしにいくようなもので、まずは優良なショッピングモールにリアル店舗をだすべきだと述べてきた。その点、アダストリアはリアル店舗の重要性をよくわかっているようだ。

気になるのは財務キャッシュフローで、同社の流動資産は変わっていないのに返済が増えている。同社のバランスシートをみると、長短負債が42,994百万円から、50,629百万円に増えている。ただ在庫の増加は、投資であり管理下におかれていると述べられているので、ここは同社の言を信じることとして先に進みたい。

そう考えるとやはり課題は販管費率と利益率ということになるだろう。販管費率はトップラインがあがればそれだけ下がるので、単にコスト削減というよりもビジネスモデルの革新とデジタルの活用により、販管費率を45%程度に抑え、それにより営業利益率15%程度を実現してほしいところだ。そこまでいけば、マイケルポーターのいう、「コスト差別化ポジションのニッチトップ」になれる可能性が十分あると私は思う。

アダストリアをどう評価するか

アダストリアを正しく評価することは実は簡単ではない。業績、成長性ともに文句のつけようがなく「イケイケで成長中」に見えるが、改善すべき点もあるからだ。

まず、海外比率は全体の7.1%程度しかなく、決して同社の経営の根幹を握っているとはいえない。残りはゼットンで、飲食事業は4%程度。つまり90%は従来型の衣料品と雑貨を販売するビジネスなのである。あの見事な4象限のポートフォリオも、製品・市場戦略でまとめれば、国内アパレル事業が異常に大きく、その他はまだまだ小さいため、ポートフォリオは国内のアパレル・雑貨事業で組み込むしかないわけだ。

そうなると、Forever21や、後述するサステナ・ファッションを標ぼうする「O0U」などが「次世代の屋台骨になるのか」というと現時点ではクエスチョンマークである。Forever21などは、大胆なリブランドを行ったことで完全に既存顧客を逃した状態からのスタートとなるため、新規顧客を集めていくしかない。町にできたラーメン屋に最初は人が並ぶのだが、味が悪ければリピートされないわけで、この先リピート率いかんで真価が問われることになるだろう。なお、名前さえ広がっていればブランド化されるわけではないことは、拙著『ブランドで競争する技術』内で副題「名前は広がっているのになぜ売れないか」でたっぷり書いたので、読者は一読願いたい。

サステナ・ファッションについては、再三指摘しているように、コマーシャルベースには乗らないだろうと私は考えている。欧州と異なり、米国、中国はビジネス競争においてはSDGsなど本音のところでは全く無視している。消費者も、欧州の消費者だけが特別で、それ以外の地域では「環境のために再生ポリエステルを使う」「プロテインを使う」などという取り組みは、23年になったいま私の知る限り全滅しているように思える。

人が、そうした服を買うのは「サステナ・ファッションだから」ではなく、「価格」と「デザイン」のコスパバランスがよいからだ。とどのつまり、サステナブルがどうだとか、環境破壊がどうだとかは全く関係ないのだ。「同じ値段ならサステナブルな方を選ぶ」と言っているにすぎず、サステナ・ファッションであることに付加価値は何一つないのである。

だから再三提言しているように、この問題はアパレルを製造業のゴミの終着点にするのではなく、リサイクル素材を使うなどして上昇したコストを補助金で相殺すべきなのだ。

アダストリアの戦略総括

最後に、アダストリアの「サステナビリティ」戦略について分析したい。まず、モノづくりやサプライチェーン段階におけるCo2排出量に対してKPIを設けて管理する目標に対して、「一定の成果を出した」とだけ木村治社長は説明した。私は、日本のSDGs対応の矛盾点を散々指摘してきたが、具体的な進捗状況や、その方法(私の知っているアパレルは、HIGG INDEXにCentric8を対応させ、その細かい対応に四苦八苦している)は具体的になんなのか。この最も大事な部分についての説明は物足りなかったように思う。

アダストリアは、2500億円規模の売上を誇る日本で第3位のアパレル企業へと飛躍を遂げ、俄然注目を浴びるようになった。ゼットンの買収、海外進出、Forever21のライセンス獲得(マスターライセンスは伊藤忠商事)や、アパレルの中ではもっとも早くSDGsに対応するなど、話題にことかかない。

だが、ゼットンも海外売上比率は一桁代で、90%は国内ビジネスであることを、きちんと数字をみて語っている人は少ない。もちろん、小さいからだめだというわけでない。投資をして海外シェアを獲得していけばよい。そこで気になるのが固定費の重さと利益率の低さであり、本当に大きな投資を繰り返しながら海外比率が日本を上回り、上述した利益率を獲得するエクセレントカンパニーになれるのはいつになるだろうか。

今のところ大きな死角はないものの、リスクもはらんでいると思う。後半厳しい論評もおこなったが、それもアダストリアにエクセレントカンパニーになって欲しいと思うがゆえだ。以上が私の分析である。

河合拓氏の新刊、大好評発売中!

「知らなきゃいけないアパレルの話 ユニクロ、ZARA、シーイン新3極時代がくる!」

話題騒然のシーインの強さの秘密を解き明かす!!なぜ多くのアパレルは青色吐息でユニクロだけが盤石の世界一であり続けるのか!?誰も書かなかった不都合な真実と逆転戦略を明かす、新時代の羅針盤!

プロフィール

河合 拓(経営コンサルタント)

ビジネスモデル改革、ブランド再生、DXなどから企業買収、

ビジネスモデル改革、ブランド再生、DXなどから企業買収、

デジタルSPA、Tokyo city showroom 戦略など斬新な戦略コンセプトを産業界へ提言

筆者へのコンタクト

https://takukawai.com/contact/

外部リンク

この記事に関連するニュース

-

上場廃止のスノーピーク「純利益99%減」の背景 在庫が余りすぎて安全性は「危険水域」へ

東洋経済オンライン / 2024年11月24日 18時30分

-

マックスバリュ東海、上期決算増収増益を支えるDX戦略とは?

ダイヤモンド・チェーンストア オンライン / 2024年11月14日 20時55分

-

ジョイフル本田とハンズマンの24年6月期決算分析 ともに増収営業減益、中期経営計画を見直し

ダイヤモンド・チェーンストア オンライン / 2024年11月14日 2時0分

-

伊藤忠食品 岡本社長 消費者起点で需要喚起 サイネージ1万台を突破

食品新聞 / 2024年11月12日 14時34分

-

減益SM相次ぐなか中間決算絶好調のヤオコー、増収増益記録更新に向け視界良好!

ダイヤモンド・チェーンストア オンライン / 2024年11月11日 20時59分

ランキング

-

1「京急」「京成」に照準定めた旧村上ファンドの思惑 2006年の「阪急・阪神合併」の再現を想起

東洋経済オンライン / 2024年11月25日 7時50分

-

2自然界最強「ミノムシの糸」を製品化、スポーツ用品や自動車に活用へ…興和「化学繊維に代わる存在に」

読売新聞 / 2024年11月25日 10時50分

-

3"退職代行"を使われた上司「信用ダウン」の悲劇 多いのは営業、職場に与える「3つの影響」とは

東洋経済オンライン / 2024年11月25日 8時30分

-

4「寿命半分」を掲げた電車、登場30年超で〝再就職〟できる秘訣は? JR東日本209系、置き換え用車両も判明 【鉄道なにコレ!?】第68回

47NEWS / 2024年11月25日 10時0分

-

5ホリエモン「オルカンを買うよりもずっといい」…上場企業4000社から"優良銘柄"を見抜くシンプルな方法

プレジデントオンライン / 2024年11月25日 8時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください