積み立て時の資産配分(ポートフォリオ)を考える

ファイナンシャルフィールド / 2021年10月3日 3時0分

つみたてNISAやiDeCoでお金を貯める人が増えています。日本の個人金融資産は、現金預金が中心になっており、もっと株式や有価証券を増やす方が良いと言われてきました。いよいよそんな時代になってきたようですが、ここではつみたてNISAやiDeCoを始める際の投資信託の銘柄選びについて学んでみましょう。

積み立てのセオリー

お金を賢く貯める方法は、「長期・分散・積立」が適していると個人の資産形成に携わる多くの人たちが説明してきました。

分かりやすい例として、長期積み立ての効果を示す金融庁の資料(※)などもあります。2008年のリーマン・ショックの期間を含む2001年から2019年までの20年間、毎月1万円積み立てると元金が240万円になり、日本株(日経平均)で運用した場合には503万円になるとされています。

「長期・積立」の成果が確認できる一例ではあります。次に、積立時の投資信託の銘柄分散の仕方について見てみましょう。

投資信託の種類

「分散」は個別株式や債券などを保有する場合にも大事ですが、さまざまな種類の投資信託を積み立て購入する場合にも重要です。

投資信託は大きく分類すると、バランス型(資産複合型)、株式型、債券型に分けられます。さらに不動産投信(REIT)やその他資産(金など)の投資信託もあります。

またこれらには、世界(グローバル)と国内がありますので、分散投資の選択肢は相当多くなります。

ただ、大まかには、バランス型は安定志向を目指し、株式型・グローバル債券・REITは積極志向を目指すと考えてよいのではないでしょうか。

年代別の積み立て資産配分(ポートフォリオ)の例

ポートフォリオを考えるとき、積み立てをする年代によって、リスクや求めるリターンの率も変えた方が良いというのが、一つの考え方です。20代から40代までの各年代の積立時のポートフォリオ例を見てみましょう。

具体的には、つみたてNISAやiDeCoで毎月1万円程度から3万円程度の積み立てをする場合は、年代によって積み立てる投資信託の種類を変えていく方法があるというのがポイントです。

20代の分散積立例

※★の数は少ないほどリスクとリターンが少ないことを表します。 表は筆者が作成

20代の配分のポイントは、運用リターンの率の高い海外株式ファンドと国内株式ファンドに配分しながら、バランス型ファンドで安定を保つねらいです。

30代の分散積立

30代ではつみたてNISAやiDeCoで運用する分は20代のときのままにして、さらに追加できる場合は、ある程度安定が見込める全世界株式インデックスファンドやREITを加えるポートフォリオです。

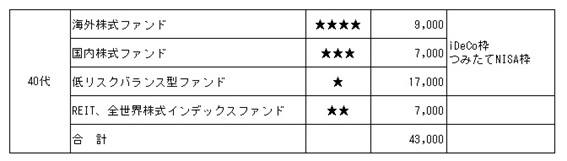

40代の分散積立

40代以降は全体としてリスク資産の比率を減らす方向に転換し、低リスクバランス型ファンドを増やし、その他はそのままにするポートフォリオです。

3つの表の違いは、年代によって積み立てる資産を替えるところです。20代-30代前半は積立期間が長く、収入が増える時期であるのでリスクを取りながら高リターンをねらっています。

40代後半以降は積立期間が短くなることや、収入増があまり見込めないので安定型に切り替えるのが無難という考え方です。

この例は、リスクとリターンの少ない順に★・★★・★★★・★★★★を表示してみました。リスク・リターンは平均的な見方ですから、実際の結果は違ってくることもある点はご理解いただければと思います。

まとめ

投資信託には、国内株式ファンド、海外株式ファンド、バランス型ファンドのほかにも、海外債券ファンド、国内外のREITなど多くの種類があります。

投資信託での運用銘柄を選ぶときに、どの種類に該当し、どういった特徴があるのか当てはめてみると考えやすくなるのではないでしょうか。インデックスやETFなど専門用語も多いですが、資産配分や投資信託について学んでみる機会になれば幸いです。

出典

(※)金融庁 つみたてNISA早わかりガイドブック P2

執筆者:植田英三郎

ファイナンシャルプランナー CFP

この記事に関連するニュース

-

「株価急落」「生成AIバブルの崩壊」と聞くと胸がザワつく“S&P500”インデックスファンド保有者に見てほしい“ある数字”

Finasee / 2024年9月9日 19時25分

-

60〜70歳までの「資産形成期」に何に投資するか まずは60歳までに500万円の投資資産を作る

東洋経済オンライン / 2024年9月4日 7時0分

-

「今から、お金を増やすには⁉」40~50代からでも遅くない。資産づくりで「いちばん最初にすべきこと」

OTONA SALONE / 2024年9月1日 15時30分

-

S&P500、オール・カントリー、NSADAQ100…3種のインデックスファンドを持っても分散にはならない!? 理由は…

Finasee / 2024年8月29日 17時0分

-

ゆうちょ銀行・郵便局では「S&P500」が独走も、「日経225」が2位に。GPIFと同配分のバランスファンドも人気!

Finasee / 2024年8月28日 7時0分

ランキング

-

1ゆうちょ顧客情報を不正流用 日本郵便、かんぽの保険営業に

共同通信 / 2024年9月21日 18時30分

-

2「佐渡島の金山」世界遺産登録、経済効果585億円…政投銀が3年前の試算を上方修正

読売新聞 / 2024年9月21日 17時22分

-

3NYタイムズ「2番目に行くべき」効果か、盛岡市の外国人宿泊客数が前年比9・5倍

読売新聞 / 2024年9月21日 22時45分

-

4渋谷・おしゃれ飲食街の「インフレ」が進む"裏事情" 立ち飲みのワイン1杯1200円も躊躇なく飲む若者たち

東洋経済オンライン / 2024年9月21日 9時0分

-

5PAULの「3080円・高級モーニング」超正直な感想 フランス発ベーカリー・カフェチェーンの実力は?

東洋経済オンライン / 2024年9月21日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください