ローンの組み方には気を付けよう! FPがローンと収入のバランスについて徹底解説

ファイナンシャルフィールド / 2022年12月3日 0時20分

家を買いたいけど、住宅ローンの返済が心配な人は多いのではないでしょうか。返済額によっては、日々の生活レベルをかなり落とす必要が出てくる可能性もあります。 この記事では、ローンと収入のバランスについて解説していきます。

住宅ローンについて

株式会社キュービック(東京都新宿区)が2022年6月に300人のローン経験者を対象に「目的別ローンに対する意識調査」をしたところ、さまざまなローンのなかで住宅ローンの利用者が一番多いことが分かりました。人生三大支出(住宅、教育、老後)のひとつである住宅は、多くの方がローンを組んで家を買うと思われます。

住宅ローンのメリット・デメリット

住宅ローンのメリット・デメリットについて、紹介していきます。まずは、住宅ローンのメリットは以下のとおりです。

●高額な住宅を購入できる

●団体信用生命保険でリスクを回避

●住宅ローン控除による減税

●資金を手元に残すことができる

●老後資金や教育資金を貯めながらローン返済できる

一方、デメリットは以下のとおりです。

●契約時など、諸費用を負担する必要がある

●審査を通過しないと融資が受けられない

●利息や金利上昇により総返済額が大きくなる

●収入の減少で家計を圧迫

住宅ローンと収入のいいバランスとは

上記で紹介したデメリットにもあるように、住宅ローンを組めても、金利上昇や収入の減少などでローンの返済が苦しくなる事態はいつでも起こる可能性があります。不測の事態に備えて返済プランはしっかり練ることが必要です。

以下で、住宅ローンを借り過ぎていないかを判断する目安のひとつ、「返済比率」について解説していきます。

住宅ローンの返済比率とは

返済比率とは、年収に占める年間返済額の割合のことで、金融機関によって見方は若干変わりますが、年収の20〜25%程度が目安とされています。返済負担率ともいわれ、返済比率を式で表すと以下のようになります。

<返済比率=年間返済額÷額面年収>

この計算で用いる年収は「手取り」ではなく、「額面年収」になります。

住宅ローンでいくら返済するのか

返済比率が高いほど借入できる金額も増えますが、家計の負担も増大するので、理想的な返済比率としては20%以内に設定するのがいいでしょう。

例えば、額面年収700万円の人が20%の返済比率とすると、年間返済額は140万円(=700万円×20%)となります。月で計算すると、140万円÷12=毎月11万6700円くらいの返済となります。

額面年収と手取りの差は、扶養家族や保険などで変わりますが、大まかにいうと額面から20〜25%くらいマイナスした数字が手取りとなるイメージです。例えば、額面年収700万円で手取り年収560万円と考えた場合、手取り年収に対しての割合は、25%〔=140万円(年間返済額)÷560万円(手取り年収)〕程度となります。

また、ここでいう手取りとは、ボーナスも含めた金額です。例えば、手取り年収560万円の人が、手取りボーナス100万円もらっていたとすると、ボーナスを除いた手取りは460万円です。もし、住宅ローンを組んだ後にボーナスが丸々なくなると、手取り460万円で年間140万円を返済することになります。

つまり、年間返済額140万円を、ボーナスを除く手取り年収460万円で割ると、約30%となり、毎月の手取りのなかから3分の1程度のお金が住宅ローンの返済額となるイメージです。

一般的に、住居費は手取りの3分の1程度が妥当といわれています。返済比率が20%以内であれば、ちょうど住宅ローンを手取り年収の3分の1程度におさめられるでしょう。

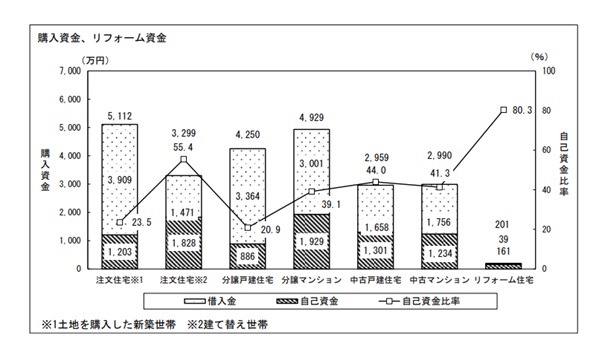

国土交通省住宅局の「令和3年度住宅市場動向調査報告書」(2020年4月~2021年3月に住み替え・建て替え・リフォームを行った全国約2500人対象)でも、土地を購入した新築所帯の自己資金比率は23.5%となっており、 年収の20〜25%でおさえられているのが分かります。

図表1

出典:国土交通省住宅局 令和3年度住宅市場動向調査報告書

まとめ

住宅ローンのメリット・デメリットと返済率について解説しました。もし、お勤めの会社が大企業であったり、または公務員であったりすると、金融機関によっては、返済比率40%程度まで承認されることもあります。

ただし、金融機関が承認してくれる融資額はあくまでも「借りられるお金」であって、「返せるお金」ではありません。生活費の確保、将来に備えての教育資金・老後資金のためにも、月々の支払いは余裕をもたせるようにしましょう。

出典

株式会社キュービック 「目的別ローンに対する意識調査」

国土交通省住宅局 令和3年度住宅市場動向調査報告書

国土交通省 令和3年度 住宅経済関連データ

執筆者:FINANCIAL FIELD編集部

外部リンク

この記事に関連するニュース

-

家を買うために貯金してはいけない!? 不動産専門家が教える! 知らないと損する「家づくりのNG行動」3選

ananweb / 2024年8月3日 19時50分

-

46歳、貯金100万円。子ども3人を育て、住宅ローンの他、奨学金や結婚資金も借りました……

オールアバウト / 2024年7月29日 22時20分

-

年収500万円の50代会社員です。このままだと定年時に住宅ローンが700万円ほど残ってしまいそうです。退職金をあてるべきですか?

ファイナンシャルフィールド / 2024年7月27日 1時50分

-

年収400万円で「注文住宅」の購入は厳しいですか? 父が「1000万円までなら非課税だから」と援助をしてくれるのですが、それなら“3000万円”の住宅を購入しても問題ないでしょうか?

ファイナンシャルフィールド / 2024年7月25日 10時0分

-

夏のボーナスは住宅ローンの「繰り上げ返済」に充てたい!でも“手数料”がかかるならやめたほうがいい…?

ファイナンシャルフィールド / 2024年7月18日 8時40分

ランキング

-

1【災害対策】意外と知らない? 水道水は保存できる! “目安期間”を警視庁解説

オトナンサー / 2024年8月9日 20時50分

-

2フワちゃん、中学の家庭科教科書に掲載予定の写真削除 出版社「不適切な投稿内容」

産経ニュース / 2024年8月9日 12時16分

-

33位はヒラメ、2位はイワシ、1位は…「日本最多の食中毒」アニサキス症の感染源になっている「魚の名前」

プレジデントオンライン / 2024年8月9日 9時15分

-

4職場のBBQイベントで上司の浮気が発覚「口止め料として現金10万円を渡されたけど…」

日刊SPA! / 2024年8月9日 15時52分

-

5「せっかく貯金しても、使ってしまう人」でも貯められる方法

オールアバウト / 2024年8月9日 19時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください