父の財産を「母」が全て相続! でも認知症のリスクは回避できる?「長男」が相続した場合についても解説

ファイナンシャルフィールド / 2023年6月28日 11時0分

「父親が半年前に亡くなりました。遺産は自宅(固定資産税評価額1500万円)と預金1000万円ほどです。とりあえず、全部を母親(79歳)が取得することで妹と弟の同意は得ているので、相続手続きをお願いしたいのですが……」と、亡くなった人の長男(52歳)から相続の相談がありました。 依頼された方法で手続きをするのは簡単でしたが、母親の認知症リスクを考えて「民事信託」を組成することになりました。

相続手続きとは

亡くなった人が所有していた財産(遺産)を、どのように相続人が取得するかを決めて、財産の所有者を変更する手続きが相続手続きです。遺言があれば、その内容に従って執行しますが、ない場合には相続人同士が話し合う「遺産分割協議」で分割の割合や方法を決めます。

その際、法定相続人ごとに法律で定められた「法定相続分」というものがあり、今回の相談者の場合は以下のとおりです。

母親=2分の1

子ども3人=1人あたり6分の1

誤解される場合も多いのですが、遺産分割協議にあたっては法定相続分について考える必要はありません。ただし、相続人が遺産分割の内容に合意できず、家庭裁判所へ調停などを申し立てた場合は、法定相続分を基本として分割方法を考えることになります。

今回の事例のように遺産の全部を母親が取得することは、子どもが承諾すれば可能です。なお、相談者である長男は以下のように考えていました。

・子どもは全員が他県に居住しており、実家に戻る予定はない。

・母親が介護施設等に入った場合、実家を売却すれば経済的に余裕ができる。また、母親が亡くなったときは遺産が現金だけになり、兄弟で3等分できる。

母親の認知症リスク

不動産は共有名義にすると、売却の際に共有者全員の同意が必要になるなど手続きが面倒になるので、母親の単独所有とすることはよい選択のように思えますが、もしも母親が認知症になったらどうなるのでしょうか。

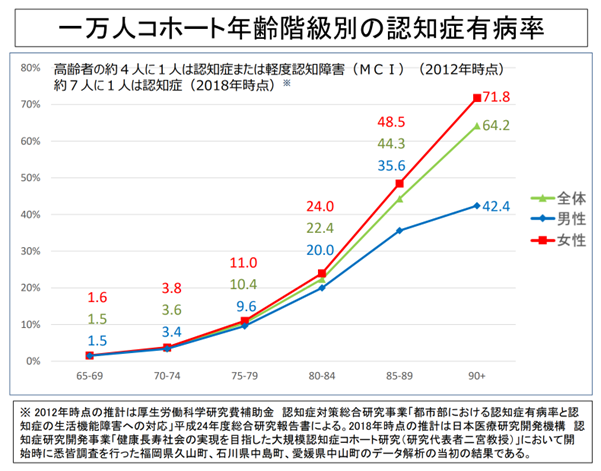

現在、母親に健康上の問題はありませんが、79歳という年齢から考えると厚生労働省による以下の参考資料(図表1)が示すように、認知症になるリスクは今後大きくなります。子どもが久しぶりに実家に帰ったら、親の認知症の症状が進んでいたというのもよくある話です。

図表1

厚生労働省老健局 認知症施策の総合的な推進について(参考資料)

例えば、将来、母親が認知症となって施設に入った後で実家を売却しようという場合でも、不動産業者や購入者との契約といった法律行為は所有者である母親しかできません。家族であっても、所有者の権利を代理行使することはできません。

そして、所有者が認知症になり、意思能力がなくなると実家の売却だけでなく、同じく法律行為である預金の引き出しなどもできなくなります。

近年、医療費や介護施設の利用費などに限定して、家族による預金の引き出しに応じる銀行も出てきましたが、さまざまな制限があります。

また、法定後見制度を利用すれば、後見人による財産の管理処分が可能となりますが、亡くなるまで後見人への報酬が継続するなど家族の負担が大きく、それほど利用は進んでいません。

その結果、実家の所有者である親が施設などに入居している場合、亡くなるまでの間は子どもが実家を空き家として管理するという場合なども多くあります。

子どもが実家を相続して売った場合は?

相談者の長男が全財産を相続して、母親のためにその財産を使うという方法はどうでしょうか。

相談者は妹・弟と関係が良好であり、後日、争いなどには発展しないと見受けられます。長男と母親が同居であれば、筆者も長男による相続をおすすめしたかもしれませんが、将来的に実家を売却する際の課税を試算し、得策ではないと判断しました。

相談者の実家の売却例:1500万円で売却。取得費は不明なので売却価格の5%で計算。譲渡費用は100万円

・母親が所有者で売却した場合の税額(居住用不動産の特別控除を適用)

譲渡所得=総収入金額-(取得費+譲渡費用)-特別控除(最高3000万円)

1500万円-(75万円+100万円)-1325万円=0円

・長男が所有者で売却した場合(居住用不動産の特別控除が適用できない)

譲渡所得=1500万円-(75万円+100万円)=1325万円

長期譲渡所得にかかる所得税(15%)+住民税(5%)=1325万円×20%=265万円(※)

(※)相続した不動産の所有期間は被相続人による取得時からとなるが、ここでは5年以上の長期保有(長期譲渡所得)として計算。また、復興特別所得税を含めた所得税は15.315%だが、試算では15%に省略。

このように相続で長男が実家を取得して売却した場合、265万円の所得税等が発生します。

民事信託で管理処分権限を長男に移譲

親の財産の管理処分権限を子どもなどにもたせる「民事信託」という制度があります。今回の事例では、亡くなった父親の財産を母親が全部相続した場合でも、母親の判断能力がある間に長男を受託者として民事信託を組成すると、長男が財産の管理や処分を行うことができるようになります。

母親が認知症となって施設に入居した後でも長男は実家を売却できるため、空き家状態で放置することを防げるほか、売却した際の譲渡所得は受益者である母親の財産とみなされるので、特別控除を適用して譲渡所得税の負担も回避できます。

そして、母親の死亡により信託を終了し、残った財産を妹・弟と3人で均等に分けることが可能です。

相談者には以上を検討していただいた結果、いったん母親が全部相続した財産について民事信託を設定することになりました。高齢者の財産を考えるとき、認知症のリスクは検討すべき重要なポイントとなります。

出典

厚生労働省老健局 認知症施策の総合的な推進について(参考資料)

執筆者:宿輪德幸

CFP(R)認定者、行政書士

外部リンク

この記事に関連するニュース

-

もめやすい「きょうだい間」の遺産分割…平等に遺産を分ける4つの方法とは

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月29日 11時15分

-

「母の様子がおかしいんです…」急死した〈80歳父〉の遺産9,000万円を相続することになった家族。骨肉の相続争いを寸前で回避できた〈45歳長女〉のファインプレーとは?【相続の専門家が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月28日 10時15分

-

遺産分割がまとまりません!「相続財産が未分割のまま行う相続税申告」のデメリット【税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月14日 9時15分

-

夫が亡くなり、残った財産は「築35年の自宅」と「預金1000万円」程度です。4人の子どもに遺産を現金で渡すと「自宅」を手放す必要が出てきそうですが、住み続けることはできないのでしょうか?

ファイナンシャルフィールド / 2024年11月13日 4時30分

-

妻は認知症、次男は知的障害…財産約1億円、85歳男性が「約5,000万円の自宅」を“長男”に託した主な「2つの理由」【税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月11日 11時15分

ランキング

-

1プロ野球の観客動員が過去最多でも「球団格差」 コロナ前と比べて観客が増えた球団・減った球団

東洋経済オンライン / 2024年11月29日 9時10分

-

2健康を保つための「食べ物」や「食べ方」はありますか?...和田秀樹医師に聞く「老けない」最強の食事法

ニューズウィーク日本版 / 2024年11月29日 13時20分

-

312月から移行される「マイナ保険証」5つのメリットと4つの注意点をFPが解説

MONEYPLUS / 2024年11月29日 7時30分

-

4「命に別条はない」の本当の意味、わかりますか? 意識はある?ない?ニュースでよく聞く言葉の裏側

東洋経済オンライン / 2024年11月29日 10時30分

-

5岸田前首相が石破首相に口出しSNS《おまいう》…政権ブン投げ時「一兵卒」宣言が早くも親分気取り

日刊ゲンダイDIGITAL / 2024年11月29日 14時3分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください