離れて暮らす子どもから「自分の扶養に入ってほしい」と連絡がありました。「節税になる」とのことですが、実際どのくらい節税効果があるのでしょうか?

ファイナンシャルフィールド / 2024年2月28日 10時0分

別居中の親族を「扶養家族」として申請することで、所得税・住民税の節税ができる場合があります。また、扶養に入る人の状況によっては社会保険料の免除もでき、より家計の改善につながります。条件が該当する人は積極的に活用してみましょう。

別居している家族を扶養に入れるための条件とは?

国税庁によれば、「扶養親族」とは、その年の12月31日において以下の条件にすべて当てはまる人を指します。

1. 配偶者以外の親族(6親等内の血族及び3親等内の姻族)、都道府県知事から養育を委託された児童(いわゆる里子)又は、市町村長から養護を委託された老人であること

2. 扶養者と生計を一にしていること

3. 被扶養者のその年の合計所得金額が48万円以下であること

4. 青色申告者の事業専従者として給与の支払を受けていない又は白色申告者の事業専従者でないこと

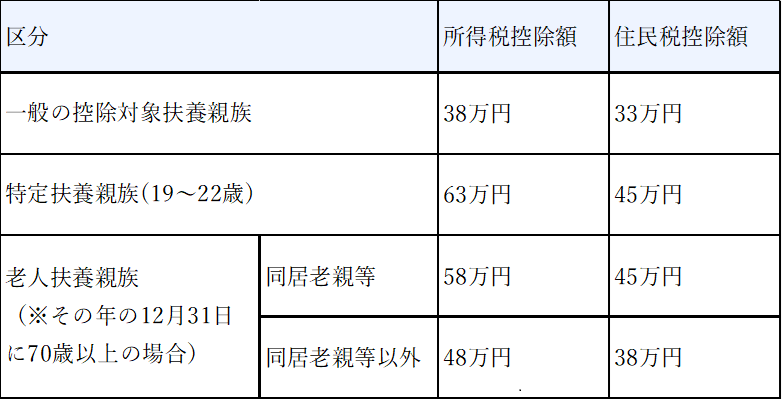

これらの条件を全て満たす人がいる場合、図表1の通り、税金の扶養控除を使うことができ、納める所得税と住民税を減らすことができます。

図表1

国税庁ホームページなどを基に筆者作成

今回は、子が親を扶養に入れるパターンですので、条件のうち2と3が大きな焦点となります。一つひとつ条件を確認していきましょう。

「生計を一にしている」とは

「生計を一にしている」とは、同居・別居を問わず、家族と生活費を共有していることを指します。

国税庁のサイトでは、「別居している場合であっても、……常に生活費、学資金、療養費等の送金が行われている場合には、『生計を一にする』ものとして取り扱われます」と記載されています。このように別居中の親であっても、子が定期的に仕送りを行うなど、生活費や療養費の負担をしている場合であれば子と親が「生計を一にしている」と判断されます。

会社勤めの人が親を扶養に入れることを申告する場合は、年末調整のタイミングで「給与所得者の扶養控除等(異動)申告書」を職場に提出する必要があります。年末調整に間に合わない場合は、次のタイミングである確定申告で扶養者の追加に関する申請を行いましょう。

また、必須ではありませんが「生計を一にしている」ことを証明するものとして、親へ定期的に生活費などを仕送りしていることが、客観的に証明できる書類を用意しておくと安心です。銀行振り込みなどで仕送りをしている場合は、通帳の該当部分をコピーしておくか、振り込みの明細書控えを保管しておきましょう。

「その年の合計所得金額が48万円以下」とは

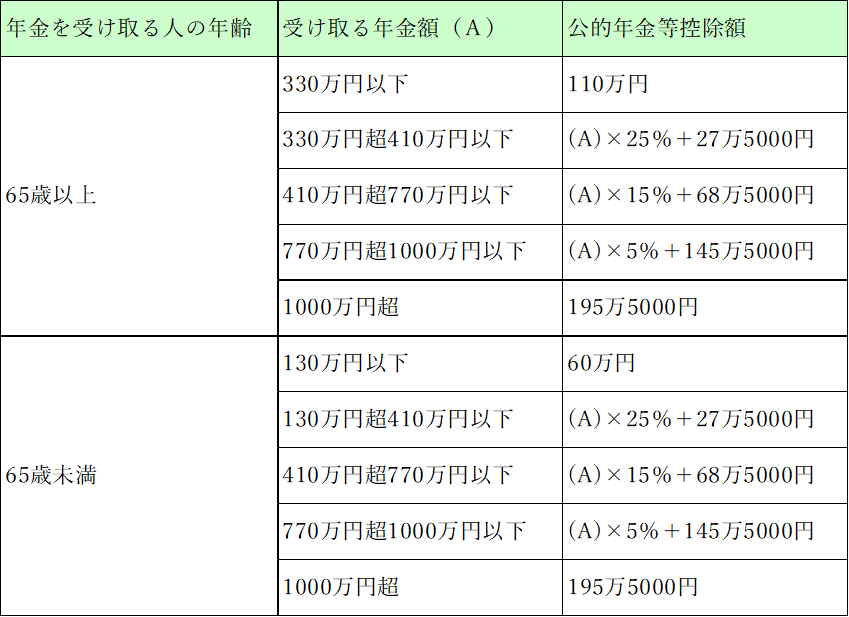

「その年の合計所得金額が48万円以下」について、本ケースの親の収入が年金のみである場合は、

「受け取る年金額」-「公的年金等控除額」=「公的年金等にかかる雑所得の金額」

として所得金額を算出します。年金以外の所得年間1000万円以下の場合の公的年金等控除額は図表2のようになります。

図表2

企業年金連合会ホームページより筆者作成

これにより、「その年の合計所得金額が48万円以下」を満たす人の年金収入上限額を計算すると、以下のとおりになります。

65歳以上の場合は158万円

65歳未満の場合は108万円

年金以外の収入がある場合は、その所得金額も足していく必要がありますので、きちんとシミュレーションしましょう。

節税できる金額をシミュレーション

ここでは、70歳の別居している親を、年収700万円程度(給与所得のみ)の子が自分の扶養に入れることで、どれだけ節税できるかをシミュレーションします。なお、所得税は20%、住民税は10%として計算します。

(所得税)

所得控除額48万円(同居老親等以外)×20%=9万6000円

(住民税)

所得控除額38万円(同居老親等以外)×10%=3万8000円

(合計)

9万6000円+3万8000円=13万4000円

別居の老親1名を扶養に入れることで、年間13万円以上の節税効果があることがわかります。「扶養親族」の条件が合致している家族が多ければ、複数名を扶養に入れることで、さらに節税額を大きくすることが見込めます。

まとめ

別居していても、親などの親族を自分の扶養に入れることで大きな節税効果があることを紹介しました。

「扶養親族」の条件は変わりますが、「社会保険上の扶養」に別居の家族を入れることも並行して可能です。この場合、親が支払っている国民健康保険料の負担もなくなりますので、家族の家計をさらに改善させることができます。

一方、高齢の親を自分の扶養に入れることで、医療費負担などが増加するなどのデメリットが発生することも考えられます。実際に親族を扶養に入れる手続きをする前には、ファイナンシャル・プランナーなどに相談し、十分なシミュレーションをしておくことをおすすめします。

出典

国税庁 No.1180 扶養控除

国税庁 家族と税

国税庁 No.1600 公的年金等の課税関係

執筆者:山田圭佑

FP2級・AFP、国家資格キャリアコンサルタント

外部リンク

この記事に関連するニュース

-

大学生になったらたくさんアルバイトして、充実した生活を送りたいです。親から「稼ぐ額に気を付けて」と言われましたが、稼ぎすぎると負担が増えるのでしょうか? 負担といっても、大した額じゃありませんよね?

ファイナンシャルフィールド / 2024年11月4日 6時10分

-

申請を忘れると18万円の損…FPが注意喚起「年末調整」で絶対に見落としてはいけない"記入欄"と添付書類

プレジデントオンライン / 2024年10月29日 7時15分

-

父が病気のため通院することになりました。私の扶養に入っていると「医療費」の自己負担限度額が増えるって本当ですか?

ファイナンシャルフィールド / 2024年10月21日 4時40分

-

2024年6月より定額減税が始まりましたが、減税されている実感があまりありません。定額減税はなにがいくらくらい減税されているのでしょか? 「定額減税」とはどういうものですか? 無職や年金生活者も対象になりますか?

ファイナンシャルフィールド / 2024年10月12日 23時50分

-

年金暮らしの母に「扶養に入れてほしい」と言われたのですが…扶養するメリットはありますか?

ファイナンシャルフィールド / 2024年10月7日 5時0分

ランキング

-

1東京証券取引所が取引時間を5日から30分延長 市場の活性化が狙い

TBS NEWS DIG Powered by JNN / 2024年11月4日 18時23分

-

2ベースフードに急浮上の大株主「食品のテスラだ」 「こんなチャンスは一生に何度もない」と大投資

東洋経済オンライン / 2024年11月4日 8時20分

-

3「重くて、遅い」パナソニックはAIで変貌できるか 18万人規模で導入し現場主導の企業文化を目指す

東洋経済オンライン / 2024年11月5日 7時50分

-

4クレジットカードの正しい使い方は?持つなら多くても2枚までがベスト!【FPが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月4日 11時0分

-

5NYダウ反落、終値は257ドル安…大統領選前にリスクオフで一時400ドル超の下げ

読売新聞 / 2024年11月5日 6時28分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください