58歳「年収500万円」の夫婦2人。退職金と貯蓄で「2000万円」あれば年金だけで暮らしていけるか? 注意すべきポイントをFPが解説

ファイナンシャルフィールド / 2024年3月8日 2時20分

多くの人が、定年後の主な収入源を年金に頼ることになります。老後の生活のために貯蓄をしていても、年金だけで本当に生活していけるのか不安に感じる人も多いのではないでしょうか。 日本の平均寿命は延びており、人生100年時代がやってきました。本記事では、長生きしても安心して暮らしていけるように注意すべきポイントを解説します。

現役時代と同じ生活をしていれば破綻する可能性も

一般的にいえば、定年後は収入が減少します。そのため、現役時代と同じ支出を維持すれば、貯蓄を大きく取り崩すことになります。特に、年金受給開始まで無収入の期間がある場合には注意が必要です。

厚生労働省が発表している2024年度の厚生年金の受給額は、夫婦2名分の標準的な金額がおよそ23万円となっています。これは、40年間の就業期間における平均的な収入を43万9000円(年収約530万円)として計算されたものです。

年収500万円の夫婦の場合、この金額より少なく見積もって月額20万円と仮定して試算します。

支出は家庭によって異なりますが、総務省統計局が公表している2022年の家計調査年報(家計収支編)によると、夫婦のみの高齢者無職世帯の毎月の平均支出はおよそ27万円です。

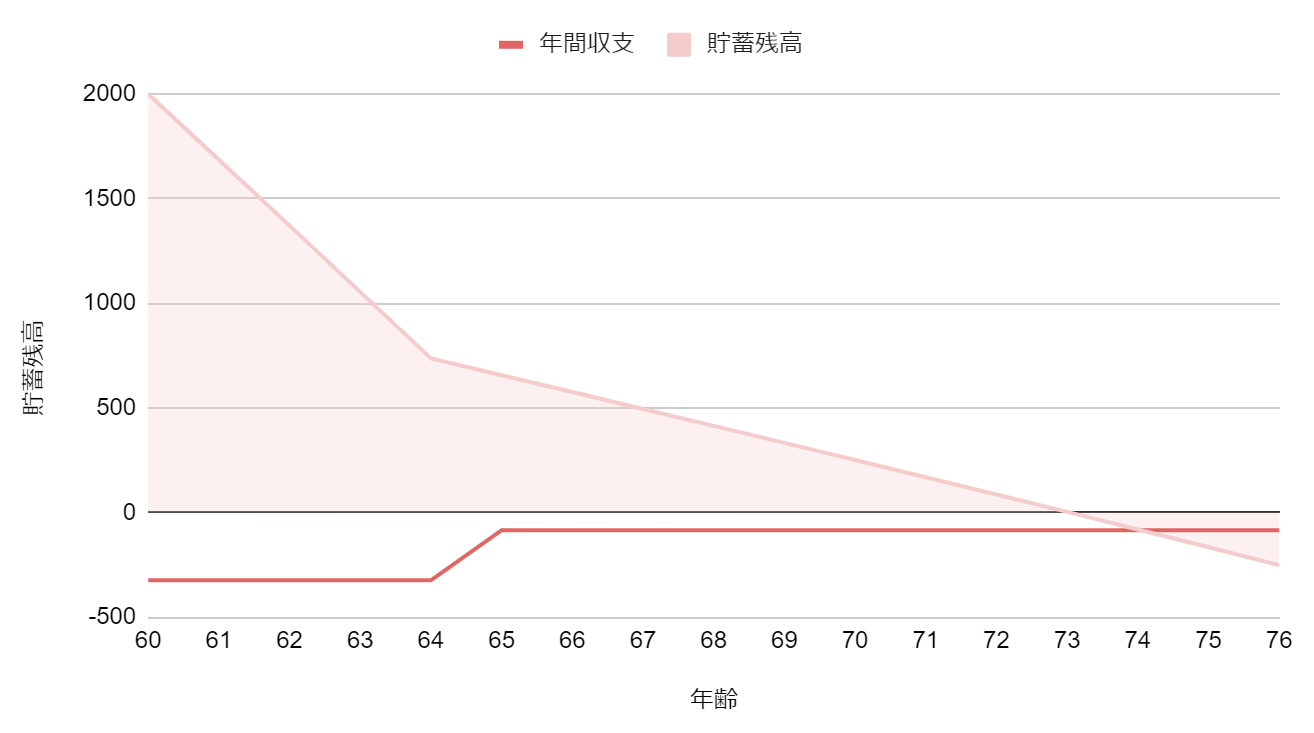

以上の条件で考えると、図表1のように70代の前半で2000万円ある貯蓄は底をつく結果となります。年金受給開始までの資産取り崩しスピードが速く、年金受給開始後も毎月の収支は大きくマイナスになっていることも要因として挙げられます。

70代前半はまだまだ元気に暮らしている可能性が高いため、この計画は早急に見直す必要があります。

収入:60~65歳まで無収入、65歳以降毎月20万円(年間240万円)

支出:毎月27万円(年間324万円)

貯蓄:2000万円

図表1

筆者作成

老後を安心して暮らすためのポイント

老後の破綻リスクを減らすためにすべきこととして次の3点を挙げます。

・収入に見合った金額になるよう支出を削減していく

・年金額をできるだけ増やす

・できるだけ貯蓄を増やしておく

支出に関して、どの部分を削減するべきかは、各家庭の状況や地域特性など(例えば車は必須など)によっても変わります。しかし、まずは支出の内容を把握することが重要です。

支出が多い家庭でよくあるのは使途不明金が多いパターンです。いきなり細かい金額を節約しようとするのではなく、無意識に無駄な出費をしていないかをチェックしてみましょう。

年金額を増やすためには、「長く働く」ことや「年金受給開始を遅らせる」ことが重要です。長く働くことで安定した収入が見込めるので、年金を繰下げ受給しやすくなります。また、厚生年金額を増やす効果も期待できます。

貯蓄額を増やしておくのは、資産を取り崩していったときに底をつくまでの時間を長くできるからです。iDeCo(個人型確定拠出年金)などを利用して貯めておくのも良い方法といえます。

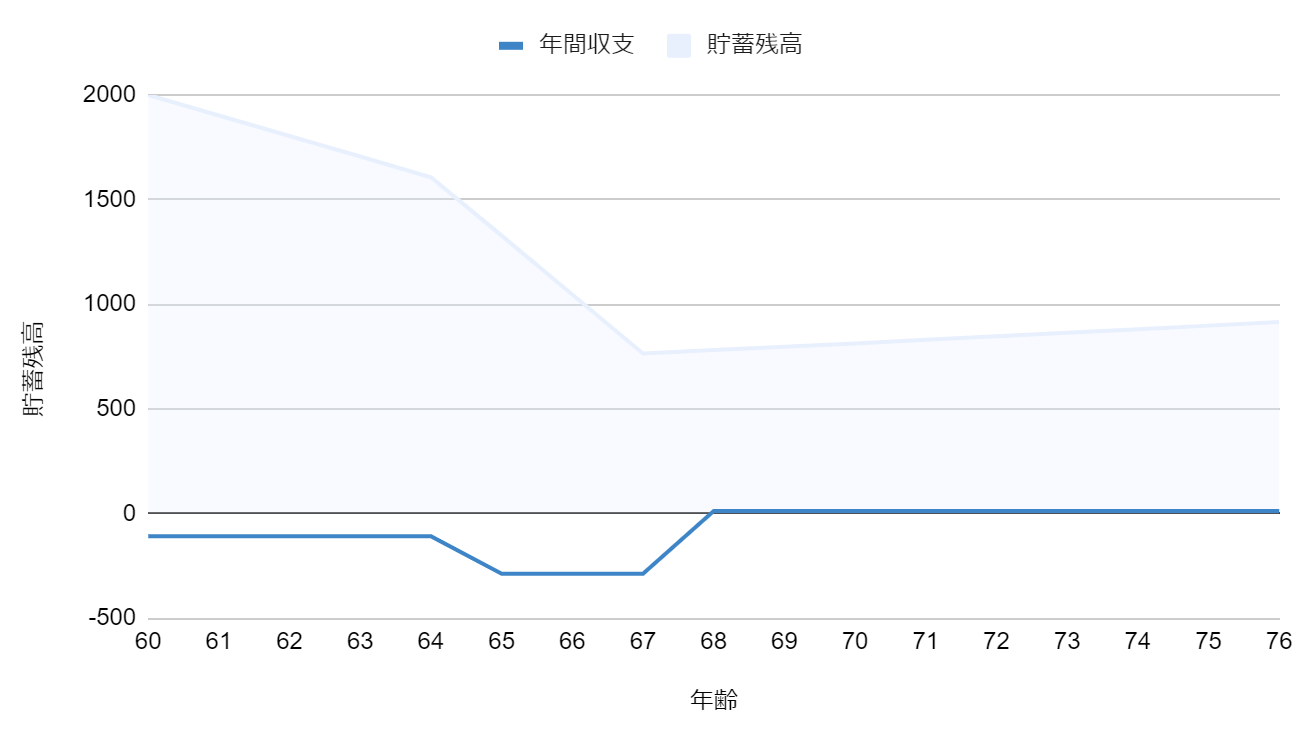

今回のケースで以下の改善をして、貯蓄額がどのように変化するか再度シミュレーションしてみましょう。

・生活費を10%削減する(月24万円、年間288万円)

・60~65歳まで月収10万円で働く(年間180万円)

・貯蓄は2000万円とする(図表1と同様)

・年金を繰下げ受給して68歳から受給開始する(36ヶ月繰下げ)

※繰下げ受給により、0.7%×36=25.2%年金が増額される。また、実際には5年間就労期間が延びたことにより厚生年金額も増える(今回は20万円のままで試算)。

この改善をした場合、図表2のように65歳までの資産取り崩しペースが緩やかになります。逆に65~68歳は無収入になるため資産が減りますが、それ以降は年金の繰下げ効果により、削減した生活費とほぼ同じ収入になるため、資産の取り崩しが不要になります。これなら理論上は100歳まで生きても貯蓄が底をつくことはありません。

図表2

筆者作成

早い時期から検討しておくことで不安が解消される

現実はシミュレーション通りに進むことはまれですが、現役時代から将来の生活を検討しておくことで不安がかなり解消できるのではないでしょうか。

対策として長く働くことがおすすめとしましたが、まだ働かなくてはいけないのかとモチベーションが下がるのもよいことではないため、必須というわけではありません。早い時期からさまざまな対策を検討しておくことで選択肢が広がります。自分に合った方法を探してみましょう。

ライフプランの検討や将来の働き方について自分だけで考えるのは難しいと感じる人は専門家に相談するのもおすすめです。

出典

厚生労働省 令和6年度の年金額改定についてお知らせします

総務省統計局 家計調査年報(家計収支編)2022年(令和4年)家計の概要

執筆者:御手洗康之

CFP

外部リンク

この記事に関連するニュース

-

子どもが独立した後、夫婦2人暮らしで生活費を「月20万円」に抑えるのは難しいでしょうか?年金額がちょうど20万円くらいの見込みです。

ファイナンシャルフィールド / 2024年11月1日 23時20分

-

74歳・現預金1400万円「ねんきんネットで受給額を試算しながら働いたから、後悔はない」おひとりさま女性の老後生活のリアル

オールアバウト / 2024年11月1日 20時5分

-

59歳、貯金500万円。老後、私たち家族は路頭に迷うのではないかと、不安で夜も眠れません

オールアバウト / 2024年10月26日 22時20分

-

定年退職したら退職金をめいっぱい使って「プリウス Zグレード」を買いたいです。独身で貯金も300万円あるのでいいでしょうか?

ファイナンシャルフィールド / 2024年10月19日 1時30分

-

48歳月収9万円、短時間で勤務する男性です。100歳まで老後資金が足りるかどうかとても不安です

オールアバウト / 2024年10月3日 20時5分

ランキング

-

1公取委の異例対応で際立つ損保大手の悪しき体質 いまだにくすぶる500超のカルテル疑義事案

東洋経済オンライン / 2024年11月2日 7時30分

-

2ハローワークが船井電機から解雇された従業員約550人に再就職支援「管内の主要企業の1つなので影響は少なくない」 個別相談や求人情報誌作成など対応

MBSニュース / 2024年10月29日 17時45分

-

3キリンの「クラフトビール」が苦戦、10年目の大反省 大量の広告投資から転換、事業部立ち上げ再起

東洋経済オンライン / 2024年11月2日 7時40分

-

4山手線の「最閑散駅」ついに大変貌へ! 南北になが~い“都心最大級の街”が来年に出現

乗りものニュース / 2024年11月2日 10時42分

-

5センスがいい人は自然とやっている…「エレベーター内の気まずい空気」をサラッと変える魔法の"声かけ"

プレジデントオンライン / 2024年11月2日 8時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください