【フラット35は今申し込むのが、得?損?】住宅ローン金利を見るうえで大切なこと

ファイナンシャルフィールド / 2018年12月26日 9時30分

得か、損か、どうやって判断するかが重要

フラット35の金利推移をみよう

「フラット35」という名称の長期固定金利の住宅ローンがあります。

これが得か、損か。それを判断するうえでも、まずは前身の貸し手である住宅金融公庫の一般住宅融資、さらに、現在の住宅金融支援機構における住宅ローン金利の推移を振り返ってみましょう。

住宅金融支援機構は、「旧金融公庫一般住宅融資の金利推移」を公表しています(図1)。

それによると、基準金利(延床面積175平方メートル以下)は、1975年(昭和50年)と79年(昭和54)から数年間の5.5%、大型金利(延床面積175平方メートル以上280平方メートル以下)は80年(昭和55年)5月の8.5%をピークに、低下の一途を辿っていることが分かります。

フラット35を扱う住宅ローン専門金融機関最大手のARUHIでは、2016年(平成28年)8月に、最低値の0.9%(借入期間21年超)を記録しました(図2)。40年余りで、住宅ローン金利は随分と低くなったことが分かります。

住宅ローン金利決定時の指標となる長期金利の推移

過去には長期金利(10年満期国債の利回り)が8%を超えていた時代もありますが、今の日本の状況とはかけ離れているので、比較しても仕方がありません。

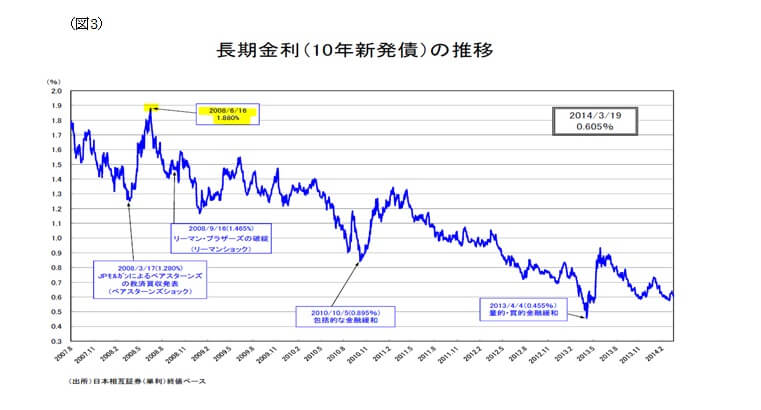

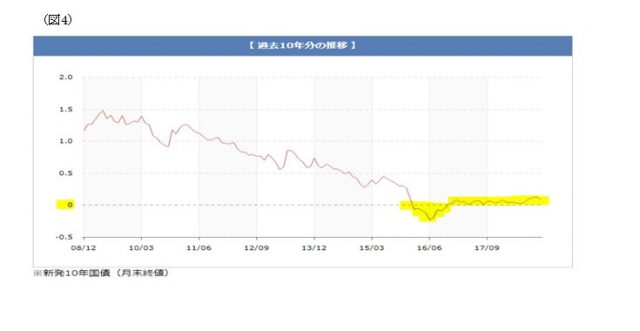

世界経済を揺るがしたリーマンショック(2008年)の少し前から、長期金利の推移を見てみましょう。ピークは2008年6月中旬の1.88%(図3)で、2018年12月は0.1%未満です(図4)。

フラット35の金利が決定される一番の要因である、10年満期国債の利回りは、ここ3年ほどは一定の範囲で推移しています。

2016年1月に行われた日銀の金融政策決定会合で「マイナス金利導入」が決定され、公開市場操作(買いオペレーション…中央銀行が市場から国債を買い流通利回りを下げ、大量のお金を供給すること)により、翌月には10年満期国債の利回りも一時期マイナスになりました(図4)。

過去の世界経済を振り返る

1990年代初頭にいわゆるバブルが崩壊し、不動産価格・株価の下落、企業の倒産や失業などが相次ぎました。追い打ちをかけるように2008年にリーマンショックが起こります。

その後、景気回復を目標に、先進国を中心に各国の中央銀行は政策金利の引き下げを続けました。時は流れ、景気は回復基調を迎え、アメリカ中央銀行は2015年末に9年振りに政策金利を上げます。

以降、翌年2016年末に1回、2017年3回、今年2018年には4回に渡り政策金利を上げました。金融緩和から金融引締めに政策転換し合計9回の利上げを実施したことになります。

日本ではマイナス金利が導入されてから、3年近くに渡るこの金融緩和政策の副作用が出ており、とくに銀行経営が圧迫されています。

日銀の黒田総裁は、物価上昇率が2%を超えるまで現状を維持すると語っていますが、異常事態であるマイナス金利を未来永劫、続けるわけにはいきません。

住宅ローン金利を見るうえで大切なこと

労働者賃金が上昇し、景気が回復している昨今でも、日銀は物価上昇率が2%に達していないのを理由に、長期金利の利回りが0.2%を超えないように買いオペを実施しています。

景気が良くなれば金利が上がるのが一般的ですが、そうした日銀の金融政策により、現在は実体経済が反映されていない異常な金利形成がなされていると筆者は考えています。

だとすれば、マイナス金利をはじめとした現在の金融政策が終了へと向かうその時に、長期金利は実体経済に反映して上がると見るのが一般的です。

まとめ

2018年12月現在、ネット系銀行の住宅ローン変動金利の最低は0.447%、フラット35(借入期間20年超・団体信用生命保険なしの場合)は1.21%で、その差は0.763%です。フラット35S(条件は同上)では0.96%なので、金利差は0.513%。

中央銀行の金融政策変更時の金利幅は通常0.25%ごとなので、変動金利を選択した場合には、最短で3回の政策変更で固定金利との金利差がほぼ同じになるか逆転します。

上述したとおり、アメリカはたびたび利上げを実施してきました。条件付きではありますが、金融政策の方向転換により、変動と固定の両住宅ローンの金利差が1年で逆転する可能性があるのです。

あくまで筆者の個人的意見ですが、日銀がマイナス金利および量的・質的金融緩和政策を終了する前であれば、固定金利のフラット35は超低金利で借り入れができ、支払い総額を確定できるため安心です。

市場金利上局面となれば、変動から固定に借換えをすれば良いと思っている方もおいでだと思いますが、実際は、新規で借入れする場合の固定金利よりも条件が劣る割高な金利の適用となるのが通常です。

30年を超える住宅ローンの長い契約期間中に何が起こるかは誰にも分かりません。契約期間中に金利上昇のリスクを心配せずにすみ、ストレスから解放されるのは得だと思います。

出典

住宅金融支援機構:旧公庫融資基準金利の推移

ARUHI:住宅ローン「フラット35」の金利推移

財務省:長期金利(10年新発債)の推移

日本相互証券:長期金利推移グラフ

Text:福本 眞也(ふくもと しんや)

FPコンシェル代表取締役

外部リンク

この記事に関連するニュース

-

「1ドル=200円」の円暴落に今すぐ備えよ…「7月末の日銀会合で日本円の運命が決まる」と私が考える理由

プレジデントオンライン / 2024年6月27日 8時15分

-

個人向け国債を検討しています。マイナス金利が解除されましたが、個人向け国債の利率も上がっていくのでしょうか?

ファイナンシャルフィールド / 2024年6月21日 5時0分

-

日銀、国債購入減を決定 「量的引き締め」にかじ

共同通信 / 2024年6月14日 12時24分

-

約11年ぶりの1%台…長期金利上昇が「変動金利型住宅ローン」の引き上げにもつながりうる“理由”

Finasee / 2024年6月11日 16時0分

-

【6月の住宅ローン金利ランキング】固定金利は全体的に上昇

マイナビニュース / 2024年6月5日 15時35分

ランキング

-

1すき家、7月から“大人気商品”の復活が話題に 「この時期が来たか」「年中食いたい」

Sirabee / 2024年6月29日 4時0分

-

2「モノ屋敷の実家を片付け」嫌がる母と攻防の顛末 「絶対に捨てられない母」をどう説得したのか

東洋経済オンライン / 2024年6月29日 13時0分

-

3朝ドラ「虎に翼」後半戦がますます面白くなる根拠 「パイオニアとしての成功物語」からどう変わる?

東洋経済オンライン / 2024年6月29日 11時0分

-

4まもなく上場「タイミー」やって見えた本質的課題 ガチの隙間時間ではできず、微妙に使い勝手に難?

東洋経済オンライン / 2024年6月29日 12時0分

-

5「A-10を退役させろ」ついに年貢の納め時? スーパー攻撃機も「現代戦では使えない」を示したロシアのライバル機

乗りものニュース / 2024年6月29日 6時12分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください