42歳で独身、親が心配し「年100万円」近く振り込んでくれます。親も70代なので「いらない」と言っても「相続税の対策になるから」と言われます。贈与税も払っていないのですが、大丈夫なのでしょうか?

ファイナンシャルフィールド / 2024年11月14日 3時0分

家計が苦しいときに親が金銭的な援助をしてくれるのは、とてもありがたい一方で、金額が大きいと税金が気になるかもしれません。しかし、目線を変えれば、親から子どもへの援助が、場合によっては相続時の節税につながっているケースもあります。 本記事では、まず贈与税の基礎控除を説明し、毎年100万円近い援助を受けた際の贈与税がどうなるか解説します。また、相続税の基礎控除についても触れ、援助する親から見たメリットや、贈与税や相続税の注意点も解説しますので参考にしてください。

贈与税と贈与税の基礎控除

ある人が別の人から財産を得る「贈与」には、財産を受け取った人に対して「贈与税」が課税されます。親から子どもへの贈与であっても、日常の生活費など常識的な金額を超えた援助は、贈与税の課税対象です。

贈与税の課税方式には、生前の贈与額を合計し相続時に相続財産に加算する「相続時精算課税」もありますが、通常は「暦年課税」で税額が計算されます。暦年課税は毎年1月1日から12月31日の贈与財産を課税対象とした年単位の課税方式です。

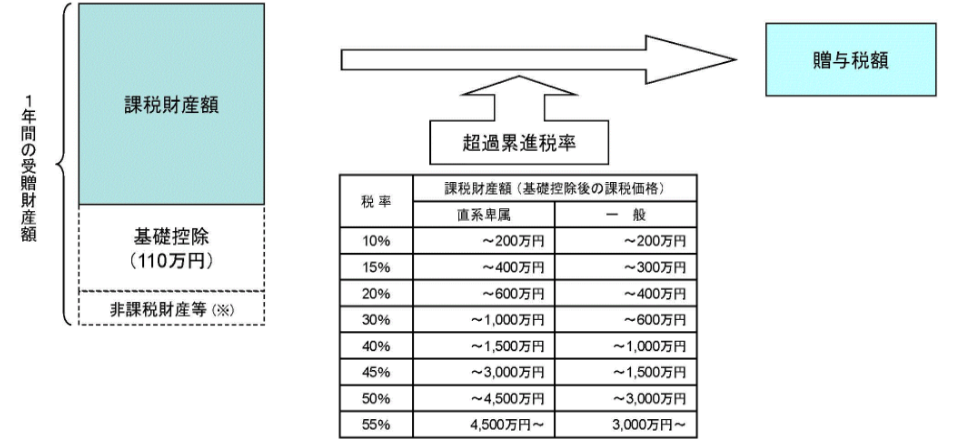

暦年課税で算出される贈与税には、図表1のとおり年間110万円の基礎控除があります。そのため、贈与を受けた金額が年間110万円以下なら贈与税は課税されず、税務署への申告も不要です。つまり、今回のように子どもが親から毎年100万円近い援助を受けていたとしても110万円には及ばないため、贈与税はかからないことになります。

図表1

※扶養義務者相互間の生活費または教育費に充てるための受贈財産など

財務省 贈与税に関する資料

毎年の贈与は相続対策にもなるのか?

一方、毎年100万円近い援助をする親から見たときに、税制上のメリットはあるのでしょうか。

今回の例は、70代の親から40代の子どもへの贈与です。親の年齢を考えると相続税対策が必要なのかもしれませんが、実は相続と贈与には深い関連性があります。

なぜなら、親が生きている間に財産を相続人である子どもに贈与すれば、その分相続財産が減り、相続税の課税対象は小さくなるからです。つまり、親が相続人である子どもに対して行う贈与は、単なる贈与ではなく「生前贈与」と捉えることが可能です。

相続税にも基礎控除があり、金額は「3000万円+法定相続人の数×600万円」です。仮に相続人が子ども2人なら、基礎控除額は3000万円+600万円×2人=4200万円となります。

もし、相続財産の総額が6000万円だった場合、シンプルに計算すると基礎控除との差額1800万円には相続税が課税されます。

しかし、生前に子どもへ贈与することで、相続税の基礎控除を超えていた金額を減らすことが可能です。つまり、毎年110万円以下の贈与であれば、贈与税がかからないだけでなく、結果的に相続税の節税にもつながります。

贈与税の基礎控除を活用する際の注意点

贈与税の基礎控除を活用して、親から子どもへ贈与を行えば、贈与税だけでなく、相続税の対策にも寄与します。しかし、そのような贈与にもいくつかの注意点があります。

例えば、毎年の贈与が「10年間で1000万円」といった約束が前提の「定期金給付契約」と見なされると、10年間毎年100万円ずつ贈与しても、約束した年に一括で課税されます。そのため基礎控除は1年分の110万円しか認められず、贈与税は「(1000万円-110万円)×税率30%-税額控除90万円」の計算式で177万円にもなってしまいます。

では、定期金給付契約とみなされないためには、どうすればいいのでしょうか。まず、毎年贈与契約書を作成すれば、贈与の事実を客観的に証明可能です。

贈与契約は口約束でも有効ですが、税務調査などを考えれば、贈与契約書があることで毎年の贈与の証しになります。また、毎年の贈与額は基礎控除ありきの110万円ではなく、必要な支援金額に応じて贈与することも大切です。

また、親が亡くなり相続が発生した際には、相続が開始する前の一定期間内に贈与された分を相続財産に持ち戻し(加算する)があることにも注意が必要です。この持ち戻し対象期間は相続開始3年間から7年に延長され、2024年1月1日以後に贈与により取得する財産に係る相続税から段階的に適用されます。

まとめ

親から子どもへの支援であっても贈与税の課税対象ですが、贈与した財産が年間110万円以下であれば、一定の場合を除き贈与税はかからず申告も不要です。さらに援助する親から見ると、子どもへの毎年の贈与は、財産の状況次第で相続税対策にも寄与します。

いずれにしても、最終的に税負担をするのは、贈与を受けたり相続を受けたりする子どものほうです。親子間で生前に財産のやり取りを行う場合は、贈与税や相続税に関して共通認識を深めてみてはいかがでしょうか。

出典

財務省 贈与税に関する資料

国税庁 財産をもらったとき

国税庁 No.4402 贈与税がかかる場合

国税庁 No.4161 贈与財産の加算と税額控除(暦年課税)

執筆者:松尾知真

FP2級

外部リンク

この記事に関連するニュース

-

子どもへなるべく多くお金を残すため、「生前贈与」を検討しています。毎年2回の帰省時に50万円ずつ渡そうかと思うのですが、節税になるでしょうか?

ファイナンシャルフィールド / 2024年12月25日 2時0分

-

相続税対策として、孫に「毎年100万円ずつ」生前贈与しています。110万円までは「非課税」で贈与できると聞いたので、税金を取られることはないですよね?

ファイナンシャルフィールド / 2024年12月17日 2時20分

-

父から相続税対策で、毎年「100万円」受け取っています。祖父が「株の配当が多く出たから」と20万円くれましたが、それぞれ110万円以下なら贈与税はかかりませんよね?

ファイナンシャルフィールド / 2024年12月15日 2時20分

-

毎年110万円以内なら「贈与税」はかからないと聞きました。「500万円」を5年に分けて子どもに渡せば課税されないのでしょうか?

ファイナンシャルフィールド / 2024年12月13日 5時30分

-

相続対策で子どもに贈与しようと考えています。贈与にはさまざまな特例があると友人から聞いたのですが、有利な特例制度があれば教えてください

ファイナンシャルフィールド / 2024年12月11日 9時50分

ランキング

-

1「覆面パトカーだ!」 道行く「“隠れ”パトカー」すぐわかる「見分ける方法」は? ひっそり走る「地味ぃな“国産セダン”」がポイント?

くるまのニュース / 2024年12月26日 11時10分

-

2トースターでお餅を焼くと中がかたいまま…上手に焼くコツをタイガーが伝授!「予熱」より「余熱」がおすすめ

まいどなニュース / 2024年12月25日 17時45分

-

3【MEGA地震予測・2025最新版】「能登半島地震以上の大きな地震が起きる可能性」を指摘 北海道・青森、九州・四国、首都圏も要警戒ゾーン

NEWSポストセブン / 2024年12月26日 11時15分

-

4「別にいいじゃない」ホテルのアメニティを大量に持ち帰る彼女にドン引き。ファミレスでも“常識外れの行動”に

日刊SPA! / 2024年12月26日 8時52分

-

5「DV夫から逃げた妻」がその後20年近く苦しんだ訳 命がけで逃げた母と息子の「現在」

東洋経済オンライン / 2024年12月26日 12時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください