投資信託の運用商品、「多すぎて選べない」となるのはなぜ?

ファイナンシャルフィールド / 2019年7月3日 10時0分

個人型確定拠出年金iDeCoやつみたてNISAなどの普及により、個人、とりわけ投資初心者の資産形成手段が豊富な時代となりました。そこで必ずでてくるのが「運用商品が選べない」という問題です。 運用商品が選べないというのは、資産形成に有効な制度を生かしきれないばかりではありません。ログインすればリアルタイムで老後資金の残高を把握できますので、老後対策の見える化がしやすくなるという、せっかくのメリットを無駄にしていてはもったいないです。 そこで、今回はDC(確定拠出年金)の魅力は理解していて、金融機関も決まってはいるものの、運用商品についてはよくわからないため、消去法的に「定期預金」を選択しているかたをイメージしながらお話ししたいと思います。

選べないのではなく、選ぶための判断基準を知らないだけ

IT革命の進展により、毎日情報がどんどん押し寄せてきます。しかもスマホを持っていると、いやでもそれらが目に入ってきてしまいます。取捨選択によって、いらない情報をうまく捨てるという方法も正解だとは思います。

ただ、筆者としては資産運用に関しては、「捨てる」より「まとめる」「分ける」ことで、自然と情報の取捨選択ができますし、より自分の頭で判断しやすくなると考えています。

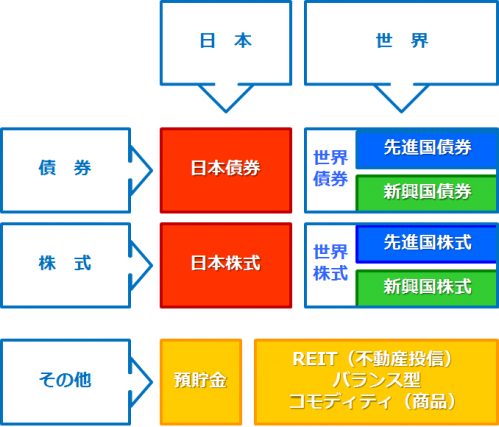

多くの商品群を投資地域や投資対象でカテゴリーごとに分けて、それらをひとまとめにしてみると、とてもわかりやすくなるはずです。

まずは、DCの毎月の掛け金を基本的には投資信託(投信)に投資することを前提に考えるとします。そうすると実は、その投資対象となる資産の種類は8種類しかありません。

商品選びの最初にすることは「商品を忘れる」こと

まずは投資対象の投信をわかりやすくするために、やるべきことの第1ステップです。ここではインデックス型の投信(インデックス・ファンド)についてのみ考えてみることにしましょう。

■インデックス・ファンドとは

日経平均株価や東証株価指数(TOPIX)等の指数をベンチマーク(基準となる指標)として、そのベンチマークに連動した運用成果を目指すファンド。ベンチマークに基づき運用を行うため、ファンドマネジャーによる銘柄の入れ替えの頻度が少なく、運用にかかわるコストがほかの投資信託に比べて低い、といった特徴があります。(金融庁WEBサイトより抜粋)

それぞれのインデックス・ファンドは、基本的に下図の8種類のなかに含まれます。

(図表1)

まずは運用商品のことは忘れてください。

この8種類のなかのどの地域・資産に投資したいのか(アセットクラスを決める)、それぞれにどれくらいの割合で投資するのか資産配分を決める(アセットアロケーション)、まずはこれだけを考えていただければ良いでしょう。

ご自身の職業・勤務形態、経済状況や家計状況などによってリスクのとり方も変わってきますので、そこはちゃんと専門家に相談してみてください。最近では、わかりやすい資料を用意してある金融機関も増えてきています。この比率さえ決まれば、あとは簡単な作業です。

投信を選ぶための判断基準を知る

次に第2ステップです。アセットクラスが決まれば、その中に含まれる投信の数をかなり絞ることができます。

投資方針や運用コスト、過去のパフォーマンスなどの商品情報は、基本的には一覧リストなどですぐに把握できます。運用報告書や目論見書を参考にしていただくと、さらに詳細に調べることも可能です。

このように投信を選ぶなら、2段階に分けて商品選びをすることで、心理的抵抗をかなり軽減することができます。何より、計画的に将来資金をためるうえで最も大切なのは「資産配分を決めること」です。

まずはこれに徹していただけると、資産運用はもっと楽になるでしょうし、その後の商品選びがもっと楽しくなるでしょう。

執筆者:野原亮(のはら りょう)

確定拠出年金相談ねっと認定FP

この記事に関連するニュース

-

5年前に「eMAXIS Slim米国株式(S&P500)」に投資していたら、今いくら?

Finasee / 2024年9月10日 13時0分

-

第28話:NISAという「制度」をどう考えるか

トウシル / 2024年9月3日 13時7分

-

「今から、お金を増やすには⁉」40~50代からでも遅くない。資産づくりで「いちばん最初にすべきこと」

OTONA SALONE / 2024年9月1日 15時30分

-

株式市場が暴落した時に確定拠出年金(DC)で「やってはいけないこと」

Finasee / 2024年8月30日 11時0分

-

ゆうちょ銀行・郵便局では「S&P500」が独走も、「日経225」が2位に。GPIFと同配分のバランスファンドも人気!

Finasee / 2024年8月28日 7時0分

ランキング

-

1あの「ポーター」が人気商品を大胆に変えた裏側 価格2倍にしても素材変えた吉田カバンの挑戦

東洋経済オンライン / 2024年9月20日 13時0分

-

2「令和のコメ騒動」不足解消でも楽観できない事情 人口減少社会で「農地改革」が進まない本当の理由

東洋経済オンライン / 2024年9月20日 8時0分

-

36時間睡眠を続けた人の脳は「ワインを2~3杯飲んだ状態」と同じ…「昼休みも仕事する人は危険」といえる理由

プレジデントオンライン / 2024年9月20日 10時15分

-

4バフェットの次を行く投資術 長年の積み重ねで業態転換成功の「富士フイルムHD」急速な時代の変化への対応は「お手本」 かつて「世界の巨人」コダックは破綻も

zakzak by夕刊フジ / 2024年9月20日 11時0分

-

5東京メトロは「郵政IPOの悲劇」二の舞を防げるか? 求められる戦略は

ITmedia ビジネスオンライン / 2024年9月20日 14時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください