銀行に預けても増えない・・一般投資家がすぐにできる低リスク投資とは?

ファイナンシャルフィールド / 2019年7月30日 23時0分

日本の金利が相変わらずなかなか上がりません。6月28日現在、日本の長期金利はマイナス0.165%。加えて、米連邦公開市場委員会(FOMC)の結果を受けて、アメリカ長期金利は約2%、ドル円相場は106円台を一時的に付けたあと107円台後半となっていました。 場合によっては利下げもあり得るとの観点から、株式市場は不確実性にはすぐに反応するものの、低金利によって、中途半端にリスクを取りやすくなったままです。落ち着きを取り戻すと、株式市場等、リスクオンの動きがでてきます。いったりきたりを繰り返しますので、個人型確定拠出年金iDeCoやつみたてNISAなど、少額からできる非課税を伴う積立投資家にとっては、ほぼ無風状態が続いています。 一方で、積立投資家において一般的なリスク資産である、株式を中心とした投資信託(投信)への積立投資とは別に、預貯金などの無リスク資産もなかなか増えない状態のままです。 今回は、リスクがほとんどない安全資産である、無リスク資産について限定してご紹介します。

一般投資家がすぐにできる、低リスク投資とは?

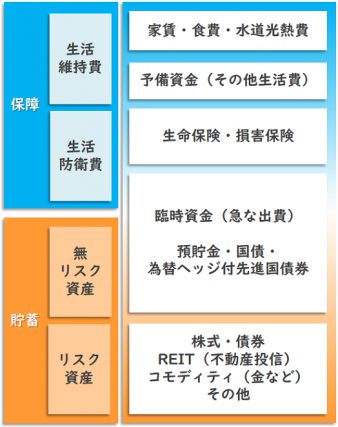

数年後、あるいは数十年後など、将来に備えた貯蓄部分の中で、比率は人それぞれであるものの、リスク資産だけでなく、無リスク資産も一定比率組み入れておくことは重要であると筆者は考えます。むしろ、リスクの少ない金額、無リスク資産の比率をまずは決めると良いでしょう。

いざという時に備える保険や、日常生活に必要な財布代わりの普通預金、あるいは急に必要になるかもしれない緊急資金、これらは普通預金で良いでしょう。さらに今すぐ使う予定はない予備資金、投信にもまわせる資金・資産も必要となってきます。貯蓄部分全体に占める無リスク資産の比率は、50%を上限に、リスク許容度に応じてその比率を減らしていくイメージで良いと思います。

大健闘している為替ヘッジ付先進国債券

無リスク資産には、日本国債、為替ヘッジ付先進国債券、普通預金・定期預金、などがあげられます。この中で2019年6月28日現在、為替ヘッジ付先進国債券の半年間のリターンは4.5%程度と、ほぼ右肩上がりの大健闘です。

為替リスクを軽減し、日本国債と同様、為替ヘッジ付先進国債券は先進国の安全資産です。iDeCoでは取り扱いのある運営管理機関(運管:金融機関)はあるものの、つみたてNISAでは直接購入できないのが一般的です。そのため、積立投資家には馴染みのない資産クラスだろうと思います。ただ筆者としては、資産配分を決める上で、日本国債ではない、為替リスクが軽減されている無リスク資産として非常に重要視しています。

無リスク資産による運用は、比較的簡単に利回りを上げることができる

リスク資産では利回りを上げることも、どれくらいの利回りを達成できるかもわかりません。事前に予想し、確実に目標達成できるかどうかがわからないのです。ところが、無リスク資産はそうではありません。

かつて筆者のお客様で、金利の面から予備資金を丸々、ネット証券の普通預金に移し替えた方もいらっしゃいました。こういった移し替えにより、例えば、金利0.001%を0.01%や0.1%にすることはできます。すぐに使わないお金ですが、流動性があり少しでも高めの金利で置きっ放しにしたいというニーズでした。

いまの時代、普通預金の金利は低空飛行を続けています。しかし、それでも移し替え等により、少しだけ金利をあげることができます。このようなちょっとしたことも資産運用の基本なのです。

また、たまにやっている定期預金金利の増額キャンペーンや、個人向け国債「変動10」募集の現金プレゼントキャンペーンを活用し、ちょっとだけ利回りを上げることも可能です。為替ヘッジ付先進国債券は、どれくらいの利回りになるか事前にはわかりませんが、リスク資産に比べて多少は把握しやすくなっています。

どちらにしても、簡単にできることはなるべく活用していくことです。大きく増えることは考えにくいですが、大きなリスクを負うことなく、無リスク資産全体としての利回りをあげていくことも大切です。株式中心の投信を始める前に、またはそれをちゃんと補完していく運用として、ちょっと立ち止まって考えてみるのも良いでしょう。

執筆者:野原亮

確定拠出年金相談ねっと認定FP

外部リンク

この記事に関連するニュース

-

「銀行にお金を預けても増えないし損だよ」と言われましたが、少しは増えるんですよね?どのくらい利子がつきますか?

ファイナンシャルフィールド / 2024年9月19日 9時0分

-

荒ぶる市場に新NISA投資家はどう向き合うべきか?【後編】

わが秘策の改善余地を考えるFinasee / 2024年9月10日 6時0分

-

荒ぶる市場に新NISA投資家はどう向き合うべきか?【前編】

新NISA口座をマイナス最大2%に抑えた秘策Finasee / 2024年9月9日 6時0分

-

新NISAも拍車をかけ「投資」が勧められるも…ボーナスの使い道、圧倒的1位は「貯金」。いつまでも変わらない日本人

THE GOLD ONLINE(ゴールドオンライン) / 2024年8月26日 10時45分

-

5年ぶりの米国利下げか?金利低下時に気をつけたい三つの注意点!

トウシル / 2024年8月26日 7時30分

ランキング

-

1「コンビニは高い」払拭目指すセブン-イレブン 松竹梅の“梅”重点強化

食品新聞 / 2024年9月20日 9時57分

-

2漁業関係者、「ぬか喜びにならなければ」=歓迎も中国側の手のひら返し警戒

時事通信 / 2024年9月20日 20時55分

-

3ほっかほっか亭「コラボ依頼して賛否」への違和感 日清食品「10分どん兵衛」の成功例に倣えるか

東洋経済オンライン / 2024年9月20日 15時20分

-

4キオクシアHD、1200億円の融資枠設定=三重・岩手の投資に活用

時事通信 / 2024年9月20日 22時41分

-

5ミニストップ、外国籍の利用客に“不適切な張り紙” 「問題を重く受け止め」謝罪

ORICON NEWS / 2024年9月20日 15時53分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください