はじめての住宅ローン「元利均等」or「元金均等」どちらを選ぶべき?

ファイナンシャルフィールド / 2019年12月6日 9時20分

多くの方々が人生の中で最大の借金を抱えて購入するのが「住宅」でしょう。そして、ほとんどの方々は、人生で一回だけ長期の住宅ローンを組まれる場合が多いと思います。 初めてのことだから知らないことがあるのは当然ですし、用語の意味が分からないこともあります。今回は住宅ローン契約の際の選択肢の一つである「元利均等返済」と「元金均等返済」について確認してみたいと思います。

元利均等返済とは?

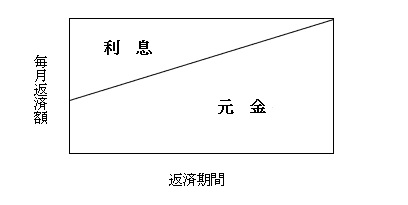

元利均等返済とは、返済期間中の月々の返済額が一定の返済方法のことです。つまり、月々の返済額=元金返済+利息が完済までずっと一定額となります。

そのため、図1のように返済開始当初の段階では、返済額に占める利息の割合が大きくなり、元金の返済に充てられる額が小さくなる傾向があります。そして、返済期間中の総返済額は図1の通り、長方形の面積(=毎月返済額×返済回数)となります。

一般的には元利均等返済を利用する方は、元金均等返済より多いといわれています。理由としては、毎月の返済額が一定額で分かりやすいことやほとんどの金融機関で取り扱っていることが考えられます。

メリットとデメリットをまとめると以下の通りです。

≪メリット≫

1 毎月の返済額が一定額のため、将来にわたる返済計画が立てやすい。

2 元金均等返済と比べると、返済当初の返済額を少なくすることができる。

3 ほぼ全ての金融機関で取り扱っている。

≪デメリット≫

1 返済期間や金利の条件が同じであれば、元金均等返済より総返済額が多くなる。

2 元金均等返済に比べ、返済当初の借入残高の減り方が遅い。

【図1】

元金均等返済とは?

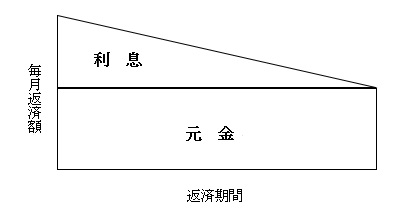

元金均等返済とは、毎月の元金部分の返済額は返済期間中一定で、毎月残り元金に対する利息を上乗せして返済する方法です。

そのため、利息は返済が進むにつれて少なくなるため、毎月の返済額(元金+利息)が徐々に少なくなります。

図2の通り、初回の返済額が最大となり、最終の返済が最小となります。つまり、返済期間中の総返済額は、元金の長方形と利息の直角三角形の面積の和になります。

≪メリット≫

1 毎月の返済額が返済が進むごとに少なくなり、将来の負担が軽くなる。

2 元利均等返済と比べると、返済当初の借入残高の減り方が早い。

3 返済期間や金利の条件が同じであれば、元利均等返済より総返済額が少なくなる。

≪デメリット≫

1 返済当初の返済額が最も高く、当初の返済負担が重い。

2 元利均等返済に比べ、金融機関の審査による借入可能額が少なくなる。

3 元金均等返済を取り扱っていない金融機関がある。

上記デメリットの2については、金融機関の審査は返済当初の返済額を基準としているため、最も高い返済額を基に返済負担率などを算定することとなり、借入申込者の年収などにより借入可能額に影響が出ることがあります。

【図2】

総返済額シミュレーション

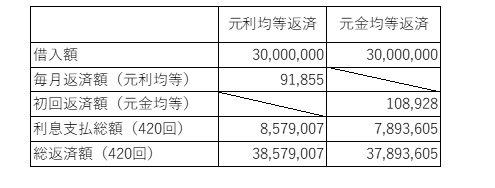

それでは2つの返済方法について、それぞれの総返済額の違いをシミュレーションしてみましょう。借入条件は、借入額3000万円、返済期間35年(420回)、固定金利1.5%と仮定します。

上記の通り、総返済額は元利均等返済の方が68万5402円多くなります。

≪まとめ≫

今回のシミュレーションはあくまでも数字上の損得の一例にすぎません。ただ、特徴として元金均等返済の方が総返済額を少なくできる=余計な利息を少なくできるということがいえます。

また、返済期間の長短や金利の高低によっても総返済額は大幅に変化するため、有利不利の判定も違ってくる場合があります。

もちろん、最も重要なのは住宅ローンを契約される方々のそれぞれのライフステージの変化に合わせた最適な選択をすることでしょう。その検討の際には2つの方法のメリット、デメリットを思い出していただければ幸いです。

【出典】

住宅金融支援機構 フラット35

執筆者:高橋庸夫

ファイナンシャル・プランナー

関連記事

住宅ローンの繰り上げ返済。利息軽減のポイントは「早い・高い・長い」を意識して

【2019年最新版】住宅ローンの変動金利vs固定金利、どっちが得?

住宅ローン減税が終わっても、払わなきゃいけない固定資産税をどうするか?

この記事に関連するニュース

-

夏のボーナスは住宅ローンの「繰り上げ返済」に充てたい!でも“手数料”がかかるならやめたほうがいい…?

ファイナンシャルフィールド / 2024年7月18日 8時40分

-

住宅ローンを返済中です。7月と12月のボーナス時しか繰り上げ返済できないのですが、少しでも利息の支払いを減らすため、もっと頑張るべきですか?

ファイナンシャルフィールド / 2024年7月15日 6時40分

-

「住宅ローンはどんどん繰り上げ返済したほうがお得」と言われたのですが、家計にそんな余裕はありません。繰り上げ返済しないとデメリットしかないのでしょうか?

ファイナンシャルフィールド / 2024年7月15日 0時40分

-

住宅ローンの借り換えで返済額400万円減の試算も…シミュレーション利用前に知っておきたい注意点

MONEYPLUS / 2024年6月26日 11時30分

-

52歳、住宅ローンが「1000万円」ほど残っているのですが、「借り換え」で安くなることはありますか? 転職で年収が「600万円」に下がったので悩んでいます…

ファイナンシャルフィールド / 2024年6月23日 5時0分

ランキング

-

1大谷翔平&真美子さんのレッドカーペット中継に… 人気アイドルが「思いっきり映ってる」と話題

Sirabee / 2024年7月18日 15時40分

-

2もうメンタルが崩壊しそう…最高月収60万円だった「65歳・元大手金融のサラリーマン」、定年後のハローワークで受けた屈辱

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月15日 7時15分

-

3バストの形まで変わる「ブラジャーのNG行為」5つ!あなたはいくつ当てはまる?

女子SPA! / 2024年7月20日 15時46分

-

4パスポート保有率17%の日本人に「海外旅行」は高嶺の花なのか? 空港関係者らに聞いてみた

オールアバウト / 2024年7月19日 21時0分

-

5「縁起の良い数字」のナンバープレートとは? “13種類”の人気番号ってなに? 「358」の気になる意味は?

くるまのニュース / 2024年7月19日 21時10分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください