住宅ローン金利はどのように推移しているの?低金利は続くのか?

ファイナンシャルフィールド / 2020年3月1日 9時15分

現在、住宅ローン金利は超低金利といわれるぐらいの水準で推移しています。 では、昔の住宅ローン金利はどうだったのでしょうか、住宅ローン金利のタイプを説明した上で、過去からの推移を振り返りながら今後の金利についても考えてみたいと思います。

住宅ローンの金利タイプは3つ

住宅ローン金利には、変動金利型、固定金利期間選択型、全期間固定金利型の3つのタイプがあります。まずはそれぞれの特徴や注意点、金利決定の要素、どんな人に向いているのかを見ていきます。

●変動金利型

特徴

変動金利型は借入期間中、半年ごとに金利が見直されます。金利が半年ごとに変わっても返済額が急激に上がらないよう、返済額は5年ごとの見直しになります。そして返済額の見直し幅は、それまでの返済額の1.25倍までとしている場合が多いです。

注意点

借入時に将来の返済額が確定していないので返済計画が立てにくいといえます。また、金利上昇局面でも注意が必要です。「返済額は5年ごとに1.25倍までの見直し」のルールにより、金利が上昇していく場合には利息の割合が増え、その結果、借入元金がなかなか減らない事態になることもあります。さらに、利息額が毎回の返済額を超えてしまうと「未払利息」が発生する場合があります。未払利息は何らかの方法で精算のために支払わなければなりません。

金利決定の要素

金利は一般的に短期プライムレート(優良企業向け金利)に代表される短期金利との関連性が強いです。また、短期プライムレートは日本銀行がコントロールしている「政策金利(日銀が金融政策に用いる金利のこと)」に影響を受けます。

どんな人に向いている?

・資金的に余裕があり、将来の金利上昇リスクにも対して繰上げ返済余力がある

・短期での返済を計画している

・支出に占める返済額の割合が小さい

・住宅ローン以外に教育費など支出が大きく増加するような予定がない

・金利動向に関心がある

●固定金利期間選択型

特徴

固定金利期間選択型は当初から一定期間の金利が固定されているものです。金利が固定される期間には3年、5年、10年、20年などがあります。固定金利期間中、金利と返済額は変わりません。固定金利期間終了後は、その時点の金利で改めて変動金利型や固定金利期間選択型を選びます。固定金利期間が短いものほど金利が低めになります。

注意点

固定金利期間終了後、見直し後の金利がそれまでの金利より上昇すると返済額も増加する可能性があります。変動金利型と違い、返済額の見直し幅に上限はありません。そのため見直し後の金利によっては大幅な負担増になる場合もあります。

金利決定の要素

固定金利期間が10年未満のものはそれぞれの期間に応じた金融市場の金利の影響を受け、10年以上のものは長期金利に連動する傾向があります。長期金利が動く代表的な指標は新発10年物国債(新規発行される償還年限が10年の国債)の利回りです。

どんな人に向いている?

・現在教育費や他の予定された支出負担があり、当面の金利上昇リスクや返済額を抑えたい

・一定期間後、収入アップの予定がある

・固定金利期間終了後までにある程度の繰上げ返済余力が見込まれる

●全期間固定金利型

特徴

全期間固定金利型は借入当初から完済までの金利が決定しています。完済まで金利が一律なものと、最初の10年と11年目以降などで金利が異なる段階金利のものがあります。段階金利は途中で金利が変更となりますが、変更後の金利も借入当初から決定しています。

なお、民間金融機関と住宅金融支援機構が提携して提供するフラット35は、最長35年間の全期間固定金利型に属します。

注意点

現在は低金利が続いているため、長期にわたり低金利が享受できるメリットは大きいですが、逆に金利が高い時期での利用は金利が低下したときのメリットを受けられません。

金利決定の要素

長期金利に連動する傾向があります。フラット35については住宅金融支援機構が提示する金利に各金融機関が上乗せして決定しています。

どんな人に向いている?

・完済まで返済額を確定させたい

・借入額が大きく、返済期間も長い

・借入期間中、家計状況に変化を与えそうな不確定要素が多いことが考えられる

・金利上昇の不安を抱えたくない

住宅ローン金利の推移と最近の適用金利

現在は低金利で推移している住宅ローンですが、過去からの推移はどうなっているでしょう。住宅金融支援機構の「民間金融機関の住宅ローン金利推移」(店頭金利)によると、バブル期やそれ以前の十数年の変動金利は5%から8%程度で推移していました。

平成7年以降辺りからは固定金利期間選択型の当初固定期間が10年のものも含め、総じて4%以下の金利で推移し、現在は2.5%から3%前後の金利となっています。それでも単純に過去からの金利を平均すると4%程度ですので、平均から見れば今の金利から2%程度上昇する可能性もあるでしょう。

なお、住宅ローンの融資が実行される際に適用される金利は「適用金利」と呼ばれ、店頭金利から優遇金利を引いた金利となります。式にすると以下の通りです。

店頭金利 - 優遇金利 = 適用金利

店頭金利はここ20年近く低金利で推移していますが、優遇金利は金融機関同士の競争により1%台から2%台へ幅を広げてきたようです。その結果、固定金利でも適用金利が1%を切るようになり、変動金利と固定金利の差が縮まりつつあります。

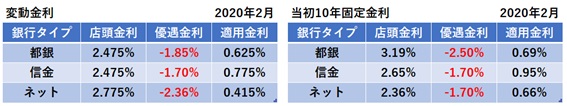

以下は最近の適用金利の一例です。

優遇金利については人によって条件が異なるため、借入審査を受けてみるまで分かりません。いずれにせよ、実際の金利を比較するには適用金利で比べる必要があります。

店頭金利が下がりきっている中、各金融機関は優遇金利により適用金利の引き下げを実現してきたようですが、それも限界にきていると筆者は考えます。変動金利と固定金利の適用金利の差の縮小がその主な理由です。

低金利で住宅ローンを借りる際のメリット・注意点

低金利で住宅ローンを借りるメリットは、金利が低い分、同じ借入額でも総返済額を抑えられる点です。総返済額を抑えられれば他の支出や貯蓄にお金を回せます。逆の見方をすれば、金利が低い分、借入額を増やせる可能性もあるということです。借入額を増やせれば、希望の物件に手が届くこともあるかもしれません。

ただし、金利が低いから今のうちにという理由だけで住宅ローンを組むのには注意が必要です。住宅ローンは大きな金額を長期に返済していくものです。

長い間には転職や病気、介護など家計に影響する大きな変化が起きる可能性はいくらでもあります。また、全期間固定金利型の住宅ローン以外では金利上昇リスクにより返済負担が増える可能性もあります。将来のライフイベント(家庭に影響のある大きな出来事)も含めしっかりとした資金計画を検討する必要があります。

住宅ローン金利の適用時期について気を付けたいこと

住宅ローン金利が適用されるのは融資実行時の金利の場合が多いです。ただし、信用金庫など一部の金融機関ではローン申込時の金利が適用される場合もあります。

融資実行時の金利が適用される場合に気を付けたい点として、住宅ローン申し込みから融資実行までの期間が長ければ長いほど、適用金利が変わってしまう可能性が高くなることです。

特に注意したいのは新築の分譲マンションです。分譲マンションは多くの場合は着工直後に販売を開始するので、完成して引き渡しを受け、融資が実行されるまでの期間が長くなる傾向があります。特に大規模マンションの場合だと受け渡しまで数年先になることもあります。数年の間に1%でも金利が上昇すれば思わぬ負担増になります。もし、そういったリスクを避けたいのであれば完成済み物件や中古物件の購入も選択肢として検討しましょう。

まとめ

では、この先、住宅ローン金利はどのように推移していくのでしょうか。金利は基本的には景気動向によって決まるものです。つまり、景気が良ければ金利は上昇し、悪ければ下がるということです。過去、日本でのバブル期の金利は8%台でした。

しかし、最近では米中貿易摩擦や新型肺炎など、景気に影響を及ぼす問題がグローバル化により世界に広まりやすい状況です。また、国内を見れば少子高齢化といった根深い問題もあります。それらを見れば金利が上がることはまだ当面先で、しばらくは今の低金利状態が続きそうです。

ただし、日本では日銀の金融緩和政策の一環である国債の買入などで金利が抑えられている面もあり、こういった政策の反動などによる急な金利上昇への備えは必要かもしれません。むしろ、低金利の今だからこそ、長期にそのメリットを享受するために固定金利型の住宅ローンを利用することが望ましいと筆者は考えます。

執筆者:小山英斗

CFP(日本FP協会認定会員)

関連記事

住宅ローンを断られる3大理由は、年収と年齢と何?

中古マンションで住宅ローン控除を受けるための条件って?どれくらい控除が受けられる?

確定申告で住宅ローン控除を受けるためには?手順と注意点

この記事に関連するニュース

-

住宅ローンを借りるなら「変動金利」+「資産運用」が最強…35年で金利負担をゼロにできる超簡単な方法

プレジデントオンライン / 2024年7月20日 9時15分

-

「金利が上る前にマイホーム取得を…」と考えている方が知っておきたいこと

MONEYPLUS / 2024年7月17日 11時30分

-

住宅ローンを検討中です。このご時世、固定金利と変動金利どちらがいいのでしょうか?【住宅に関するQ&A】

オールアバウト / 2024年7月12日 19時30分

-

利上げによる住宅ローンを通じた日本経済への影響…住宅ローンの支払額増加に関する影響分析

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月9日 7時0分

-

住宅ローンの借り換えで返済額400万円減の試算も…シミュレーション利用前に知っておきたい注意点

MONEYPLUS / 2024年6月26日 11時30分

ランキング

-

1「健診でお馴染み」でも、絶対に"放置NG"の数値 自覚症状がなくても「命に直結する」と心得て

東洋経済オンライン / 2024年7月21日 17時0分

-

2新型コロナワクチンの定期接種、10月から開始…全額自己負担の任意接種費は1万5000円程度

読売新聞 / 2024年7月21日 19時21分

-

3平日は毎日「レッドブル」を飲んでいます。「1日の飲料代」として高すぎますか? また、体への悪影響はないでしょうか?

ファイナンシャルフィールド / 2024年7月20日 3時20分

-

4扇風機の羽根に貼ってあるシール、はがしてはいけないって本当?【家電のプロが解説】

オールアバウト / 2024年7月21日 20時15分

-

5みなとみらいに爆誕「巨大フードコート」のスゴさ 「ワールドポーターズ」で世界の味を楽しめる

東洋経済オンライン / 2024年7月21日 12時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください