確定拠出年金制度。預貯金・保険・投資信託それぞれで運用した場合、40年後、老後のお金はどれぐい貯まっていくの?

ファイナンシャルフィールド / 2020年8月14日 11時10分

確定拠出年金制度を活用し、老後のお金の準備をしている方は多いかもしれません。 確定拠出年金制度では、預貯金や保険、投資信託と大きく3つの金融商品から銘柄を選び貯蓄・運用していきます。 このとき、老後の生活にあまり余裕があるとは思えないなら預貯金・保険などの安全資産を選び、逆にある程度余裕があると思うなら投資信託などのリスク資産を選ぶことになると思います。 また、これらを組み合わせてポートフォリオを作り、これを基にバランスを持たせていくという方法もあります。

預貯金・保険・投資信託の積立イメージ

お勤めの会社で確定給付年金制度に加入していて、これに加え企業型確定拠出年金制度にも入っているという場合、掛金の拠出限度額は年額33万円、月額2.75万円となっています。

この掛金は、会社によっては事業者が払ってくれるケースもあれば、事業者と加入者で折半して払うなどの場合もありますが、いずれにせよ、毎月2.75万円を用い、積み立てのようにコツコツ老後のためのお金を貯めていくことになります。

気になるのは、どの金融商品で積み立てていくかです。

単純に、利息や運用益などを考慮せず、元金だけで考えた場合、年間33万円の積み立ては、10年後に、330万円、20年後に、660万円、30年後に、990万円、そして40年後に、1320万円と増えていきます。

それでは、具体的に積み立ての結果を見ていきましょう。

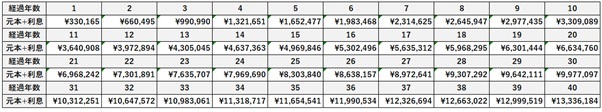

○想定する金融商品:定期預金(5年物)

〔設定条件〕当初元本:33万円、毎年積立額:33万円、金利:0.05%/年、複利計算

※筆者作成

このシミュレーションでは、確定拠出年金制度の運用商品ラインアップのうち5年物定期預金を想定しています。

金利が0.05%/年と一般的な水準と比べ少し高めではありますが、安全資産である定期預金を利用する場合、ただでさえ金利が低いため最高水準のものを選ぶ必要があります。

毎月2.75万円、毎年33万円をコツコツ10年貯めていくと、10年後には330万9089円、20年後には663万4760円、30年後には997万7097円、そして40年後には1333万6184円になります。

このようにお金をコツコツ積み立てていくため、純粋に元本が少しずつ積み上がっていき、また福利効果により利息が雪だるま式に少しずつ増えているのが分かります。

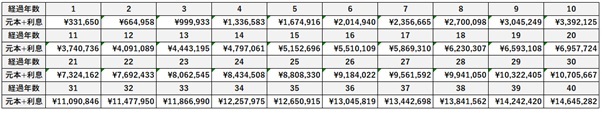

○想定する金融商品:個人年金保険

〔設定条件〕当初元本:33万円、毎年積立額:33万円、金利:0.5%/年、複利計算

※筆者作成

このシミュレーションでは想定する金融商品を個人年金保険としています。

保険会社各社、利率が異なるため何ともいえませんが、ゼロ金利が長く続く今のような状況では、年利換算をすると個人年金保険の1年当たりの利率は0.3%/年前後から0.8%/年ぐらいに収まっているような気がします。

このため便宜上、金利を0.5%/年と仮定しシミュレーションをしています。

定期預金との違いは金利が高いことです。

10年後、20年後、30年後と年数を重ねた結果、40年後には元本と利息の合計額に約130万円の違いが出ていることが分かります。

ただし、個人年金保険は保険商品であるため、年齢によっても実質的な年換算利回りが影響を受けることから、保障内容なども含めあらかじめ確認した上で加入することが必要です。

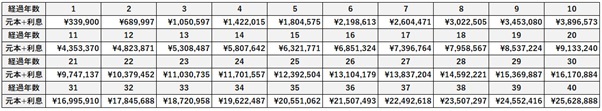

○想定する金融商品:投資信託

〔設定条件〕当初元本:33万円、毎年積立額:33万円、平均利回り:3.0%/年、複利計算、分配金:考慮せず

※筆者作成

このシミュレーションでは、確定拠出年金制度で用意されている金融商品のうち投資信託を想定しています。

投資信託であるため金利や利率という概念ではなく期待利回りを基に複利計算を行っていますが、期待利回りは常に一定ではないことから、運用期間中、仮に平均で3.0%/年の期待利回りを得られたらという設定でシミュレーションを組んでいます。

また、投資信託によっては定期的に分配金が再投資されるものがありますが、シミュレーションの便宜上、これについては考慮していません。

平均的な期待利回りを年3.0%と仮定し、10年、20年、30年、40年と運用を続けていくと、最終的に40年後、2562万8888円となっています。

5年物の定期預金では、40年後、1333万6184円、個人年金保険では、40年後、1464万5282円であることから、元本と利息の合計額に大きな開きが生まれていることが分かります。

ただし、投資信託で運用する場合、相場の変動があるため当然ながら注意が必要です。

よく「積立投資」という言葉で語られていますが、投資信託を定期的に購入する場合、相場の変動があるため、安全性や安定性を想起させる積み立てという言葉は、もともと投資信託などの資産運用には存在しません。

単に一定額を定期的に買い付けているため積み立てという表現をしているだけにすぎず、このため投資信託は安全・安定的であると誤解を生じさせているように思います。

また、相場の変動により元本と運用益の合計額である評価額は積み立てのように運用しても日々変動しています。

上昇相場にあるときは上記のようなシミュレーションになりやすいですが、下落相場においては運用損失が生じる可能性があるため評価額は減ります。

このようなことから、投資信託で運用する際は、定期的なチェックと見直し、銘柄の入れ替え(スウィッチング)を行う必要があります。

まとめ

資産運用は、知識や技術があれば、原則、短期投資が一番リスク管理しやすい方法です。

確定拠出年金制度においては、現行の制度では、特別な事情を除いて60歳まで続ける必要があるため、投資信託を選ぶ場合、どうしても「長期分散投資」が求められます。

また、長期的なリスクコントロールをする必要があるため、定期預金や個人年金保険などとの組み合わせも考えながらポートフォリオを組む方法もあります。

いずれにせよ、確定拠出年金制度を活用した長期的な貯蓄・運用で重要なのは、定期的なチェックと見直しです。

特に、投資信託で運用する場合は、一度決めたらずっとそのままにするといった放ったらかし投資は運用上好ましいやり方とはいえないため、資産運用についてよく学びながら経験を積んでいくよう心掛けていきましょう。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)

関連記事

確定拠出年金(iDeCo)のデメリットって? 始める前に知っておきたい注意点とは

確定拠出年金の受け取り、一時金と年金で税金はどう違う?

個人型確定拠出年金ってどんな制度?(1)

外部リンク

この記事に関連するニュース

-

非正規雇用・退職金なし…老後資金はどう準備する?

MONEYPLUS / 2024年7月24日 11時30分

-

年金「14万円」、老後破産へのカウントダウン…「自助努力」の裏にある現実

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月10日 17時0分

-

同僚は財形貯蓄で10年間「毎月2万円」を積み立てているそうです。利息を含めるとどのくらいたまっているのでしょうか?

ファイナンシャルフィールド / 2024年7月4日 3時40分

-

〈初心者向け〉資産運用を開始する前に知っておきたい「金融商品」の最低限の基礎知識【公認会計士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月2日 11時15分

-

総資産額1,000億円!オリジナルファンドで利益増!【クリエイト型富裕層】の投資術

トウシル / 2024年6月25日 11時0分

ランキング

-

1「トヨタが日本を見捨てたら、日本人はもっと貧しくなる」説は本当か

ITmedia ビジネスオンライン / 2024年7月24日 6時20分

-

2「平気でウナギを食べる人」が知らない資源の実態 ウナギをいつまでも食べ続けるためには

東洋経済オンライン / 2024年7月24日 11時30分

-

3ドンキの「着るクーラー」昨対比3倍以上の売れ行き、人気のワケは?

ITmedia ビジネスオンライン / 2024年7月24日 11時36分

-

4普通免許OKのトラック=運転手不足に対応―いすゞ

時事通信 / 2024年7月24日 15時56分

-

5危険な暑さ…千葉で39度も 「長袖」で対策? 直射日光防ぎ、「冷感」「放熱」猛暑対策に特化【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年7月23日 23時6分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください