住宅ローンの保証料とは? 計算方法などをFPが解説

ファイナンシャルフィールド / 2021年3月4日 11時10分

住宅ローンを利用する際に発生する保証料。かなりの金額になりますので、支払方法を選べる金融機関が多くなっています。 そもそも、この保証料とはどのようなもので、どのように計算されているのか知っておくことも住宅ローンを利用するうえで大切なことです。今回は保証料の内容やその計算方法について解説します。

住宅ローンの保証料とは?

住宅ローンの保証料とは、金融機関が提携している保証会社に対して支払うものです。

保証会社は、金融機関の住宅ローンの利用者が返済不能に陥った際に、利用者に代わり金融機関に対して残りの返済額全額を一括で支払うという役目を持っています。

以前であれば、住宅ローンを利用する際には連帯保証人を立てることが求められていましたが、最近ではそのような連帯保証人を立てる代わりに保証会社を利用する金融機関が多くなっています。

金融機関が利用する保証会社は、その金融機関のグループ企業であることが多く、保証料は金融機関が融資を確実に回収することを目的として設定しています。

したがって、保証料というのは住宅ローンの利用者ではなく、金融機関側にとってのいわゆる保険的な意味を持っていると考えると分かりやすいのではないでしょうか。

保証料と事務手数料の違い

住宅ローンの契約における費用には、保証料とは別に事務手数料というものも存在します。この事務手数料とは、住宅ローンの契約を締結する金融機関に対して、その手続きを行う報酬として支払うものです。

事務手数料には、借入金額に関係なく手数料が一律に決まっている定額型と、「借入金額の2.2%」などのように借入金額に応じて決まる定率型の2つのタイプがあります。事務手数料が決まっている定額型の場合、保証料が別途必要となります。

借入金額に応じて事務手数料が決まる金融機関であれば、保証会社を利用しておらず、保証料も不要であるケースが多くなっているようです。

保証会社は選択できる?

保証会社には種類があり、金融機関によっては複数の保証会社から選ぶことも可能です。一般的に大手の金融機関であれば、自分たちのグループ企業の1つである保証会社を利用することが多いですが、地方銀行などであれば、外部の独立した保証会社を利用しているところもあります。

しかし、実際にはほとんどのケースにおいて金融機関が指定している保証会社を利用することとなり、こちらが自由に選択することは難しいといえるでしょう。

住宅ローンの保証料の計算方法

住宅ローンの保証料の計算方法は、金融機関によって異なります。支払方法や返済方法などによっても変わってきます。ちなみに、保証料を決める大きな要素は「住宅ローンの借入金額」「住宅ローンの返済期間」そして「返済方法」の3つといわれています。

一般的には、保証料は借入金額に対して各金融機関が定めた保証料率を乗じて計算します。また、同じ借入金額であったとしても、返済期間に応じて保証料が高くなる仕組みとなっています。

さらに、住宅ローンの返済方法には、「元利均等返済方式」と「元金均等返済方式」の2つがありますが、そのどちらを選ぶかによっても保証料が変わってきます。

住宅ローン保証料の計算方法は、借入時に一括で前払いをするか毎月の返済額に上乗せして支払うかでも異なります。借入時に一括支払う場合の計算方法は、借入額に保証料率を乗じて計算します。例えば、借入額が3000万円で保証料率が2%の場合、保証料は60万円です。

毎月の返済額に上乗せして支払う場合は、借入金利に保証料率が上乗せされたものを支払い続けることになります。その場合の上乗せ金利については、おおよその金融機関において年利0.2%と設定されています。

保証料はどのように支払う?

保証料の支払方法には、「内枠方式」と「外枠方式」の2つがあります。

内枠方式とは、借入金利に上乗せして支払う方法で、通常であれば年利0.2%が上乗せされるケースが多いようです。外枠方式とは、住宅ローンの借入時に一括で前払いをする方法です。

内枠方式のメリットは、保証料を金利に上乗せして毎月支払うことから、一時的な支払い負担が減ることです。

その減った部分を他の費用に充てることができることは大きなメリットといえるでしょう。ただし、同じ借入金額および借入期間の外枠方式と比べると保証料総額が高額になることがデメリットです。

外枠方式は、保証料を契約時に一括支払うことから、毎月の返済額の削減につなげることができるというメリットがあります。その反面、一時的な費用負担が発生することになりますので、資金計画には余裕を持っておくことが必要です。

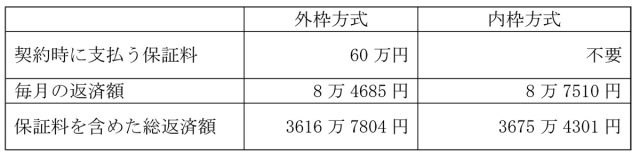

では、実際に内枠方式と外枠方式でどのくらいの差が出るのか、シミュレーションしてみましょう。

借入額:3000万円

借入期間:35年

金利:1%(全期間固定)

ボーナス返済:なし

返済方法:元利均等返済

保証料の計算方法:(外枠方式)借入金額×2%、(内枠方式)借入金利に0.2%上乗せ

※計算において保証料以外の費用は含めないものとする

(参考:住宅金融支援機構「返済プラン比較シミュレーション」(※1))

上記の結果からみると、保証料を含めた返済総額は、外枠方式の方が内枠方式に比べ、約60万円少なくなることが分かります。ただし、実際には他の費用も加味して判断する必要があることから、必ずしも最終的にこの差になるとは限りませんので注意してください。

保証料が不要な住宅ローン

最近では、ネット銀行を中心に保証料を不要としている住宅ローンが多く販売されています。ただし、ここで気を付けたいのは、保証料が不要な分、事務手数料もしくは融資手数料が多くかかるということです。

保証料が不要な金融機関では、事務手数料を「借入金額の2.2%(税込)」としているところが多く、借入金額によってはかなりの額になる可能性があります。

したがって、保証料の支払方法や金融機関の選択においては、他の費用も合わせた支払総額がいくらになるのかを必ずシミュレーションして判断することが大切です。

例えば、りそな銀行や三井住友信託銀行には、「融資手数料型」と「保証料型」の2種類が用意されており、1つの金融機関内での選択の幅が広がることからも、一度検討してみても良いかもしれません。

(参考)

りそな銀行「りそな住宅ローンの新規お借入れ」(※2)

三井住友信託銀行「ローン手数料一覧」(※3)

まとめ

住宅ローンの利用の際、どの金融機関に申し込むかは非常に悩ましいところです。特に諸費用については、金融機関によって基準が異なることから、サイト上での細かい比較が難しいといえます。

したがって、必要であれば窓口やコールセンターに問い合わせるなどして、正確な数字を確認するようにしましょう。保証料が発生する場合は、支払方法をどうするかを考えることが大きなポイントになるといえるでしょう。

無理のない返済計画を立て、最終的に自分たちに合った住宅ローン商品を選ぶようにしてください。

(※1)住宅金融支援機構「返済プラン比較シミュレーション」

(※2)りそな銀行「りそな住宅ローンの新規お借入れ」

(※3)三井住友信託銀行「ローン手数料一覧」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

関連記事

住宅ローン控除期間終了後も繰り上げ返済しないほうがいいワケ

住宅ローン控除の還付金が少ないと感じたら確認したいポイント

60歳からだと住宅ローンは組めない?老後生活の不安

外部リンク

この記事に関連するニュース

-

年収だけで「家の購入額」を決めるのは危険…必ず知っておくべき〈住宅ローン〉で”無理なく完済できる”月々の支払額、“やってはいけない”返済方法

THE GOLD ONLINE(ゴールドオンライン) / 2024年9月13日 11時45分

-

62歳で住宅ローンが「1000万円」残っています。利上げの可能性があるなら「退職金」の残りで繰上げ返済したいのですが、なにか“リスク”はあるでしょうか…?

ファイナンシャルフィールド / 2024年9月13日 10時0分

-

退職金で住宅ローンの残高「1000万円」を完済しようと考えています。「手数料がかなりかかる」と言われたのですが、やめるべきでしょうか?

ファイナンシャルフィールド / 2024年8月31日 2時20分

-

新登場「ペアローン団信」はお得なのか?徹底試算 「片方の死亡でローンが両方免除」だが注意点も

東洋経済オンライン / 2024年8月23日 8時0分

-

中古物件のリフォームでも住宅ローンが使える? メリットが大きい「リフォーム一体型住宅ローン」の注意点とは

MONEYPLUS / 2024年8月22日 7時30分

ランキング

-

1「SHOGUN」エミー賞受賞を喜ぶ人と抵抗ある人 日本人がアメリカで最多受賞した本当の理由

東洋経済オンライン / 2024年9月20日 13時0分

-

2朝食前に歯を磨かない人は「糞便の10倍の細菌」を飲み込んでいる…免疫細胞をヨボヨボにする歯周病菌の怖さ

プレジデントオンライン / 2024年9月20日 14時15分

-

3特殊清掃人が語る“自殺した部屋”に共通している特徴。オカルト的な出来事に遭遇することも

日刊SPA! / 2024年9月20日 8時52分

-

44000種を知るお米のプロが伝授「注目の品種12選」 オススメなのは山形県「つや姫」だけじゃない!

東洋経済オンライン / 2024年9月20日 10時0分

-

5悪気はないのに、なぜか相手が不機嫌...関係を維持する「気軽な謝罪術」

PHPオンライン衆知 / 2024年9月20日 11時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください