老後破産回避! 生活費、介護費用 etc.「老後かかるお金」を“ざっくり”把握する方法

Finasee / 2023年2月20日 11時0分

Finasee(フィナシー)

50歳は多くの人が定年やその先の老後生活について思いを巡らせる「節目の年齢」。同時に「老後のお金は大丈夫だろうか……?」と老後資金についての不安が芽生えるケースがほとんどのようです。

そうはいっても、何から始めればいいか分からない、「お金を増やすには投資」と聞いても経験ゼロなので不安……そんな声に「50歳、投資経験ゼロ、資金ゼロの方も心配はいりません」と寄り添うのは、お金のパーソナルコーチとして絶大な信頼を得る濵島成士郎氏。

著書『老後の不安がなくなる50歳からのお金の増やし方』では、用意すべき老後資金の把握のしかたから、投資の実践までわかりやすく優しく指南しています。今回は特別に、同書の第1章『結局、「これからの人生、必要なお金」はいくらか?』の一部を公開します(全3回)。

●第1回:「老後資金は2000万円必要」のイメージは間違いと言える“これだけの理由”

※本稿は濵島成士郎著『老後の不安がなくなる50歳からのお金の増やし方』(三笠書房)の一部を再編集したものです。

老後の生活費は「現在の7割」が目安「将来、自分はどういう暮らしがしたいのか」を明確にしたら、次は、「現時点でわかっている老後(リタイア後)のお金(収支)」を把握しましょう。

「リタイアした時点で、資産はどのくらいあるか?」

「リタイア後に、生活費はいくらくらいかかるのか?」

おおまかにでも、これらの金額を把握しておくことが重要なのです。

「老後のお金は足りるのか、もし足りないのであれば、いくらくらい足りないのか」がわからなければ、具体的な資産形成のプランを立てることはできません。

とは言え、ライフステージが変われば将来の収支も変わりますので、ざっくりで結構です。

ノートやスマホのメモ帳アプリなど、なんでも構いませんので、現時点でわかっている老後のお金について書き込んで、客観的な目で把握してみましょう。

まずは、現時点での預貯金や株式等の金融資産をお持ちの人はその金額、そして将来、受け取れる貯蓄型保険の満期保険金や個人年金保険を確認しましょう。

預貯金については、リタイア時に増えているかもしれませんし、思わぬ出費があって減っているかもしれません。株式等についても増減がありますので、正確には予測できません。ですから、現時点での金額をメモしておけば十分です。

また、お勤めの会社に退職金制度や企業年金制度はあるのか、あるとしたら退職金や企業年金はいくらぐらい期待できるのかも確認しましょう。就業規則や給与規定を確認するか、会社の人事総務担当に聞けばおおよそは把握できると思います。

次に、現在の毎月の生活費もおおまかに把握しておきましょう。

生活費とは、家賃や食費、水道光熱費、通信費、交際費、保険料等です。

なぜ、現在の生活費を把握するのかというと、将来の支出を把握するためです。

リタイア後の生活費は、お金のある人もそうでない人も、「現役時代の70%程度」というデータが出ています。現在の生活費を把握しておけば、将来の支出を予想できるというわけです。

生活費は、項目ごとに細かい金額を把握する必要はありません。毎月、ほぼ確実にかかる合計金額がわかれば十分です。

毎月の手取り収入で、生活費がまかなえているでしょうか?

あるいは、手取り収入だけでは生活費がまかなえず、足りない分をボーナス等で補填している状況ではないでしょうか?

そうした点を確認するためにも、生活費をおおまかにでも把握することは大切です。

ただ、生命保険や医療保険などの保険料は別です。おおまかではなく、しっかり把握しましょう。ムダに保険に入りすぎていないか、チェックすることが重要なのです。

「いま支払っている保険料が、本当に適正かどうか」

それを見直すことで、資産形成に回すお金が確保できる可能性が高いからです。

持ち家の人は、リタイア時に住宅ローンが残っているかどうか、残っているとしたらいくらなのかを把握しておきましょう。

以上の点をノートやスマホのメモ帳アプリなどに書いて、ざっくりとでも把握しておくことが大切です。

介護が必要になった時、いくらあれば安心?「人生の三大費用」という言葉をお聞きになったことがあるでしょうか?

住宅費用、教育費用、そして老後のお金の3つです。長い人生の中で、この3つが最も「お金がかかる」と言われています。

年々、寿命が延びていることを考えると、これらに「介護費用」も加えて、いずれ「人生の四大費用」と呼ばれるようになるかもしれません。

このなかで、老後のお金が最も重大視されるのは、「収入がなくなってから必要なお金」だからです。

もちろん、住宅費用や教育費用も多額のお金がかかりますが、「現役で働いていれば、定期的な収入があるため、なんとかなる」のです。

老後のお金のなかで、生活費についてはおおまかに把握しました。ここでは、生活費以外で将来、大きな負担になるかもしれない「介護費用」について確認しましょう。

介護費用は、大きく「高齢者向け施設にかかる費用」と「介護にかかる費用」の2つに分けて考えてみましょう。

いま50歳の人が、将来、高齢者向け施設に入居するかどうかを具体的にイメージすることは難しいでしょう。実際、その時になってみなければ、施設に入居するのかどうかなど、わかるはずはありません。介護にかかる費用についても同様です。

ただ、老後のお金については、ある程度、余裕をもって多めに見積もっておくほうが安心です。将来、あなたが高齢者向け施設に入居し、介護をしてもらう前提で考えてみてください。

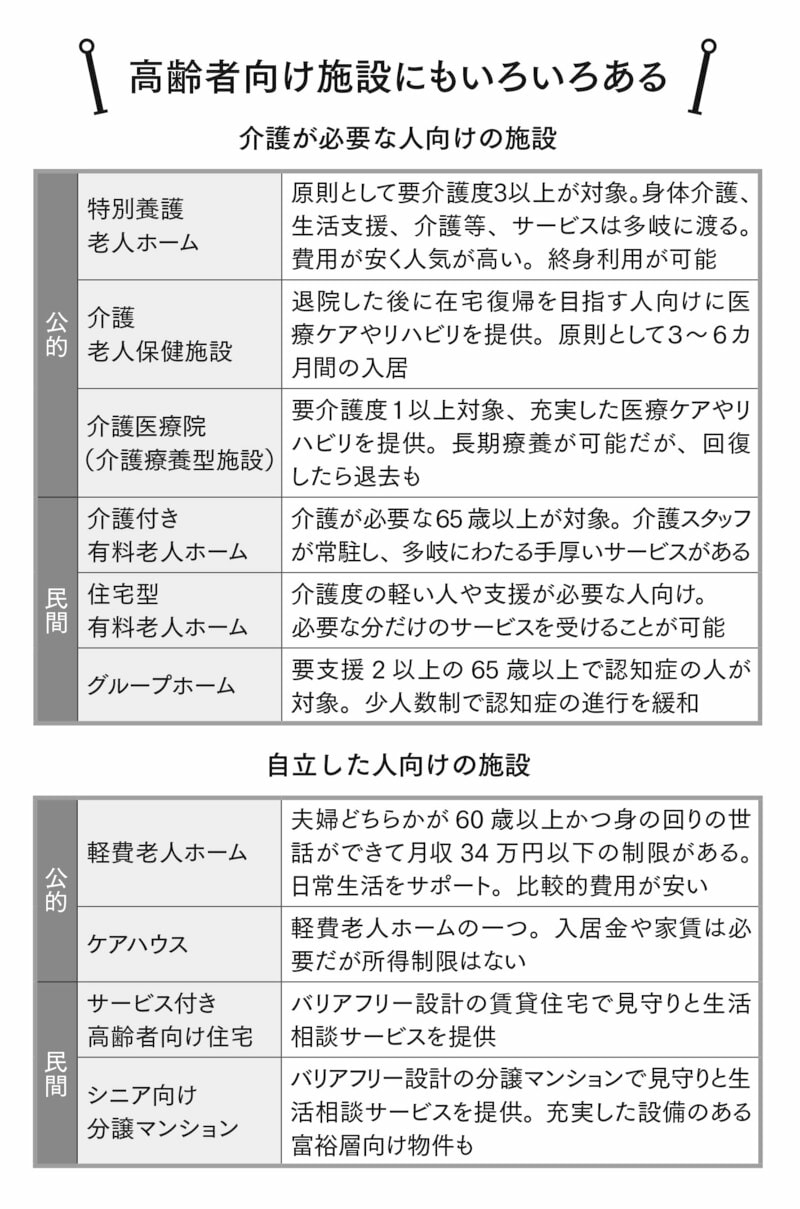

まずは高齢者向け施設についてご説明します。

一口に高齢者向け施設といっても、「介護が必要なのかどうか」「公的施設か民間施設のどちらか」といった条件によって、サービス内容や費用は大きく変わってきます。

介護が必要な人向けの公的施設には、主に特別養護老人ホーム、介護老人保健施設、介護医療院(介護療養型施設)があります。民間施設には、主に介護付き有料老人ホーム、住宅型有料老人ホーム、グループホームがあります。

介護が不要な自立した人向けの公的施設には、軽費老人ホームとケアハウス、民間の施設は、サービス付き高齢者向け住宅、シニア向け分譲マンションがあります。

それぞれの特徴は、下図で確認してみてください。

次に、気になる費用についてまとめてみます。

高齢者向け施設の費用は、入居一時金と月額利用料に分かれます。

公的施設の場合、ケアハウスを除き、入居一時金は必要ありません。月額利用料も民間の施設に比べると安い傾向にあります。ざっと挙げると、数万円から高くても20万円程度となっています。

民間施設の費用は、ピンからキリまでありますが、参考までに平均値を紹介します。

介護付有料老人ホーム

入居一時金 355万円 月額利用料 22万円

住宅型有料老人ホーム

入居一時金 102万円 月額利用料 14万円

グループホーム

入居一時金 10万円 月額利用料 12万円

サービス付き高齢者向け住宅

入居一時金 24万円 月額利用料 15万円

もちろん、地域によっても費用は相当変わってきます。

たとえば、高齢者向け施設全体の入居一時金の全国平均は約95万円、月額利用料は約15万円ですが、東京都の平均は入居一時金約416万円、月額利用料は約25万円、青森県だと入居一時金約1万円、月額利用料は約9万円となります。

もちろん、施設によっても大きな差がありますし、都心の高級施設であれば入居一時金は一桁違ってくるのが相場です。

次に、介護にかかる費用について見てみましょう。

公益財団法人生命保険文化センターが実施した「生命保険に関する全国実態調査(2021年度)」によると、介護が必要になった時に一時的にかかる費用の平均は74万円です。介護が必要になった時に一時的にかかる費用とは、介護用ベッドや車いすの購入費用、段差解消や手すりの取りつけなどの住宅のリフォーム費用のことです。

ただ、これは平均値であり、最も多かったのは15万円未満です。

月額費用については、平均8万3000円でした。もちろん、この金額はあくまで平均値であり、在宅なのか、施設に入居するのかによって変わります。さらに介護期間がどれくらい続くかによって、費用は大きく違ってくるのです。

この調査では、介護期間の平均は5年1カ月という結果が出ています。

ここまでのデータから、一応平均値をとってみると、一時的な費用は平均74万円、月額費用は平均8万3000円、介護期間は平均5年1カ月ですので、合計すると介護に600万円近い費用がかかる計算になります。

将来、自分やパートナーに介護が必要になるかどうかは誰にもわかりません。ただ、もし介護が必要になれば、その時は、パートナーや子どもに頼るか、あるいは、サービスが充実した施設に入居するしかないのが現実です。

私自身は、「ピンピンコロリ」が理想ですが、もし将来、介護が必要になったとしても、周囲に迷惑をかけないようにお金を準備したいと思います。

●第3回(「年金はもらえない」という情報は“フェイク”と言い切れる「3つの理由」)では、老後生活の基盤の1つである公的年金について解説します。

老後の不安がなくなる50歳からのお金の増やし方

濵島成士郎 著

発行所 三笠書房

定価 869円(税込)

濵島 成士郎/Wealth Lead 代表取締役

1965年、兵庫県生まれ。信州大学経済学部卒業後、新日本証券(現みずほ証券)に入社。資産運用や法人営業に従事し、横浜西口支店他4店舗の支店長を務めた後、独立。真にお客様の役に立つ金融サービスの提供を目指し、株式会社WealthLeadを創業。富裕層向けの資産運用を行なう金融資格の中でも、最難関の「シニア・プライベートバンカー」資格を保有。「お金のパーソナルコーチ」として、経営者や富裕層から絶大な信頼を得ている。近年は、人生100年時代を豊かに生きるをコンセプトに、「老後の資産形成プラン」の提供にも尽力。

外部リンク

この記事に関連するニュース

-

冗談じゃない!…退職金5,000万円・年金月36万円の70代“勝ち組”夫婦〈高級老人ホーム〉入居を検討→必死に止める45歳娘が抱いていた「まさかの計画」に驚愕【CFPが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月22日 11時15分

-

62歳、会社員貯金7000万円。14歳年上の夫がおり将来「一人」になったときのことが心配です

オールアバウト / 2024年11月10日 12時20分

-

62歳一人暮らし、貯金6100万円。どんどんお金が目減りするのではと不安になります

オールアバウト / 2024年11月9日 20時5分

-

血縁関係のない人と暮らす高齢期の住まいにはどんなものがあるの?

オールアバウト / 2024年11月5日 18時30分

-

年金30万円・退職金2,000万円でも「生活が苦しい…」元エリートサラリーマンが嘆くワケ

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月29日 21時30分

ランキング

-

1「築浅のマイホームの床が突然抜け落ちた」間違った断熱で壁内と床下をボロボロに腐らせた驚きの正体

プレジデントオンライン / 2024年11月22日 17時15分

-

2三菱UFJ銀行の貸金庫から十数億円抜き取り、管理職だった行員を懲戒解雇…60人分の資産から

読売新聞 / 2024年11月22日 21時35分

-

3物価高に対応、能登復興支援=39兆円規模、「103万円」見直しも―石破首相「高付加価値を創出」・経済対策決定

時事通信 / 2024年11月22日 19時47分

-

4相鉄かしわ台駅、地元民は知っている「2つの顔」 東口はホームから300m以上ある通路の先に駅舎

東洋経済オンライン / 2024年11月22日 6時30分

-

5スシロー「パペットスンスン」コラボに言及「追加販売を検討」 発売当日に一部完売したグッズも

ORICON NEWS / 2024年11月22日 17時45分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください