人口世界一で注目される「野村インド株投資」

Finasee / 2023年2月10日 19時0分

Finasee(フィナシー)

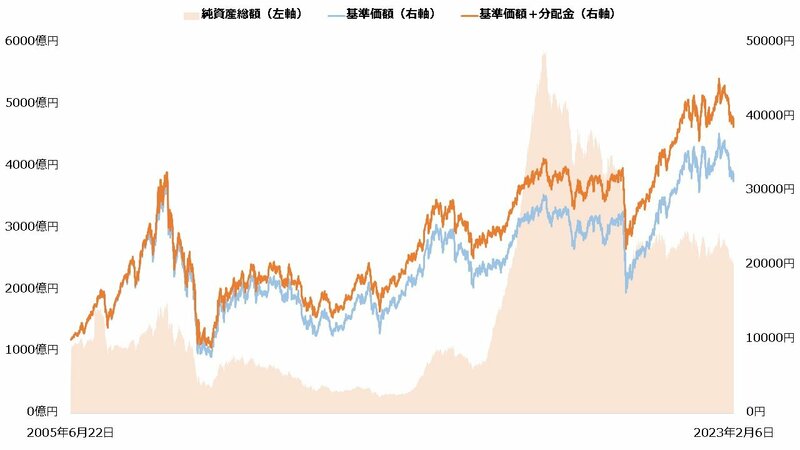

インド株式型で最大級のファンド

新興国株式型の投資信託で、トップクラスの純資産総額を持つのは「野村インド株投資」です。主にインドの株式で運用される銘柄で、2005年6月の設定から370%以上のリターンを残しました(2022年末時点)。

数ある新興国の中で、なぜインドに投資する野村インド株投資が資金を集めたのでしょうか。

【野村インド株投資】

出所:投資信託協会「投信総合検索ライブラリー」より著者作成経済の改善期待で資金が流入

出所:投資信託協会「投信総合検索ライブラリー」より著者作成経済の改善期待で資金が流入

野村インド株投資の純資産総額は、2017年に大きく増加しました。同年10月には公募投信全体で9位にランクインしています(ETF除く)。インド株式市場の流動性が懸念されるほど資金が集まったことから、2018年6月まで募集が一時停止されるほどでした。

【純資産総額(2016年~2017年)】

出所:投資信託協会「投信総合検索ライブラリー」より著者作成

出所:投資信託協会「投信総合検索ライブラリー」より著者作成

純資産総額の増加は、インド経済の改善期待が反映されたものだと考えられます。

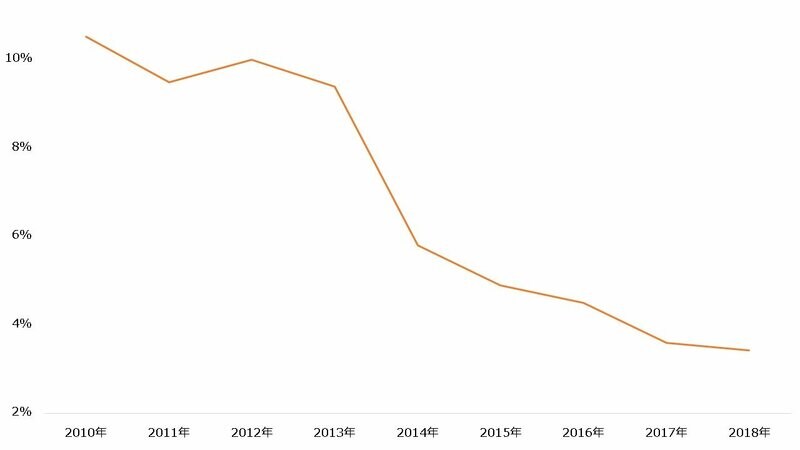

インドは2012年頃まで約10%ものインフレに苦しんでいました。しかし2013年にインド中銀総裁に就任したラグラム・ラジャン氏が引き締め策を実施し、インフレ懸念は大きく後退します。

【インドのインフレ率(2010~2018年)】

出所:IMF「世界経済見通し(2022年10月)」より著者作成

出所:IMF「世界経済見通し(2022年10月)」より著者作成

インフレ退治に成功したインドは、2015年から金融緩和にシフトしました。2014年5月に首相となったナレンドラ・モディ氏の経済政策「モディノミクス」と相まって、インド株式に期待が寄せられるようになります。日本の個人投資家においても関心が高まったことから、野村インド株投資の純資産総額が増加したと考えられます。

高成長への期待が資金を呼び込むインドの経済成長に期待しやすい点も、野村インド株投資に資金が集まる理由の1つでしょう。

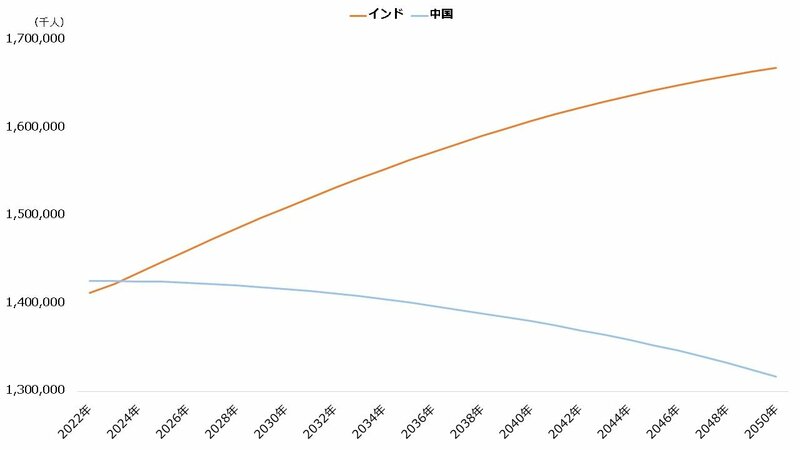

インドは長期的に人口が増加していくと考えられています。国際連合の「世界人口推計(2022年)」では、インドの人口は2024年頃に中国を抜き、その後も順調に増加する予測が示されました。なお、2022年末ですでにインドの人口が中国を上回ったと伝える報道もあります。

【2050年までの人口予測(中位推計)】

出所:国際連合「世界人口推計(2022年)」より著者作成

出所:国際連合「世界人口推計(2022年)」より著者作成

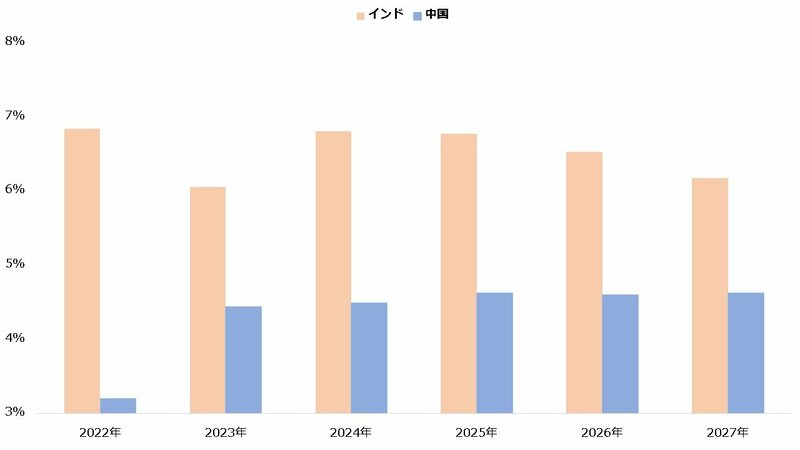

比較的近い将来の経済成長率も、インドは中国を上回ると見られています。IMFの「世界経済見通し(2022年10月)」によれば、名目GDP成長率は2027年までインドの方が中国より大きくなる見通しが示されました。

【名目GDP成長率の見通し(2022年~2027年)】

出所:IMF「世界経済見通し(2022年10月)」より著者作成

出所:IMF「世界経済見通し(2022年10月)」より著者作成

少子高齢化や低成長に苦しむ日本と対照的に、インドは国全体が成長期にあります。国内の個人投資家にとって魅力的に映りやすく、同国へ投資する野村インド株投資に資金が集まったのかもしれません。

積極的にリターンを求める人におすすめ野村インド株投資は、運用の一部をノムラ・アセット・マネジメント・シンガポールに委託します。野村アセットマネジメントのシンガポール拠点で、主に太平洋地域におけるリサーチや資産運用を担うため1997年に設立されました。野村インド株投資は、インド株式で28年の運用経験を持つ同社のビプル・メタ(Vipul P. Mehta)氏がファンドマネージャーを務めています。

【ポートフォリオ構築プロセス】

流動性分析 時価総額の大きい銘柄を抽出 バリュエーション分析 PER、PBRといった株価指標で個別銘柄の割安度を分析 ファンダメンタル分析 競争力や財務体質、ESGなどから個別銘柄の本質的価値を分析(※1) 個別銘柄の評価 バリュエーション分析、ファンダメンタル分析をもとに、個別銘柄を評価 ポートフォリオ構築 個別銘柄の評価に加え、トップダウンによる業種判断(※2)、ポートフォリオ全体のリスク特性、ベンチマーク(※3)からの乖離などを考慮※1.経営方針が明確で、透明性が高い健全な企業に着目

※2.インド国内の経済拡大で恩恵を受ける業種、競争力の高い業種に着目

※3.MSCIインド・インデックス(税引後配当込み、円換算)

インドの力強い成長を予測する調査は少なくありません。大方の予想の通りインドが発展すれば、野村インド株投資においても良好なパフォーマンスが得られるでしょう。

ただし、一般に新興国株式は比較的リスクの大きな資産とされています。株式と為替の双方で大きな値動きが予想されるためです。特に野村インド株投資は1つの国に集中投資するため、その傾向は複数の新興国に投資する銘柄より強くなるでしょう。

もちろん、リスクとリターンは表裏一体です。野村インド株投資のリスクは比較的大きいと言わざるを得ませんが、それだけ大きなリターンにも期待できます。リスクを取ってでも積極的にリターンを追求したい人は、野村インド株投資を検討してください。

【野村インド株投資の概要】

銘柄 野村インド株投資 運用会社 野村アセットマネジメント ファンドのタイプ 海外株式型 設定日 2005年6月22日 信託期間 2030年7月11日 決算日 7月11日 受渡期間 7営業日 販売手数料(最大、税込み) 3.3% 信託報酬(全体、税込み) 2.2% 信託報酬(販売会社、税込み) 1.045% 信託財産留保額 0.5% 販売会社 野村證券佐賀銀行

執筆/若山卓也(わかやまFPサービス)

証券会社で個人向け営業を経験し、その後ファイナンシャルプランナーとして独立。金融商品仲介業(IFA)および保険募集人に登録し、金融商品の販売も行う。2017年から金融系ライターとして活動。AFP、証券外務員一種、プライベートバンキング・コーディネーター。

Finasee編集部

金融事情・現場に精通するスタッフ陣が、目に見えない「金融」を見える化し、わかりやすく伝える記事を発信します。

この記事に関連するニュース

-

野村證券のランキングで「S&P500」を抑えて売れ筋トップに立った“あのファンド”が選ばれる理由とは?

Finasee / 2024年12月18日 7時0分

-

投資のプロが注目! 運用報酬の一部が払い戻されるユニークなファンドとは?=11月新規設定ファンド

Finasee / 2024年12月17日 7時0分

-

【2025年の新NISA戦略】2024年、人気だったファンドを振り返る!「オルカン」の資金流入額の順位は…?

Finasee / 2024年12月13日 8時0分

-

オルカンの次を狙う「成長投資枠」活用術 。攻めるならテクノロジー株や新興市場に注目!

MONEYPLUS / 2024年11月30日 18時15分

-

「もう前哨戦」トランプ相場再来で米国株投資は必須…資産1.8億の投資家が推す「新タイプの低コスト投信4つ」

プレジデントオンライン / 2024年11月27日 10時15分

ランキング

-

1「ドイツ旅行のコスパ最強ホテル」実は東横INN!? 実際に泊まったら「日本人には最強仕様」…でも違いも?

乗りものニュース / 2024年12月22日 11時12分

-

2これからの企業成長にはこれが欠かせない…サンリオのキティちゃんが仕事を選ばない深い理由

プレジデントオンライン / 2024年12月23日 7時15分

-

3新幹線「のぞみ」自由席なんで減らすんですか!? いずれ“通年で全車指定席化”なのか? JR東海に聞く

乗りものニュース / 2024年12月22日 15時12分

-

4CFPBが米大手3行提訴、送金アプリ詐欺で対応怠ると主張

ロイター / 2024年12月23日 7時31分

-

5マクドナルド「チキンマックナゲット30ピース」 1480円→950円 特別価格で期間限定販売

食品新聞 / 2024年12月22日 20時27分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください