確定申告の手間も!? 今こそ知りたい「インボイス制度」の基本まとめ

Finasee / 2023年3月9日 11時0分

Finasee(フィナシー)

令和の税制大改革といえる、インボイス制度が2023年10月からスタートする予定だ。制度施行まで残りあとわずかということもあり、ニュースなどでよく耳にする人は多いかと思う。

一方で「実質的な増税」「事務負担も増える」など、個人事業主やフリーランスを中心に否定的な声も少なくなく、不安を抱く事業者も多いのではないだろうか。そこで今回は制度の概要や事業活動への影響などについて解説する。

「インボイス」は消費税に関する制度インボイス制度は数ある税金の種類のうち「消費税」に関わる制度だ。制度を理解するために、まず消費税の仕組みを簡単に押さえておこう。

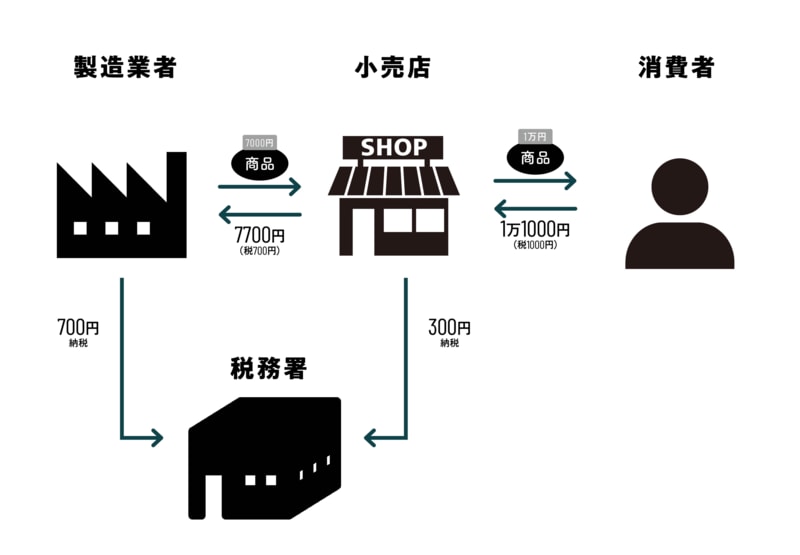

消費税とは、モノやサービスの取引で発生する税金だ。例えば、消費者が本体価格1万円の商品を小売店から購入したとしよう。消費税の標準税率10%を適用すると、消費者が実質的に負担する税額は1000円となる。1000円を消費者から受け取った小売店には、消費税を税務署に納める義務が発生する。

とはいえ、小売店が1000円を全額納税する必要があるとも限らない。小売店も商品を仕入れる際に消費税を支払うため、受け取った消費税額から自分たちが支払った消費税額を引いた分だけ、納税すれば良いことになっているのだ。

このような税務処理を「仕入税額控除」と呼ぶ。

例えば図の場合、小売店は製造業者から7000円で仕入れを行っているので、各事業者が税務署に納付しなければならない金額は下記の通りだ。

小売店:1万円×10%-7000円×10%=300円

製造業者:7000円×10%=700円

両者の納税額を合算すると1000円になる。これは消費者が実質的に負担した消費税額と一致する。

仕入税額控除はインボイス制度を知るうえで重要な仕組みなので、十分に理解しておこう。

国指定の請求書様式を定めた「インボイス制度」さて、本題のインボイス制度は、こうした消費税負担の流れや納税額などを把握するための制度とされている。正確に把握するため取引でやりとりする請求書として、国が管理しやすい新様式「適格請求書(インボイス)」を定めたのだ。

この適格請求書だが、制度施行を機に全事業者に発行が義務づけられるわけではなく、あくまでも任意となる。そうは言うものの、消費税の流れを把握するという目的のため、多くの事業者に発行を促す制度設計がなされている。

具体的には制度がスタートすると、適格請求書に基づいた取引でなければ仕入税額控除が認められなくなるのだ。これがどういうことか、仕入れと販売、それぞれの側面で考えてみよう。

仕入れを行って請求書を受け取る場合、適格請求書を発行できる事業者からモノ・サービスを購入しなければ仕入税額控除ができない。そのため今まで以上の消費税による税負担がかかってしまう。負担を埋めるためには、今まで取引のあった販売事業者に適格請求書を発行してもらうよう交渉したり、発行できる事業者と新たに取引したりする必要があるだろう。

一方、モノ・サービスを販売する立場から見ると、適格請求書を発行できるか否かがカギとなる。上記の理由から発行できる事業者と比べて、販売競争力の面で劣ってしまうリスクがあるためだ。こう考えると販売事業者は適格請求書を発行できるように準備した方がいいかもしれない。

このようにインボイス制度は事業者間の円滑な取引を目指すうえで、基本的に適格請求書を発行・受領できる事業者にとって有利な制度といえる。

免税事業者には収入10%減の恐れが!?適格請求書は、事業者が発行しようと思えばすぐに発行できるわけではない。発行に先だって、国税庁により「適格請求書発行事業者」として登録されなけばならない。そのためには事業地を管轄する税務署などで登録申請を行い、発行事業者としての「登録番号」を取得する必要がある。

この登録申請だが、すべての事業者が行うべきとは限らない。特に発行すべきかどうか慎重に検討したいのが、消費税の納税義務を免除された「免税事業者」だ。

消費税の課税期間において、課税売上高1000万円超の事業者は、消費税の納税義務がある「課税事業者」に区分される。前述した小売店や製造業者の例は、課税事業者同士の取引を扱ったケースだ。

一方で、課税売上高1000万円以下の事業者のほとんどは「免税事業者」と呼ばれる。免税事業者は消費税の納税義務がなく、販売先から受け取った消費税を自身の手元に残すことが可能だ。

インボイス制度には、こうした課税事業者と免税事業者における消費税負担の差を見直す狙いがあると見られている。その差をどのように見直すか。実は、適格請求書の発行は課税事業者にしか認めないこととされているのだ。

つまり免税事業者が「適格請求書発行事業者」となるためには、消費税の納税義務がある「課税事業者」にもならなければならない。消費税の標準税率10%を考えると、免税事業者にとっては単純計算で10%の収入減につながることが予想される。

このような背景から免税事業者のなかには、取引先へ配慮するために税負担を取るか、販売競争力が落ちるリスクを抱えて免税事業者のままでいるか、ジレンマを抱えている事業者も多い。インボイス制度にフリーランスや個人事業主の反発が多い理由には、こうした背景があるといえる。

消費税申告など経理事務が増える可能性もさらに免税事業者が制度への対応のため課税事業者となった場合、新たな事務負担も発生する。例えば年度末における消費税の確定申告だ。具体的には、課税期間の売上税額から仕入税額を差し引いて納付する消費税(国税と地方税の合算額)を申告書に記入し、税務署に提出する必要がある。

初めて申告をする人であれば、手続きに数日間を要することも珍しくない。また、申告書の作成作業は事業に関する帳簿を参考にする必要があるので、消費税申告に対応した日々の帳簿付けも手間となる。

また、確定申告以外にもインボイス制度に対応するための事務手続きがある。代表的なのは適格請求書の発行や受領後の確認、そして保存作業だ。

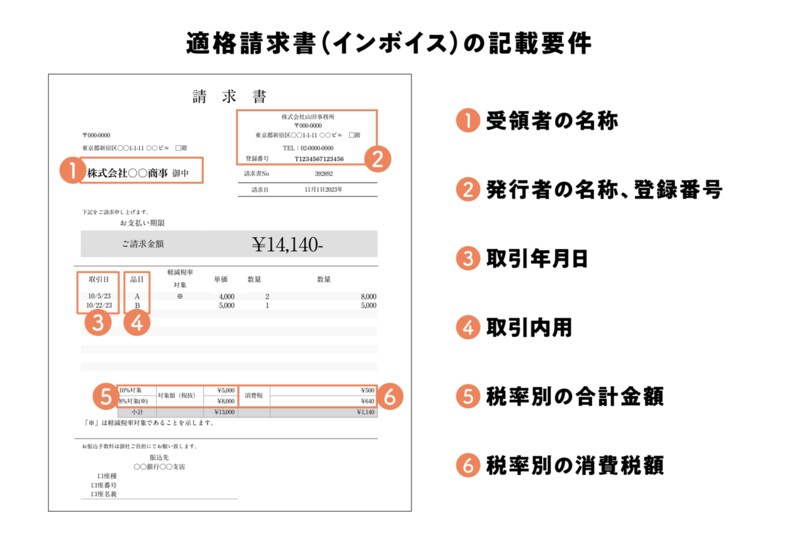

まずは発行作業について。適格請求書には次のような記載要件があり、これらを満たさなければ仕入税額控除を行うことができない。

上記のうち従来の請求書にはない要件として、前述した適格請求書発行事業者のもつ「登録番号」の記載がある。これはアルファベットTから始まる13桁の数字で、発行者名と併せて載せる必要がある。

そのほか税率ごとに区分した消費税額などの記載もこれまでにない要件だ。発行者は請求書フォーマットや発行システムなどを変更し、要件を満たす必要が生じる。

一方で適格請求書を受領する場合も、こうした記載要件が守られているかどうか確認する手間がかかる。なお、記載事項に誤りがあっても、受け取った事業者が追記や修正を行うことはできない。必ず発行者が適格請求書を修正し、再度交付しなければならない点にも気をつけたい。

また、発行者も受領者も、やりとりした適格請求書を7年間保存する義務が生じる。現行の消費税法では請求書発行者に保存義務はないので、制度施行後から注意すべきポイントだ。

一方の受領者においては、これまでは対価の金額が3万円未満であれば保存しなくても問題なかった。しかしインボイス制度を機に、原則として受け取った適格請求書は金額に関係なく保存が義務づけられることを覚えておこう。

なお適格請求書は紙のほか、一定の要件を満たせば電子データでの保存も認められる。また、1枚の請求書である必要もない。記載事項を満たしていれば、請求書とそれに紐付く納品書などをセットにし、一つの適格請求書とみなすことが可能だ。

経過措置や簡易課税で負担軽減の余地もあるこのようにインボイス制度は納税額や事務手続きの面で様々な負担が見込まれる。国も免税事業者などの立場を踏まえ、次のような負担軽減措置を打ち出している。

・制度施行後も期間限定で、一定割合の仕入税額控除を認める

(2026年9月30日まで80%、2029年9月30日まで50%を控除可能)

・免税事業者から課税事業者となる場合、納税額を売上税額の2割にできる

(最長で2026年12月まで)

・一定以下の売り上げ規模の事業者は、1万円以下の課税仕入れについて、適格請求書に代えて帳簿の保存でも仕入税額控除が可能(2029年9月30日まで)

・飲食店など不特定多数を顧客にする事業者に対して、一部の記載要件を省いた「簡易インボイス」の発行を認める

上記の活用のほか、できるだけ納税や経理事務といった作業負担の少ない課税制度を選択する方法もある。

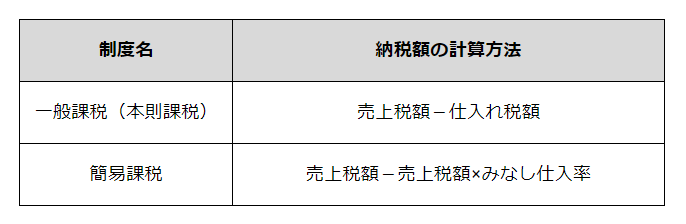

消費税の課税制度には「一般課税制度(本則課税)」と「簡易課税制度」の2種類がある。これまで述べてきた、売上税額から仕入税額を引いて納税額を算出する方法は、一般課税での話だ。

消費税の課税制度には「一般課税制度(本則課税)」と「簡易課税制度」の2種類がある。これまで述べてきた、売上税額から仕入税額を引いて納税額を算出する方法は、一般課税での話だ。

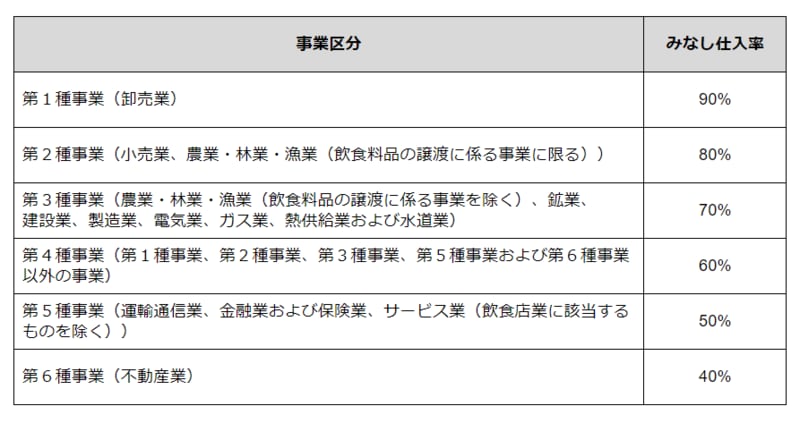

もうひとつの課税制度である簡易課税では売上税額の一定割合を仕入れ税額とし、売上税額から差し引いて納税額とすることができる。この一定割合は「みなし仕入率」と呼ばれ、業種によって値が変わる。

簡易課税であれば納税額の計算は売上だけをベースにする。そのため一般課税と比較すると、経理事務の負担は少ないといえる。また事業者によっては、一般課税よりも納税額が減る場合もあり、節税面からも検討の余地があるだろう。

ただし前述した、納税額を売上税額の2割にできる特例制度とは併用はできない。そのため免税事業者から課税事業者になる場合、施行後3年間は特例制度を優先して活用していくべきだろう。

制度施行に間に合わせるなら…登録申請は2023年9月までこのように、インボイス制度の対応にあたっては個人事業主、会社員ともにさまざまな対応が求められる。特にこれまで免税事業者だった個人事業主にとっては負担が大きい制度といえるだろう。

とはいえ、取引先との関係を継続するためにインボイス制度を選択する人もいるかもしれない。

前述したように「適格請求書発行事業者」となるためには、管轄税務署などへの登録申請が必要だ。そのために、書面またはe-Tax(国税電子申告・納税システム)による申請書の提出が必須となる。

2023年10月の制度施行に間に合うように適格請求書を発行したい場合、原則として2023年3月末まで、遅くとも2023年9月までには申請しなければならない。多くの企業にとって登録申請は急務といえるだろう。

藤田 陽司/ライター・編集者

各種金融系情報誌の編集・執筆業務を行うペロンパワークス・プロダクション所属。株・投資信託、暗号資産、年金などの編集・執筆を担当。不動産メディアの取材記事の企画・コンテンツ制作にも携わる。地方整備局公務員、業界新聞編集記者などを経て入社。建設関連の記事執筆や編集業務の経験を持つ。AFP/2級ファイナンシャル・プランニング技能士。

この記事に関連するニュース

-

バックオフィスのDX化を支援する最新業務ソフト「会計王24」「みんなの青色申告24」「給料王24」「販売王24」「販売王24 販売・仕入・在庫」を2024年11月22日(金)に全国一斉発売

PR TIMES / 2024年11月22日 14時45分

-

遺産分割がまとまりません!「相続財産が未分割のまま行う相続税申告」のデメリット【税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月14日 9時15分

-

相続税の申告期限は10ヵ月だが…「8,200万円はすべて長男へ」と遺言が。不満を持った二男が「遺留分請求」→驚愕の結果【弁護士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月10日 14時45分

-

1億6,000円が無税になる「相続税の配偶者控除」だが…損するから「適用をやめるべき」ケースとは【税理士の解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月5日 9時15分

-

収入印紙のもらい忘れは「脱税」?8万円のベッドを購入したのですが、領収書に印紙が貼られていませんでした…問題ないでしょうか?

ファイナンシャルフィールド / 2024年11月3日 4時10分

ランキング

-

1【独自】船井電機前社長『不正を働いたことはない』 “破産の申し立て”は報道で知る「本当に驚いた。なんでこんなことに…」

MBSニュース / 2024年11月22日 18時20分

-

2三菱UFJ銀行の貸金庫から十数億円抜き取り、管理職だった行員を懲戒解雇…60人分の資産から

読売新聞 / 2024年11月22日 21時35分

-

3「築浅のマイホームの床が突然抜け落ちた」間違った断熱で壁内と床下をボロボロに腐らせた驚きの正体

プレジデントオンライン / 2024年11月22日 17時15分

-

4物価高に対応、能登復興支援=39兆円規模、「103万円」見直しも―石破首相「高付加価値を創出」・経済対策決定

時事通信 / 2024年11月22日 19時47分

-

5ファミマ、プラ製スプーン「有料化」の実験結果を発表 大手コンビニで初、どうなった?

ITmedia ビジネスオンライン / 2024年11月21日 12時20分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください