大手銀行倒産の衝撃…つぶした“張本人”も巨額負債抱え最悪の破綻【4月30日はどんな日?】

Finasee / 2023年4月30日 11時0分

Finasee(フィナシー)

・「今年電気代が下がる」これだけの理由…家計の味方となる“新技術”

2013年4月30日、「カブトデコム」は札幌地裁から特別清算の決定を受け倒産しました。不動産開発で大きく成長したもののバブル崩壊で経営が立ち行かなくなり、同社に積極的に融資した北海道拓殖銀行(以下、拓銀)も破綻します。大手銀行が破綻する初めてのケースだっただけに、記憶に残っている人も少なくないでしょう。

カブトデコムとはどのような企業だったのでしょうか。

バブル崩壊で破綻…多額の融資を行った拓銀も道連れにカブトデコムはリゾート開発やマンション建設を行っていた企業です。バブル期に急成長し、1991年3月期には1009億円もの年商を計上しました。2008年の洞爺湖サミットの会場にもなった「ザ・ウィンザーホテル洞爺」は、カブトデコムグループが700億円もの巨費をかけて手掛けたものでした。

しかしバブルが崩壊するとカブトデコムは経営に行き詰まり、1994年3月期に1400億円以上の赤字を計上します。そしてインキュベーター(新興企業育成)路線に傾倒しカブトデコムに多額の融資を行っていた拓銀も、その多くが焦げ付いたことから1997年11月に破綻してしまいました。カブトデコムの躍進は拓銀の支援によるところが大きく、後ろ盾を失ったカブトデコムは窮地に立たされます。

拓銀に対する債務は整理回収機構に引き継がれ、カブトデコムは所有する資産の運用益を原資に返済を始めました。しかしリーマンショックを受けそれも難しくなり、カブトデコムは解散を決定します。破綻時の負債総額5061億円は、2013年で最悪の規模でした。

金利上昇で収益改善が期待される銀行北海道拓殖銀行だけでなく、バブル崩壊後は金融機関の破綻が相次ぎます。また金利も長らく低い水準へ誘導されたことから、金利収入が主な収益源となる銀行には厳しい経営環境が続きました。

しかし2022年、銀行に追い風が吹きます。アメリカで実施される利上げにけん引され、日本でも金利が押し上げられました。貸出金利の上昇も見込まれるため、銀行にとっては増収要因です。

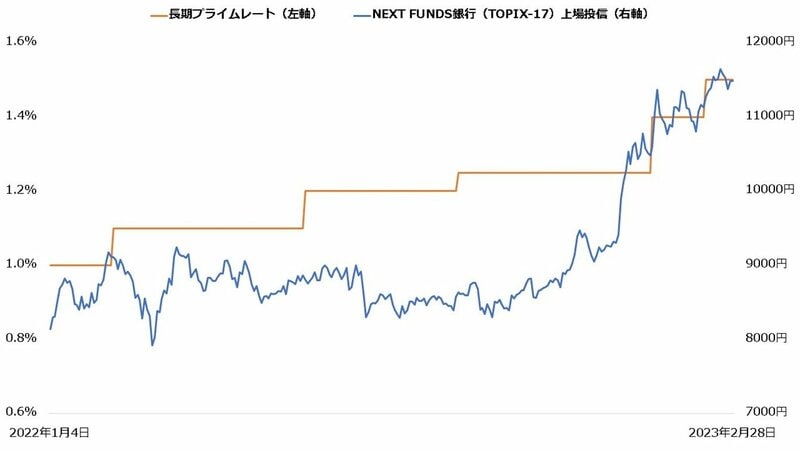

例えば銀行が1年以上貸し付ける際の最優遇貸出金利を示す「長期プライムレート」は、主要行で2023年2月までに1.5%まで上昇しました。業績の改善が期待されたことで、銀行株が買われる展開となります。

【長期プライムレートと銀行ETFの推移】

日本銀行およびInvesting.comより著者作成

日本銀行およびInvesting.comより著者作成

拡大画像表示

金利の上昇は多くの企業にとって減益要因で、2022年の株式市場は世界的に軟調に推移しました。金利上昇に備えるなら、銀行株をポートフォリオに加えるとよいかもしれません。

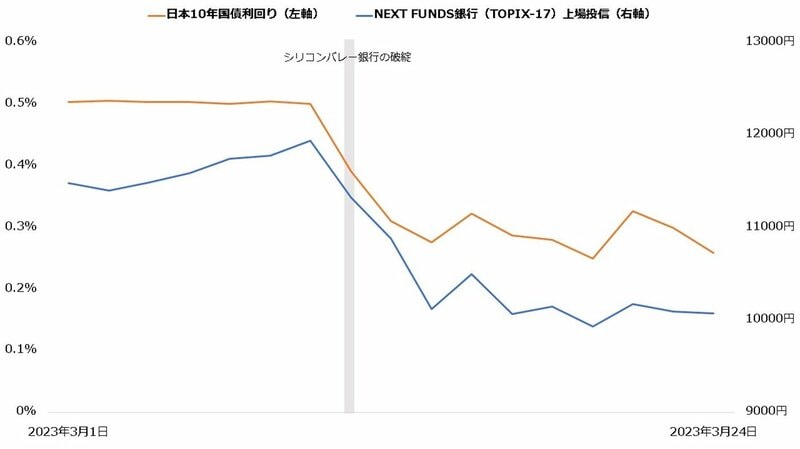

なぜ「シリコンバレー銀行」は利上げで破綻した?上述の通り、金利の上昇は銀行にとって基本的にプラスです。しかし2023年3月、追い風が吹いていた銀行株に冷や水を浴びせる事態が起こりました。アメリカで「シリコンバレー銀行」が破綻したのです。ショックは日本にも波及し、金利の低下と銀行株の値下がりを招きました。

【日本10年国債利回りと銀行ETFの推移】

Investing.comより著者作成

Investing.comより著者作成

拡大画像表示

シリコンバレー銀行が破綻した背景には利上げがあるといわれています。なぜ銀行の収益を改善させるはずの利上げで銀行が破綻したのでしょうか。原因の1つは、保有債券の損失とみられています。

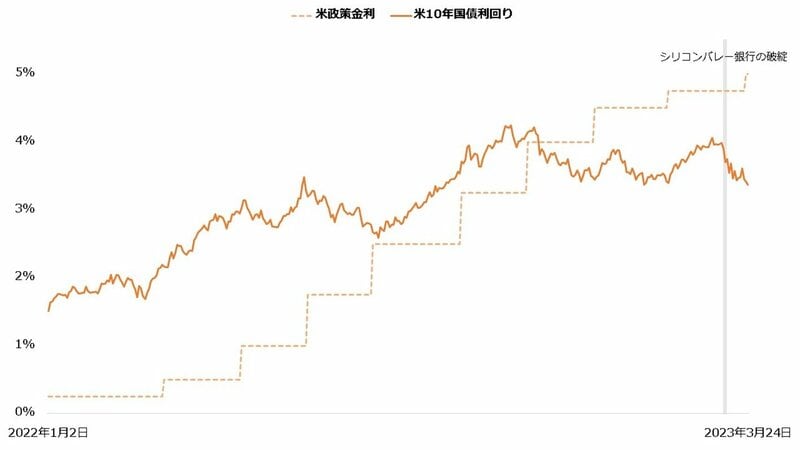

アメリカでは2022年3月からシリコンバレー銀行が破綻するまでに8回もの利上げが行われ、政策金利はゼロから4.75%にまで上昇していました。これに伴い、市場金利も大幅に上昇します。

【アメリカの政策金利と10年国債利回り】

Investing.comより著者作成

Investing.comより著者作成

拡大画像表示

残存年数や信用力といった諸条件が同じなら、基本的に同程度の利回りでなければ買い手は見つかりません。そして金利が上がると、同じ条件でより利率の高い債券が発行されるようになります。

利率は基本的に固定ですから、そのままでは金利上昇前に発行された債券は金利上昇後に発行される債券より利回りが劣ることとなります。そのため、金利上昇前に発行された債券は、金利上昇後に発行される債券の利回りに追いつくよう価格が下落するのです。

イメージしやすいよう、利率別に同じ利回りとなる債券価格を見てみましょう。償還価格を100円、残存年数を1年とした場合、以下はいずれも最終利回り(※)5%です。利率が低いほど、債券価格も小さくなっていることが分かるでしょうか。低い利息収入を、償還差益(償還価格-買付価格)で補っている格好です。

※最終利回り:債券を購入し、償還期日まで保有した場合の利回り

【利率別、最終利回り5%となる債券価格(償還価格100円、残存年数1年)】

・利率5.0%:100円

・利率4.0%:99.04円

・利率3.0%:98.09円

・利率2.0%:97.14円

・利率1.0%:96.19円

・利率0.1%:95.33円

このような仕組みから、債券は一般に金利が上昇すると値下がりします。シリコンバレー銀行は預金の多くを債券で運用していたため、金利上昇で保有債券に大きな評価損が生じました。それが表面化し、破綻の原因となったといわれています。日本でも金利が上昇すれば、保有債券の評価損から一時的に財務が悪化する銀行が出てくるかもしれません。

執筆/若山卓也(わかやまFPサービス)

証券会社で個人向け営業を経験し、その後ファイナンシャルプランナーとして独立。金融商品仲介業(IFA)および保険募集人に登録し、金融商品の販売も行う。2017年から金融系ライターとして活動。AFP、証券外務員一種、プライベートバンキング・コーディネーター。

マネー・トリビア

過去の「今日」にはどんな出来事があった? 金融知識の豊富な著者陣が独自の視点でお金にまつわるその日のトピックをセレクトし、奥深い豆知識をお届けします。

外部リンク

この記事に関連するニュース

-

日銀の利上げ決定で住宅ローン、銀行預金はどうすべき?金利引き上げで「損しない方法」をFPが解説

日刊SPA! / 2025年1月25日 8時46分

-

日銀の利上げは株式市場にとって大きなリスクとなる!?

トウシル / 2025年1月23日 15時8分

-

新NISAに「全投資」より将来の備えになる…投資の神様バフェットがいま買っている「おトクな金融商品」

プレジデントオンライン / 2025年1月11日 8時15分

-

金利のある世界、動き出す日本の銀行株

トウシル / 2025年1月9日 7時30分

-

中国人民銀が「債券バブル」懸念 投資家に買い自制要求=関係者

ロイター / 2025年1月6日 7時39分

ランキング

-

1スズキ、新型『ジムニー ノマド』注文停止を発表し謝罪「販売計画台数を大きく超える約5万台のご注文」

ORICON NEWS / 2025年2月3日 15時49分

-

2東京女子医大、"女帝"が残した「負の遺産」の実態 「女カルロス・ゴーン」が引き起こした機能不全

東洋経済オンライン / 2025年2月3日 8時0分

-

3スシロー「鶴瓶氏を削除」が完全に見誤ったワケ 企業は「CM取り下げ」をどこで判断すべき?

東洋経済オンライン / 2025年2月3日 17時35分

-

4スタバVS.コメダ 日米コーヒーチェーン徹底比較で見えてきた立ち位置

ITmedia ビジネスオンライン / 2025年2月3日 8時0分

-

5「Suica」が今のままでは生き残れない理由 10年計画で汎用的なスマホ決済サービスを標榜

東洋経済オンライン / 2025年2月3日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください