インデックスファンド「米国株式配当貴族(年4回決算型)」の魅力

Finasee / 2023年4月11日 19時0分

Finasee(フィナシー)

野村AMの「配当貴族」インデックスファンド

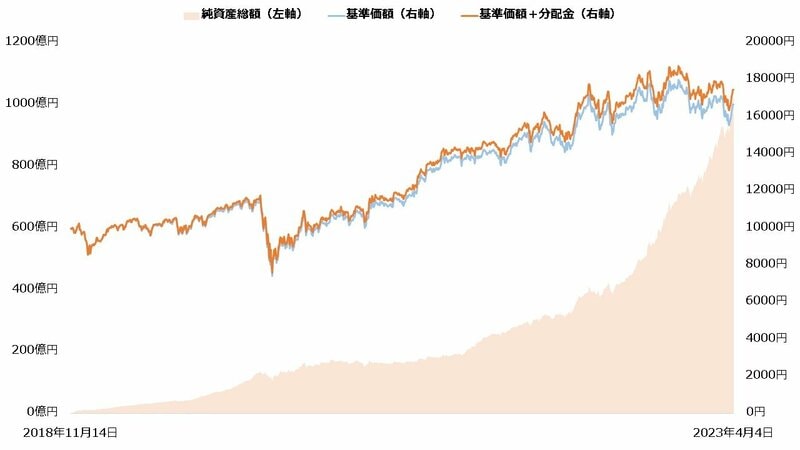

野村アセットマネジメントが運用するインデックスファンド、「米国株式配当貴族(年4回決算型)」に資金が集まっています。運用開始の年から純資産総額が毎年増加しており、2023年3月末に初めて1000億円に到達しました。

【米国株式配当貴族(年4回決算型)】

出所:野村アセットマネジメント「投資信託情報」より著者作成

出所:野村アセットマネジメント「投資信託情報」より著者作成

米国株式配当貴族(年4回決算型)は、どの点が投資家に評価されているのでしょうか。

25年以上連続の“増配”が投資家に響く米国株式配当貴族(年4回決算型)は、「25年以上連続で増配している企業へ投資する」というコンセプトが投資家に支持され、資金を集めていると考えられます。

米国株式配当貴族(年4回決算型)は、「S&P500配当貴族指数」への連動を目指して運用されるインデックスファンドです。これは原則として25年以上(※)連続で「増配」しているアメリカ株式(最低40銘柄)で構成される指数で、増配とは企業が配当金を前期より多く支払うことを指します。

※25年以上連続で増配している銘柄が40銘柄に満たない場合など、連続増配年数が25年を下回る銘柄が組み入れられる可能性がある。

連続増配のインパクトは小さくありません。例えば米国株式配当貴族(年4回決算型)の配当利回りは、ポートフォリオ全体でおよそ2.5%です(2023年2月末時点)。現在の配当利回りが2.5%でも、連続で増配された場合、当初元本に対する25年目の配当利回りは増配率3%で約5.2%、増配率5%なら約8.5%にまで上昇します。

【参考)株価1万円、配当金250円の株式が連続増配した場合】

増配率1% 増配率3% 増配率5% 年次 配当金 配当利回り 配当金 配当

利回り 配当金 配当

利回り 5年目 263円 2.6% 290円 2.9% 319円 3.2% 10年目 276円 2.8% 336円 3.4% 407円 4.1% 15年目 290円 2.9% 389円 3.9% 520円 5.2% 20年目 305円 3.1% 452円 4.5% 663円 6.6% 25年目 321円 3.2% 523円 5.2% 847円 8.5%

この連続増配を25年以上欠かさず行った企業に投資できることが投資家に評価され、米国株式配当貴族(年4回決算型)に資金が集まっていると考えられます。

比較的良好な成績も、米国株式配当貴族(年4回決算型)に資金が流入した要因でしょう。

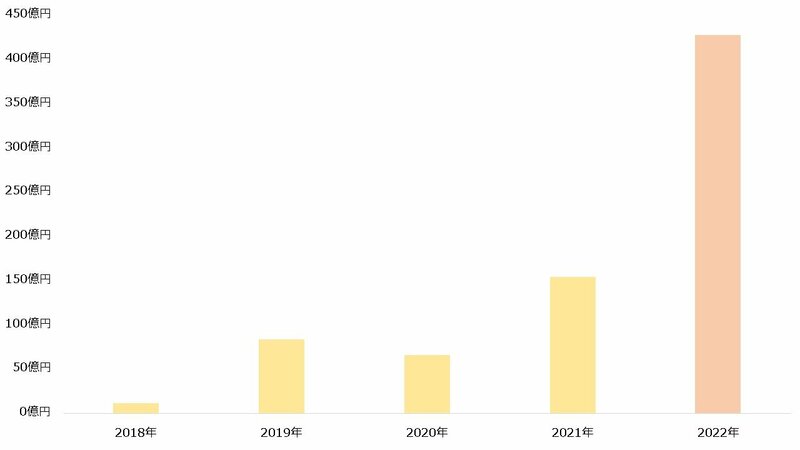

米国株式配当貴族(年4回決算型)の純資産総額は、特に2022年に大きく増加しました。この年、S&P500配当貴族指数はS&P500を上回るパフォーマンスを残しています。

【純資産総額の増減額】

出所:野村アセットマネジメント「投資信託情報」より著者作成

出所:野村アセットマネジメント「投資信託情報」より著者作成

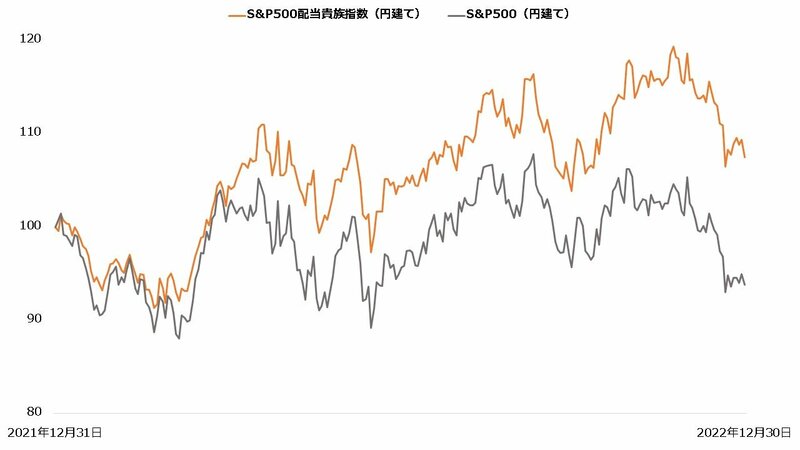

【2022年のトータルリターン比較(2021年末=100)】

出所:S&Pダウ・ジョーンズ・インデックスより著者作成

出所:S&Pダウ・ジョーンズ・インデックスより著者作成

2022年はロシアのウクライナ侵攻や強いインフレに伴う金利上昇など、経済の不透明感が強まった年でした。S&P配当貴族指数は一般に景気の変動を受けにくい「生活必需品」を手掛ける企業の割合が大きく、比較的良好なパフォーマンスにつながったとみられています。これが好感され、米国株式配当貴族(年4回決算型)に資金が流入した可能性があります。

【構成銘柄に占める「生活必需品」の割合(2023年3月末時点)】

・S&P500配当貴族指数:24.7%

・S&P500:7.2%

※業種はGICS(世界産業分類基準)による分類

出所:S&Pダウ・ジョーンズ・インデックス ファクトシート

「利回り」より「安定」を重視したい人におすすめ米国株式配当貴族(年4回決算型)は、配当利回りが高い株式に投資したい人よりも、経営の安定した優良企業に投資したい人におすすめの投資信託です。

S&P500配当貴族指数は、原則として25年以上連続増配しているアメリカ株式に均等に投資します。つまり、結果として高利回り銘柄を組み入れることはあっても、直接的に利回りが高い株式を選んでいるわけではありません。増配が続けば当初元本に対する利回りは向上しますが、投資時点では思ったより利回りが低いと感じることもあるでしょう。

【配当利回りの比較(2023年2月末時点)】

・S&P500配当貴族指数:2.48%

・S&P500:1.74%

出所:S&Pダウ・ジョーンズ・インデックス ファクトシート

S&P500配当貴族指数で注目したいのは、25年以上連続で増配できる企業で構成される点です。配当金は、基本的にその企業に利益が残らなければ支払われません。反対に配当金を毎年出している企業は、それだけ安定的に利益を稼いでいるといえます。増配なら特にその傾向が強く、25年以上もの連続増配ならなおさらです。

これらから、S&P500配当貴族指数は堅実な大型株で構成される傾向にあり、同指数に連動を目指す米国株式配当貴族(年4回決算型)も基本的に同様の銘柄群に投資します。

リーマンショックなどの数々の経済危機に見舞われてもなお増配し続けた優良企業に投資したい人は、米国株式配当貴族(年4回決算型)の購入を検討してはいかがでしょうか。もちろん株価変動リスクや為替変動リスクがあり、元本保証でないことには留意してください。

【米国株式配当貴族(年4回決算型)の概要】

銘柄 米国株式配当貴族(年4回決算型) 運用会社 野村アセットマネジメント ファンドのタイプ 海外株式型 設定日 2018年11月14日 信託期間 2028年10月23日まで 決算日 1・4・7・10月の22日 受渡期間 5営業日 販売手数料(最大、税込み) 2.2% 信託報酬(全体、税込み) 0.55% 信託報酬(販売会社、税込み) 0.242% 信託財産留保額 0.1% 主な販売会社 東海東京証券みずほ信託銀行

京都銀行

執筆/若山卓也(わかやまFPサービス)

証券会社で個人向け営業を経験し、その後ファイナンシャルプランナーとして独立。金融商品仲介業(IFA)および保険募集人に登録し、金融商品の販売も行う。2017年から金融系ライターとして活動。AFP、証券外務員一種、プライベートバンキング・コーディネーター。

Finasee編集部

金融事情・現場に精通するスタッフ陣が、目に見えない「金融」を見える化し、わかりやすく伝える記事を発信します。

外部リンク

この記事に関連するニュース

-

今、何買えばいい?トランプ大統領2.0で注目の米国高配当株5選!2024年12月権利落ち分を解説

トウシル / 2024年11月22日 7時30分

-

「S&P500」と組み合わせも最適、「楽天・高配当株式・米国ファンド」が売れている理由

Finasee / 2024年11月14日 7時0分

-

「楽天・高配当株式・米国ファンド(四半期決算型)」残高500億円達成!

PR TIMES / 2024年11月7日 18時40分

-

ついに60万円台突入!まつのすけのポイント投資&投資信託だけで、目指せ100万円!

トウシル / 2024年11月6日 8時0分

-

S&P1000も登場!大統領選が追い風に?注目の「米中小型株」に投資できるETFとファンド

MONEYPLUS / 2024年10月26日 7時30分

ランキング

-

1昨年上回る規模の経済対策、石破色は一体どこに?【播摩卓士の経済コラム】

TBS NEWS DIG Powered by JNN / 2024年11月23日 14時0分

-

2農協へコネ入社の元プー太郎が高知山奥「道の駅」で年商5億…地元へのふるさと納税額を600万→8億にできた訳

プレジデントオンライン / 2024年11月23日 10時15分

-

3スシロー「パペットスンスン」コラボに言及「追加販売を検討」 発売当日に一部完売したグッズも

ORICON NEWS / 2024年11月22日 17時45分

-

4《ガスト初のフレンチコースを販売》匿名の現役スタッフが明かした現場の混乱「やることは増えたが、時給は変わらず…」「土日の混雑が心配」

NEWSポストセブン / 2024年11月23日 16時15分

-

5ドーミーイン系4つ星ホテル「3300円朝食」に驚愕 コスパ最高、味も絶品!極上のモーニングがここに

東洋経済オンライン / 2024年11月23日 8時40分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください