7月3日算出開始! 話題の「JPXプライム150指数」は他の指数と何が違うのか

Finasee / 2023年6月30日 15時0分

Finasee(フィナシー)

日本取引所グループ(JPX)が開発した日本株の新指数「JPXプライム150指数」の算出が7月3日に開始となり、TOPIXや日経平均株価とは大きく異なるコンセプトのインデックスとして大きな注目を集めています。

算出開始に先立ち、新指数の開発と推進を担う株式会社JPX総研、執行役員の高橋直也氏に直接インタビュー。新指数のコンセプトや概要、開発の背景から、国内外の主要指数との比較、今後に期待することなどをうかがいました。

株式会社JPX総研

執行役員

インデックスビジネス・クライアントサービス担当

高橋直也氏

——「JPXプライム150指数(以下、プライム150)」は今年3月末に概要が公表されて以来、その構成銘柄を含めて大きな話題になってきました。運用開始直前のタイミングで、投資家のみなさんに改めて新指数のコンセプトや概要などを分かりやすく説明いただきたいと思います。

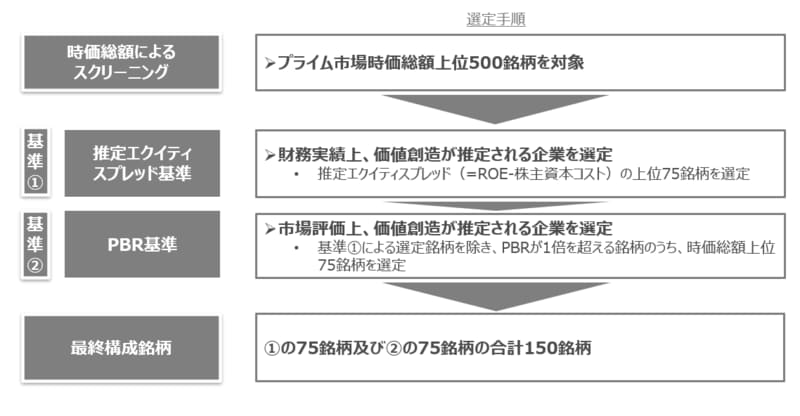

高橋 基本コンセプトは、価値創造が推定される我が国の代表的企業からなる指数です。東証プライム市場に上場している時価総額上位500社から①財務実績の上位75社、②この75社を除いたうちで株価純資産倍率(PBR)1倍を超す市場評価の高い時価総額上位75社――これらを合算して150社を選定しました。

財務実績は、「エクイティ・スプレッド」という指標で測ります。エクイティ・スプレッドは、自己資本利益率(ROE)から株主資本コスト(借り入れであれば金利に相当)を引いたものです。ROEが株主資本コスト(株主が求めるリターン)を上回れば、それだけ価値を創造していることを意味するわけです。

JPXプライム150指数 銘柄選定方法◇基本コンセプトは、「価値創造が推定される我が国の代表的企業からなる指数」

◇高いガバナンス基準が課されるプライム市場上場会社であって時価総額上位500社から、価値創造が推定される150社を選定

◇価値創造の推定には、財務等のファンダメンタルズ評価であるエクイティスプレッド(ROE-株主資本コスト)と、将来情報や非財務情報を含む市場評価であるPBRの2指標を活用

(※図をクリックで拡大)

出所:JPX

市場平均と異なる値動き——いわばピカピカの「勝ち組」企業に光を当てる、ということですね。TOPIXや日経平均株価と異なる指数といえば、2014年にスタートした「JPX日経インデックス400(JPX日経400)」もありますね。

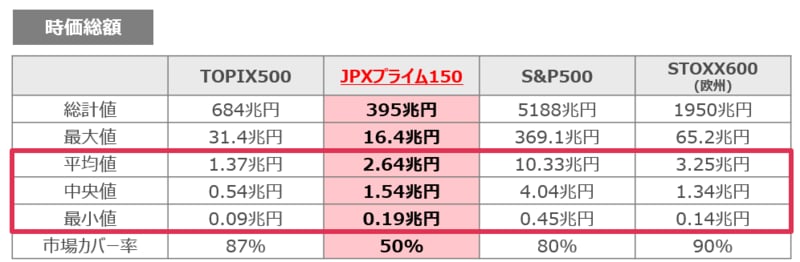

高橋 JPX日経400はプライム・スタンダード・グロース市場の流動性上位1000社から、ROE・営業利益・時価総額でスコアリングして選定する指数で、大型から中小型まで幅広い銘柄が含まれていて、時価総額の平均値は1.5兆円、中央値は0.6兆円です。これに対してプライム150は大型株が中心です。時価総額の平均値も2.6兆円、中央値は1.5兆円となっています。

JPX日経400は市場平均であるTOPIXに近く、それだけに代替性もありますが、プライム150は大型かつグロースという特性があり、市場平均とは違う値動きを示します。それだけに、アクティブ運用の一部としての活用ニーズもあると考えていますし、年金・機関投資家のみなさんに対しても、スタイル分散の一環として新しい投資価値を提供できるのではと思っています。

TOPIX改革と連動——新指数の開発はいつごろから議論が始まったのですか。

高橋 東証は昨年2022年4月にプライム、スタンダード、グロースという新たな3市場区分に移行しました。しかし、その後はご承知のような耳に痛い指摘を多々いただきました。特に、PBR1倍割れの企業がプライム市場に約半数あることや、上場基準達成までの経過措置に期限の定めのないことなどについてです。

また、TOPIXは銘柄数そのものが多すぎるとの指摘があり、これに関しては流動性時価総額が100億円未満の約500社は2年半かけて段階的に除外するといった措置も講じています。

ただ、こうした指摘全般に対して、指数の面から何か対応できないだろうか。そういった議論や検討を昨年秋ごろから始めて今回、こうした大型株にフォーカスする新指数開発に至ったわけです。

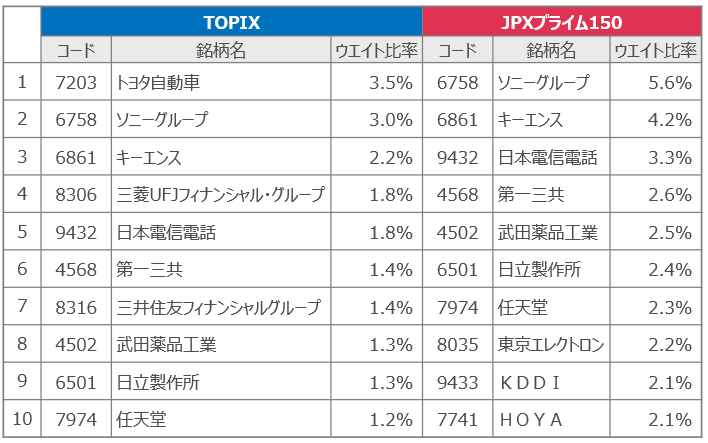

電機、情報通信、医薬などに比重——プライム150はTOPIXと構成銘柄が大きく異なっていますね。TOPIXで最もウェイトが高いトヨタ自動車や、メガバンクなどが抜けていることも大きな話題になりました。

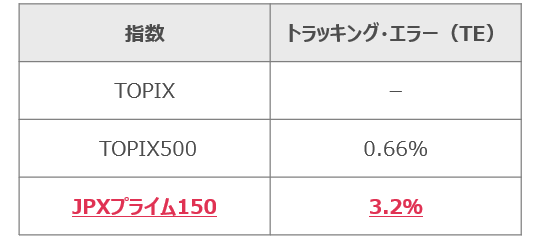

高橋 冒頭に申し上げた選定基準を、直前と前期の過去2期の決算を参照して適用した結果です。時価総額上位企業がPBR1倍を超すことができていなかったことで、銀行、輸送機器、不動産といったセクターがTOPIXに比べて大きくアンダーウェイトしています。一方で電気機器、情報・通信業、医薬品というセクターなどがオーバーウェイトしています。この結果、TOPIXに対するトラッキングエラー(TE:リターンの乖離の度合い)は、TOPIX500が0.66%なのに対して、プライム150は3.2%と大きく差が出ています。

JPXプライム150指数の構成銘柄のウエイトの状況など各指数の業種別(東証33業種)のウエイト合計(2023年5月16日時点)

(※図をクリックで拡大)

ウエイト上位10銘柄(2023年5月16日時点)

対TOPIXトラッキング・エラー ※

※TOPIXに対するリターンの乖離の度合い(リターンの差異の年率標準偏差。当社試算)

出所:いずれもJPX

指数のPBRや成長性などはグローバル水準——直近は海外投資家から日本株への資金流入も増えていて、新指数にとっても追い風のタイミングです。海外の代表的な指数と比べてどんな特徴がありますか。

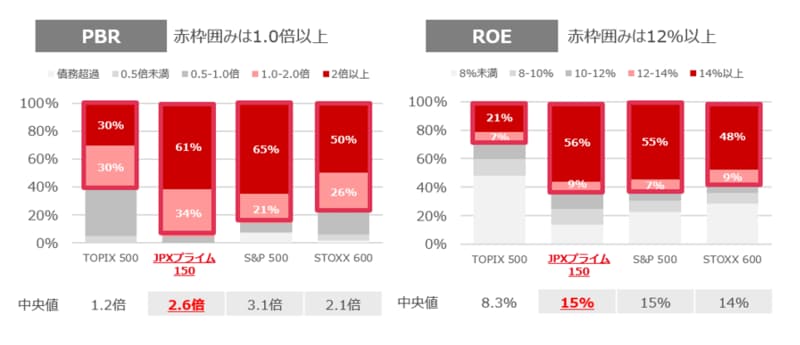

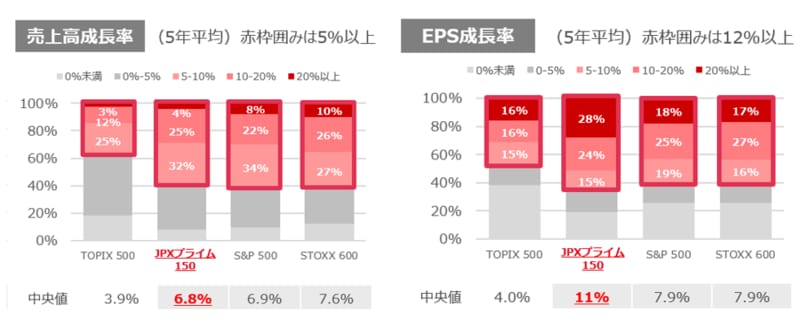

高橋 詳しくはグラフをご覧いただきたいのですが、プライム150の構成銘柄のPBRやROE、売上高と1株当たり当期純利益(EPS)の成長率、時価総額の分布は、米国のS&P500や欧州のSTOXX600といった主要指数に比べても遜色のないグローバルな水準だと思います。

グラフ:欧米主要指数との比較(※図をクリックで拡大)

(※図をクリックで拡大)

(※図をクリックで拡大)

出所:Bloomberg、2023年5月16日時点の値

S&PおよびS&P 500は、S&P Global, Inc. (「S&P Global」)またはその関連会社の登録商標です。DOW JONESは、Dow Jones Trademark Holdings LLC (「Dow Jones」)の登録商標です。これらの商標の使用ライセンスはS&P Dow Jones Indices LLC (またはS&P DJI)に付与されています。S&P Dow Jones Indices LLC、Dow Jones、S&P Global、およびそれらの各関連会社(「S&P Dow Jones Indices」と総称)は、いかなる指数に関しても、それが代表するとされる資産クラスまたは市場セクターを正確に代表する能力について、明示または黙示を問わず、いかなる表明または保証も行っておらず、またS&P Dow Jones Indicesおよびその第三者ライセンサーは、いかなる指数またはそれに含まれるデータのいかなる過誤、遺漏、または中断についても一切責任を負わないものとします。過去のパフォーマンスは将来の成績を示唆または保証するものではありません。

STOXXリミテッド(以下「STOXX社」)、ドイツ取引所グループ及び同社のライセンサー、リサーチパートナー又はデータプロバイダーは、その指数データの適時性、順序、正確性、完全性、最新性、商品性、品質、または特定目的への適合性について、保証も表明も行わず、関連する一切の責任を除外します。STOXX社、ドイツ取引所グループ及び同社のライセンサー、リサーチパートナー又はデータプロバイダーは、インデックスの公表を通じて、またはその公表に関連して、投資に関する助言を行っていません。特に、企業を指数に組み込むこと、その加重、または指数から企業を除外する際に、当該企業の実績に関するSTOXX社、ドイツ取引所グループ及び同社のライセンサー、リサーチパートナー又はデータプロバイダーの意見を反映させていません。STOXXRまたはDAXRの指数に基づく金融商品は、いかなる方法によってもSTOXX社、ドイツ取引所グループ及び同社のライセンサー、リサーチパートナー又はデータプロバイダーが後援、承認、販売促進することはありません。

——今後の銘柄入れ替えのタイミング、頻度は?

高橋 銘柄の定期入れ替えは毎年1回、8月最終営業日に行います。今年は7月にスタートするので行わず、最初の定期入れ替えは2024年8月となります。詳しい再選定基準は省きますが、2014年にさかのぼってシミュレーションしたところ、毎年の入れ替え数は平均すると15銘柄程度と約1割、回転率(時価総額ベース・片道)も平均で7%程度でした。ちなみに、今回の選定基準によって2022年10月に上場したばかりの企業もプライム150に選ばれています。こうした「旬」の企業がリストに登っていることも、新指数の魅力になると思っています。

日本の「国富」を増やすことがゴール——来年1月から新NISAが始まります。プライム150は絶妙のタイミングでのスタートですが、運用会社や投資家からの反応はいかがですか。

高橋 新指数の内容を詰める過程などで運用会社と意見交換させていただきましたが、そうした方々からはコンセプトにご賛同いただいています。個人投資家からも、当方のWEBサイトなどを通じて高い関心をいただいていると実感しています。先ほどから申し上げてきたプライム150の利点も、指数の算出や運用が始まれば、みなさまに具体的なイメージを持っていただけると思います。そうしたタイミングで、運用会社にはぜひ商品化を進めていただきたいと願っています。今後も運用会社や投資家のみなさまからの指摘や要望を継続的にお聞きして、指数のさらなるチューニングも行っていきたいと考えています。

——最後に、プライム150の認知や利用が拡大した先に、JPXグループあるいは新指数が目指す「ゴール」はどういったものになりますか。また、機関投資家や個人投資家の皆さんにメッセージをお願いします。

高橋 やや極端な話をさせてもらいますが、プライム市場に上場する大手企業がみなPBR1倍を超えれば、新指数とTOPIXは限りなく近づくことになります。その状態が市場改革のゴールと言えなくもない。そうなれば、プライム150はTOPIXの代替インデックスになりうると思います。そこへの道筋を踏まえて機関投資家の皆さんには、新たな投資対象としてぜひ検討をお願いしたいです。

個人投資家のみなさんには、プライム150の銘柄選定基準に「エクイティ・スプレッド」という指標が入った意味、つまり資本コストに着目してROEより一歩踏み込んだ世界に入っていくという点を認識していただければと思います。

いずれにせよ、株式市場を通じて日本の国富を増やし、市場参加者へ還元していくというのが私たちの究極の目的であり、それこそがこの指数のゴールでもある、と思っています。

——プライム150を用いたETFや投資信託の誕生が待ち遠しいですね。本日はどうも、ありがとうございました。

【今回のポイント】

■JPXプライム150指数は「価値創造が推定される我が国の代表的企業からなる指数」。東証プライム市場の時価総額上位500社の中から、財務実績と市場評価の高い150社を選定

■プライム150は大型株中心でグロース特性を持つ。市場平均とは異なった値動きをするので、アクティブ運用のニーズがあると想定

■プライム150はTOPIXと構成銘柄が大きく異なる。電気機器、情報・通信業、医薬品などのセクターをオーバーウェイトする一方、自動車、銀行、不動産などはアンダーウェイト

■プライム150全体のPBR、ROE、売上高成長率、時価総額などはS&P500など欧米の主要指数にも遜色のないグローバル水準

Finasee編集部

金融事情・現場に精通するスタッフ陣が、目に見えない「金融」を見える化し、わかりやすく伝える記事を発信します。

外部リンク

この記事に関連するニュース

-

年内最後の値動きに期待!東証グロース株5選~新NISA、年末の使い方をおさらい~

トウシル / 2024年11月20日 16時0分

-

「S&P500」と組み合わせも最適、「楽天・高配当株式・米国ファンド」が売れている理由

Finasee / 2024年11月14日 7時0分

-

Global X Japan 株式会社 「グローバルX 半導体・トップ10-日本株式ETF」【282A】 「グローバルX USテック・配当貴族ETF」【283A】 東京証券取引所より上場承認

PR TIMES / 2024年11月3日 18時40分

-

「柳井さんのカリスマによるトップダウンとは真逆のところにある」元執行役員が明かすユニクロ"最大の強み"

プレジデントオンライン / 2024年11月3日 7時15分

-

投信ネット販売ではeMAXISシリーズから、eMAXIS Slimシリーズへの転換が進んでいる!?

Finasee / 2024年10月24日 7時0分

ランキング

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください