確定拠出年金で十分な老後資産を作れる米国、日本との違いは?

Finasee / 2023年8月28日 11時0分

Finasee(フィナシー)

企業型確定拠出年金(DC)の継続研修講師のお仕事をすることがあります。そこで感じることは、大きい企業から小さい企業までどの企業でも、よっぽどでない限り、前向きな一緒の気持ちで全員が参加してくれるわけではないことです。多くの方が参加してくださったと思ったら、実は強制参加で重い空気だったりします。

当たり前ですよね。「自分の退職金を自己責任で」と、言われても……ですよね。

今回は、少し企画する側も、受講する側も楽になっていただける内容を、個人的な視点で書かせていただきます。

確定拠出年金の担当者さんにもお読みいただければと思っています。

さて、この継続研修。個人的には意味があるように感じています。なぜかと言いますと、相談を受けていると、リスクを取った人と取らなかった人で大きな差がついているからです。一部には、確定拠出年金や会社の研修がキッカケではなく、自発的に投資を始められたという行動力のある方もおられたのですが、僕がこれまでご相談を受けた方の多くは、会社での研修をキッカケに投資、リスクを取られた方たちでした。

継続研修を受けた結果、「自分はリスクを取らない」という選択肢もあるのですが、それはご本人さんの選択なので、尊重すべき行為であり、問題ないと思っています。問題だと感じるのは、「分からないから選択しない」なのですが、継続研修では「一歩踏み出せない」がまだまだ解消できていないように感じています。

確定拠出年金先進国のアメリカではどうしている?さて、それでは確定拠出年金:401(k)の先進国である、アメリカを見てみましょう。

実はアメリカでは継続研修というようなものは実施されておらず、従業員の自主性に任されています。ただ、日本と大きく違うところは、ターゲットイヤー型ファンドがデフォルト商品(選択しなかった場合に自動的に選択される標準商品)として、多く採用されていることです。

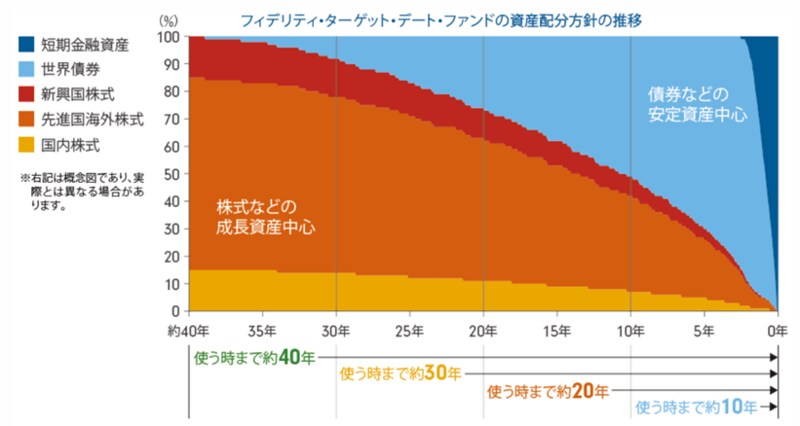

ターゲットイヤーファンド(ターゲットデートファンドとも呼ばれています)とは、加齢とともにリスク配分を抑え気味に調整し、退職時に低リスク運用へと自動的に調整してくれるファンドになります。

<画像をクリックで拡大図>

出所:フィデリティ投信「フィデリティ・ターゲット・デート・ファンド」より

その大きな理由は、2006年にアメリカでは「年金保護法」という法律が成立したことです。これは確定拠出年金、401(k) プランへ加入する場合、安定資産と投資比率を加入者に提示する「投資アドバイス」や、加入者が意思表示をしない限り、自動的にプランに加入させる、運用型のファンドを設定するといった「自動化」に関する、おせっかいな法整備です。それにより何も選択しなった場合には、退職のころ合いには安定的になる「お任せファンド」ターゲットイヤーファンドがデフォルトとして多くのプランで選ばれるようになりました。

アメリカは、何もしない場合は、自動的に実行されるように積極的で

日本は、何かしてもらえるように、継続研修などを積極的に行っています。

どちらが良いとは一概には言えませんが、アメリカでも日本でも、ある程度のリスクを取り、長期投資を行った人はそれなりの結果につながっているようです。

継続研修の効果はどれくらい出ている?みなさんは、3年以内に継続研修受けられましたか?

日本にも、「確定拠出年金法」という、アメリカの年金保護法に近いものがあります。導入時の研修や継続研修をしてください。ときっちりと定められています。

ですが、独力義務となっており、しっかりと実施されているとは言い難いのが現状です。

企業年金連合会が実施しているアンケート、2021(令和3)年度決算確定拠出年金実態調査結果によりますと、アンケートを採った681社のうち、81.5%もの企業が継続研修を実施しているそうです。実はほとんどの企業で実施していると言えるのではないでしょうか。

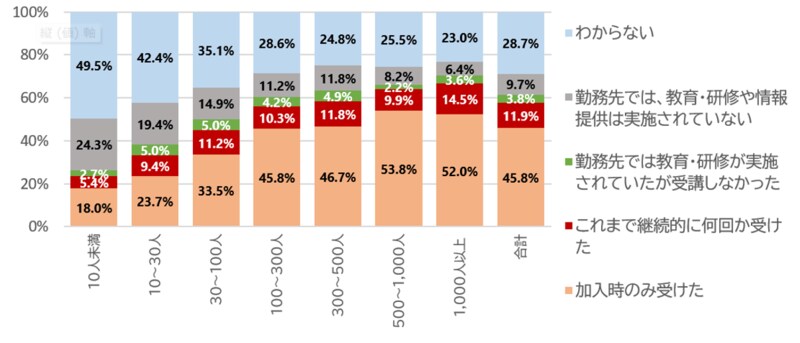

ただ一方で加入者側からのアンケートを見てみると、違った様相が見えてまいります。年金シニアプラン総合研究機構が、実施した2022年のアンケートを見てみますと、少し違って結果になっており、示唆に富んでいます。まずは、従業員は継続研修などを受けているかの実感です。

<画像をクリックで拡大図>

出所:年金シニアプラン総合研究機構(2022年)をもとに作成

「継続研修を会社が実施している」と感じている方が赤・緑になります(赤:これまで継続的に何回か受けた、緑:勤務先では教育・研修が実施されていたが受講しなかった)

アンケート結果を見ると、小さい企業ほど、継続研修が実施できていないようで(実施されていると感じている人が8.1%)、企業規模が大きくなるほど、その割合が大きくなり1,000人以上の会社で、その割合が18.1%になっています。ですが、それでも企業側が「継続研修を実施している」と答えている81.5%と大きな隔たりがあります。

もし従業員の「受けたと感じている人」の数字を15%と仮定すると、750万人(加入者数)×15%の112万人ほどしか受けておらず、600万人以上が受けていないことになります。せっかくの企業型確定拠出年金がもったいないです。

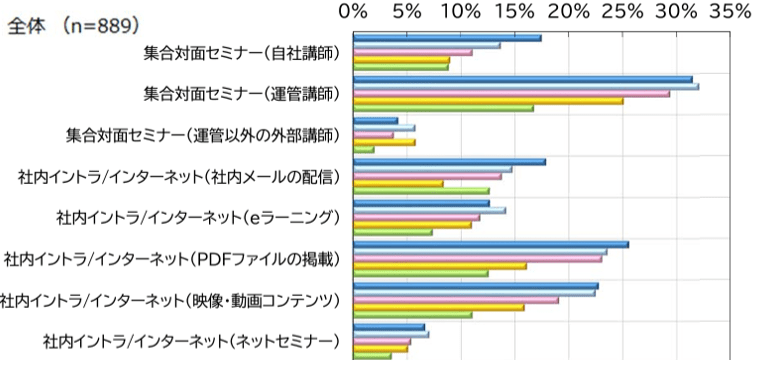

さらには、次のようなデータもあります。これはどのような継続研修をどのような方法で行ったかたの結果です。一番多いのは、運営管理機関の方による研修だそうです。

過去3年以内実施した継続的な情報提供・教育の手法と内容(複数回答)

出所:継続教育の実施方法:企業型確定拠出年金(DC)担当者の意識調査2021:NPO法人DC・iDeCo協会

運営管理機関の方による研修を受けたことのある多くの方から「面白くなかった」「参考にならなかった」という声をお聞きします。これは運営管理機関の講師の方が悪いのではなく、講師を頼んだ会社が悪いのです。

実は運営管理機関の方にはさまざまな制約があり、商品に差をつけて説明することや投資の配分の考え方について言及することはできず、公平に説明することしかできません。解説などしかできないんです……。運営管理機関の方は、ある意味誠実に実行してくださっていると言えます。

それではどのような継続研修がいいのでしょうか。

最初のスタートは投資信託を1本。シンプルでも良い!と言いたいここからは、僕の個人的な考えです。

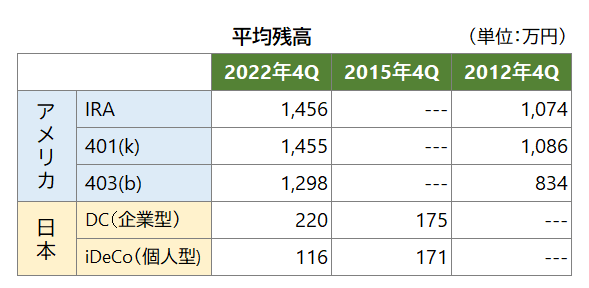

次の表は、アメリカの退職金制度の1人当たりの残高と日本の企業型確定拠出年金の残高になります。日本のiDeCo(個人型確定拠出年金)にあたるIRA、企業型確定拠出年金にあたる401(k)、非営利団向けの退職金制度の403(b)と、どれを見ても10万ドル、1400万円(1$=140)と、かなりの差がついています。

出所:フィデリティ投信:【DCコラム Vol.33】インフレ下の米国の確定拠出年金(2022年第4四半期)、確定拠出年⾦統計資料(2019年3月末、2022年3月末)より著者作成

勝手に、加入時に後押ししてくれるアメリカの確定拠出の利用者は、リスクを取っている方も多く、残高が順調に増えています。

逆に日本は制度を整え、継続研修もしているのに、なかなか理解されません。ということは、継続研修の方向性を変えた方が良いのでは?と考えています。

確定拠出年金の良いところは、長期で運用する前提となっているところ、そして、解約や引き出すことこそできませんが、資産配分の積立商品を後からでも自由に変更できるところです。投資初心者に、資産配分について悩んでもらったり、難しいリバランスを習ってもらうよりは、まずは1本、残高が100万円ぐらいになるまで付き合う1本を選んでもらう研修で良いのではないかと感じています。

確定拠出年金が、後から変更できる長期投資の仕組みだから言えることなのですが……。

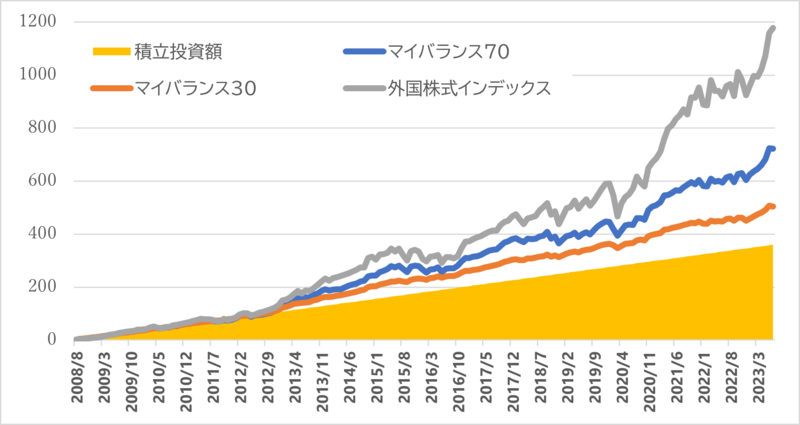

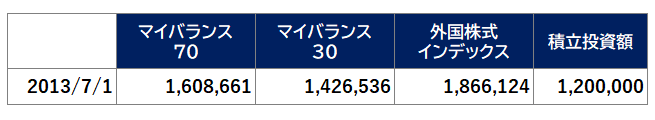

僕が個人型確定拠出年金を始めたのは、約14年前の2009年からでした。中途半端な期間ですので、投資開始時期を15年前と設定して2008年から、もし以下の3本を積み立てていたらどうなっていたかシミュレーションしてみました。

シミュレーションは、各ファンドに毎月2万円を15年間積み立てたものになります。

●マイバランス30:比較的リスクを抑え、世界全体の株式と債券に投資するファンド 株式3割、債券7割

●マイバランス70:リスクを取りリターンを狙う世界の株式と債券に投資するファンド 株式7割、債券3割

●外国株式インデックス(DC外国株式インデックスファンド):日本を除く先進国の株式に投資するファンド 株式10割

「やっぱり株式タイプ1本で良いよね」ということが言いたいのではなく、あくまでリスクを取っていれば、どれも預金には負けていない結果になっているということなのです。

100万円に到達するまでは何も考えずに1本。100万円を越えたら、安定がいいのか攻めて良いのか考え、場合によっては配分変更。そして300万円までまた放置の、のんびり投資も一つの方法だと思っています。

2008年7月より毎月2万円を15年間積み立てた場合

と、自分でもそんな投資をしておけば良かったと思います。

繰り返しますが、一番結果が良かった先進国株式を推奨している訳ではありません。

見ていただくとわかるかと思いますが、外国株式はリスクが高いため、ギザギザが激しく、投資している最中はハラハラが多いと思います。また、5年の時点ではそこまで差はついていません。

2008年7月より毎月2万円を5年間積み立てた場合

ちょっと勇気がいるかと思いますが、預金より一歩踏み出して、安定的、積極的、はたまた株式1本選んでスタートし、その間にゆっくりと他の事も学んでいただければと思います。確定拠出年金だけではなく、NISAや公的年金、社会保険に退職金や会社の制度などなど、大事なことは他にもあります。

ほったらかしにすることで、もしかすると確定拠出年金のリターンは少し下がってしまうこともあるかもしれませんが、それ以外を学んでいただくことは、相対的に大きなリターンに繋がると思います。

FPとしていろいろな方のサポートをしてきました、そこには自信を持っています。ぜひ少し思い切ってみてください。

FPかえる(尾上堅視)/ファイナンシャルプランナー

2005年個人投資家として日本株式への直接投資や投資信託を用いた資産形成をスタート。その後、証券会社や運用会社などへ取材を行うライターとして活動し、2010年家計の総合相談センターの相談員(FP)となり現在に至る。個人投資家の金融リテラシーの向上、お金と仲良くおつきあいする方法を広く伝えるため活動中。

外部リンク

この記事に関連するニュース

-

企業型確定拠出年金のことがよく分からないまま運用しています…利益を出すにはまず何から始めるべきですか?

Finasee / 2024年11月19日 11時0分

-

企業型確定拠出年金で投資信託を選びたいのですが、知らない商品名ばかりです。どうやって判断すべきですか?

Finasee / 2024年11月19日 11時0分

-

S&P500 がランク急上昇、今後は全世界株式も? 最新DC投信マーケット解説2024年10月号

Finasee / 2024年10月31日 14時0分

-

「なんで今まで教えてくれなかったんだ!」確定拠出年金に無関心だった同僚が目覚めた“資産残高の差”が生まれる理由

Finasee / 2024年10月31日 12時0分

-

iDeCo(イデコ)ファースト!NISAより節税メリット大きい。デメリットも理解して活用(窪田真之)

トウシル / 2024年10月29日 8時0分

ランキング

-

1冬の味覚ハタハタ、海水温上昇で今季の漁獲量は過去最低か…産卵場所に卵ほとんど見つからず

読売新聞 / 2024年11月24日 11時52分

-

2異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

-

3ローソンストア100「だけ弁当」第12弾は「イシイのミートボール」とコラボした「だけ弁当(イシイのミートボール)」

食品新聞 / 2024年11月23日 20時40分

-

4「中間管理職を減らしたい」企業の盲点 リストラで起こる、3つのリスクに備えよ

ITmedia ビジネスオンライン / 2024年11月24日 8時0分

-

512月に権利確定「株主優待」長期保有が嬉しい銘柄6選

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月24日 9時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください