世界中の投資家が注目するFRB―なぜこれほどに影響力があるのか

Finasee / 2023年10月19日 11時0分

Finasee(フィナシー)

米国内の金利や株価だけでなく、日本株等多くのマーケットにその影響力が及ぶため、世界中の金融関係者が動向を注視しているといっても過言ではない、「FOMC(連邦公開市場委員会)」。投信投資家にとっても、自身の資産へ与える影響から、FOMCがどのような組織で何を目指しているのか知っておくことは重要です。

話題の書籍『FRBの仕組みと経済への影響がわかる本』では、FRBの仕組みや役割、そして世界経済への影響について、金利為替市場コメンテーターの工藤浩義氏がやさしく解説。今回は本書第1章「FRB(連邦準備制度理事会)とはどのような組織で、何を目的にしているのか」の一部を特別に公開します。(全3回)

●第1回:意外に知られていない!? 株式市場をも左右する「FOMC」が創設された経緯

※本稿は、工藤浩義著『FRBの仕組みと経済への影響がわかる本』(日本実業出版社)の一部を再編集したものです。

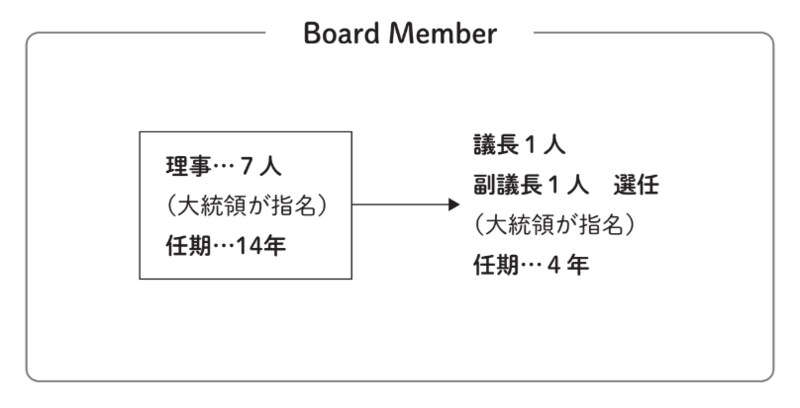

7人の理事で構成されるFRBFRB(連邦準備制度理事会)は7人の理事からなり、米国における中央銀行の役割を担う組織である連邦準備制度(FRS, Federal Reserve System)を統括します。

7人の理事は大統領が指名します。任期は14年で、前任者の任期途中を引き継がない限り、再任はありません。議長と副議長も同様に大統領が指名します。任期はそれぞれ4年で再任もあります。ただし任期中の理事であるか、理事でなければ同時に理事にも指名されることが指名の条件です。

FRB(連邦準備制度理事会)のメンバー

FRB(連邦準備制度理事会)のメンバー

FRBの決定事項は、世界の金融市場に大きな影響を与えます。ここでは以下の3つのテーマについて解説しておきます。

① 市場との対話

② 米ドルの基軸通貨としての役割

③ 中央銀行デジタル通貨(CBDC)

「市場との対話」とは、FRBが市場の意見や反応を理解し、同時に市場がFRBの政策についての考え方や具体的な実行方法について理解することをいいます。

具体的には、FRBが市場の反応を前提に、一定の政策実施を市場に伝達することです。その背景にある考え方は、「透明性」と「予測可能性」です。

伝達の方法としては、

・連邦公開市場委員会(FOMC)の声明文

・経済見通しの公表

・議事要旨の発表

・議長記者会見・議会証言

などがあります。

こうした情報を伝達する中で、FRBの経済情勢の認識や金融市場の現状、将来認識を市場と共有し、市場の安定化を図りながら金融政策の効果を高めることを目指しています。

市場との対話 - フォワードガイダンスで見通しを共有する中央銀行が表明する「フォワードガイダンス」もこの範疇(はんちゅう)に入ります。

フォワードガイダンスとは、金融政策に関する「将来(フォワード)」の「指針・方針(ガイダンス)」という意味です。中央銀行が、一定の金融政策を実施する期限や、金利見通しなど、将来にわたる金融政策の方針を市場に示すことで市場の予想を安定的に導き、市場の安定化を促進する手段です。

例えば、FRB以外では日本銀行が、2013年1月以来、2%の物価目標を掲げて政策運営していますが、この2%目標とは一度でもこの水準に達するまで、という意味ではありません。消費者物価指数(除く生鮮食品)の前年比上昇率が「安定的に2%を超えるまで」マネタリーベースの拡大を継続すると決めており、「オーバーシュート型コミットメント」といわれます。

このように一定の時間軸を持たせることが、フォワードガイダンスになります。「安定的に超えるまで」という、金融緩和策維持の時間軸を設定することで、緩和策の安定・強化につなげる狙いがあります。

FRBについても、FFレート(フェデラル・ファンド・レート)※1 の0%〜0.25%のレンジへの誘導(実質ゼロ金利)政策を、「しばらく(for some time)続ける」から「長い間(for an extended period)続ける」など表現を変更したり、その後はゼロ金利政策の期限について「少なくとも2013年半ばまで」へと変更したりするなど、様々な試みが実施されてきました。

※1 FFレート

FFはフェデラル・ファンド(Federal Funds)の略。FRSに加盟する銀行は、連邦準備銀行に一定額を預け入れることが義務付けられている。この資金が不足する加盟銀行は、他銀行に無担保で資金を借りて預け入れる。この際に適用される金利がFFレートと呼ばれる。

最近では、インフレ高進に対抗するための利上げについて「利上げ幅」や「利上げの最終到達点(ターミナル・レート)」がフォワードガイダンスになっています。

こうした政策は、金利政策のような従来の金融政策とは異なるという意味で、「非伝統的金融政策」と呼ばれます。FRBのフォワードガイダンスは、世界の金融市場に大きな影響を与えます。

基軸通貨としての役割 - ブレトン・ウッズ体制に始まるドルの基軸通貨米ドルは世界の「基軸通貨」としての役割を果たしているため、FRBが行う金融政策によっては、世界中の経済や市場に多様な影響を及ぼします。

米ドルが基軸通貨としての役割を持つようになったのは、1944年のブレトン・ウッズ体制 ※2 の時代からです。第二次世界大戦後の国際通貨体制であるブレトン・ウッズ協定において、米ドルが金と交換可能であることが確認され、米ドルを基軸通貨とする体制が確立されました。

※2 ブレトン・ウッズ体制

1944年7月、米国のニューハンプシャー州ブレトン・ウッズにおいて調印された協定。連合国通貨金融会議(45か国参加)で締結された。米ドルを国際的な基軸通貨とし、金1トロイオンス=35ドルと定め、ドルと金との兌換を保証した。参加各国の通貨は固定相場で米ドルとリンクした。1971年、米国のニクソン大統領が、ドルと金の交換を停止したことで崩壊。固定相場から変動相場制へと移行していく。

具体的には、各国通貨が固定相場でドルとリンクし、ドルは金1トロイオンス当たり35ドルで、金とリンクする制度です。各国通貨は、間にドルを挟んで金とリンクする形になり、この意味では「金ドル本位制」とも呼ばれます。

このため米ドルは、世界の貿易・資本取引、外貨準備で中心的な役割を担うようになりました。この制度は、1971年にアメリカが金とドルの交換を停止したことで崩壊しましたが、現在でもブレトン・ウッズ協定は、国際通貨体制の歴史的な出来事として、多大な影響を与えています。

例えば一部の国では、現在でも自国通貨の対外価値をドルにリンクさせるという「ドルペッグ制」を採用するなど、米ドルが重要な役割を果たしています。

ドルペッグ制とは、為替レートを固定してドルにペッグ(括りつける)する制度で、外貨準備でドルを積み立て保有することで自国通貨の安定を図るものです。具体的にはドルペッグ制を採用する国の中央銀行が為替市場に介入して、ドルとの交換レートが一定に保たれるように調整します。

ただし、このドルペッグ制には弱点があります。ドルに連動するということは、為替市場でドルが急激に変動する際には、自国通貨もドル以外の通貨に対して急激に変動することになります。

具体的には米国の金融政策が変更された結果、ドル相場が大きく変動した場合、あるいは米国の金融政策が経済環境にうまく対応できなかったときのドル相場変動の影響を大きく受けます。

また、相場を一定に保つための為替介入に備えて、大量の外貨準備を保有する必要があり、国家予算の負担になります。ドルペッグ制を採用している国々にこうした負担があることは、FRBの金融政策が国境を越えて広く影響を与えていることを示しています。

基軸通貨としての役割 - FRB政策の世界への影響FRBの金融政策が世界経済に与える影響は他にもあります。例えばFRBが利上げを行うと、高い金利での運用を求めてドル買いが進み、海外からの資金が米国に流れ込みます。

その結果として海外の市場が混乱したり、新興国経済にとってはドル資金の調達が困難になったりすることがあります。

実際に、2013年にFRBが示した量的金融緩和政策 ※3 の縮小によって米国の長期金利が上昇し、新興国の市場に流れる投資資金が減少したことで、新興国の通貨や株価が下落して、新興国経済が多大な影響を受けました。

※3 量的金融緩和政策

2008年、世界経済危機に際してFRBが講じた大規模な金融緩和策。FRBが米国債や住宅ローン担保証券(MBS)等を買い取ることで市場に資金を供給し、商業銀行の資金力を高めることで経済を下支えした政策。

とくに、インドネシア、ブラジル、トルコ、南アフリカなどの国々で通貨安や株価下落が発生し、インドネシア・ルピアやトルコ・リラなどの通貨が急落する事態が起きました。このように、FRBの政策は世界の金融市場に大きな影響を与えます。

とくに、米ドルが国際通貨でありながら米国の法定通貨でもあるため、FRBが国内経済安定化のために行う金融政策によっては、世界中の経済や市場に影響を及ぼすことになります。

その法定通貨である米ドルの通貨発行権は、FRS(Federal Reserve System/連邦準備制度)にあります。FRSの中心となって政策を決定するのが理事会(FRB)であるため、その影響力が、米国内と米国以外の多くの国々に影響を与えることになるわけです。

中央銀行デジタル通貨 - 「CBDC」は現金と同じ性質を持つ最近のFRBの注目すべき取り組みの1つは、「中央銀行デジタル通貨」(CBDC, Central Bank Digital Currency)の検討です。

CBDCは、中央銀行が発行するデジタル通貨であり、現金に代わるものとして注目を集めています。FRBは、2020年代初頭にはCBDC発行の検討を発表し、その後、CBDC研究チームを設立しました。

CBDCの導入は、現金の廃止、および電子マネー等の民間企業が発行するデジタル通貨の拡大に対する対抗策としての狙いもあります。

CBDCは、基本的には現在使われている現金(紙幣・硬貨)をそのままデータ化して通貨として使う形が基本です。したがって、法定通貨として強制的な通用力があります。また、電子マネーのような利用料や事後の銀行口座における振替処理が不要など、紙幣や硬貨と同じ性質を持ちます。

CBDCの特徴は、従来の通貨の性質にとどまらないところです。CBDCにはFRBがプラスやマイナスの金利を付けることが可能になります。そのため、インフレを抑制するために金利を引き上げたり、消費を刺激するためにマイナス金利を付けたりすることが、理論上は可能になります。

従来の紙幣や硬貨といった通貨は物理的なものなので、その所有者、保有量、保有期間を把握することは現実的に不可能です。したがって、中央銀行が利息を付けるべき現金保有者、保有量、保有期間のデータを得られず、現金に利息を付けることはできません。

しかし、CBDCは電子的に管理されるため、プラスやマイナスの利息を付与することが可能になります。また、CBDCは世の中のすべての金利の下限として機能します。

CBCDは、従来の紙幣や硬貨と同様に中央銀行の信用を元に発行されるためです。したがって保有に際して民間の金融資産に投資するようなリスクがありません。

一般の銀行預金や証券などの金融資産は、そのリスクを程度に応じて利息や利回りといった形で上乗せしているからです。また、従来の紙幣や硬貨といった現金とCBDCとの間で交換レートを設定すれば、CBDCの保有にマイナス金利が付けられても、直ちに現金保有が増加するのを防ぐことも可能です。

例えば、CBDCの保有にマイナス1%の金利が付いていると、年間1%のコストが発生します。すると人々は金利が0%の紙幣や硬貨などの現金を持とうと考えるでしょう。しかし、CBDCから現金に引き換える際の交換レートが1%のディスカウント、つまりCBDC100に対して現金は99しか受け取れないとしたら、保有する予定が1年に満たないCBDCは、この条件だけで考えればそのまま持っていたほうがよいことになります。

こうした特徴から金融政策に新たな柔軟性をもたらすことが期待されています。

一方で、CBDCには多くの課題が存在します。とくに、プライバシーの問題が重要視されています。中央銀行が発行するCBDCは、中央集権的な管理となるため、個人情報の保護や、支払履歴の追跡ができてしまうといった問題が生じる可能性があります。

FRBは現在、CBDCの実験や検討を進めている段階であり、導入までにはさらなる検証が必要です。しかし、FRBがCBDC導入を検討していることは、世界の金融市場に大きな影響を与えると予想されます。

●第3回(【FOMC】FRBの金融政策を占うには、「タカ派 VS ハト派」の動向が重要な理由)では、年8回開かれるFOMCの主な機能や、おさえておきたいポイントについて解説します。

『FRBの仕組みと経済への影響がわかる本』

工藤浩義 著

発行所 日本実業出版社

定価 1,980円(税込)

工藤 浩義/金利為替市場コメンテーター、金融翻訳家

上智大学経済学部卒業。銀行にて融資・預金業務やSWIFT・コルレス業務など外国為替業務を担当。湾岸戦争時に有事のドル買いによる相場急騰を見て、リアルタイム情報の重要性を感じ、金融情報サービス業QUICK(日本経済新聞社グループ)に移る。経理部・財務部での業務、米ニューヨーク現地法人マネージャーとして米国の会計・税務全般を担当。その後、情報本部にて日経225オプション戦略や債券先物(JGB)の市場コメント執筆、米FRB関連情報の翻訳・配信を行う。米企業ブリッジニュース社に移り、同様のサービスを導入・発展させる。現在は金融市場のコメント執筆や金融・企業財務の翻訳業務に携わる。

外部リンク

この記事に関連するニュース

-

米インフレ懸念でFRBは利下げに消極的。今週のドル/円は4円の円安。来週のドル/円は160円か

トウシル / 2024年11月15日 9時58分

-

香港中銀が0.25%利下げ、FRBに追随 今後のペース「不透明」

ロイター / 2024年11月8日 13時20分

-

焦点:トランプ氏勝利でドル高継続か、為替市場に「地殻変動」の兆し

ロイター / 2024年11月7日 18時10分

-

トランプトレードでドル/円は3円超えの円安、155円に接近中!今月中に160円到達か?

トウシル / 2024年11月7日 10時12分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

ランキング

-

1春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

2「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

3「ワークマン 着るコタツ」新モデルが登場 累計43万着を突破、人気の秘密は?

ITmedia ビジネスオンライン / 2024年11月22日 11時24分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

5異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください