リバランスの方法。確定拠出年金加入者は知らないとソン!<前編>

Finasee / 2023年10月23日 11時0分

Finasee(フィナシー)

企業型確定拠出年金(企業型DC)の継続研修をしていると、必ずと言っていいほど話さなければいけないのが“リバランス”です。「自分の決めた資産配分が崩れたら戻しましょう」というこのリバランス、お伝えすると理屈は分かっていただけるのですが、実際にやるとなると実は難しい作業の一つになります。

今回は、みなさんの気持ちが楽になるような考え方を紹介したいと思います。

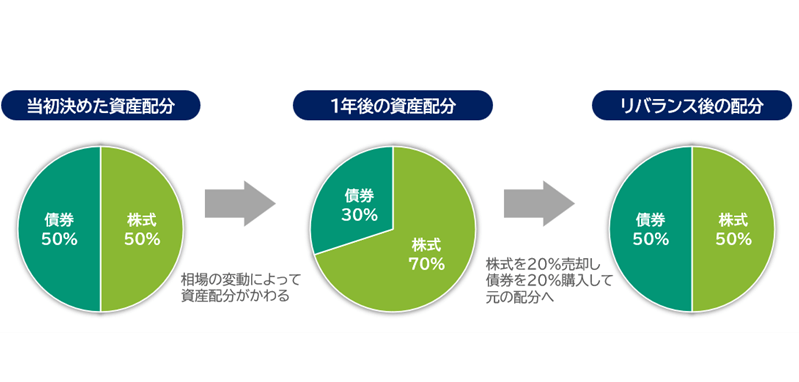

そもそもリバランスとは自分の決めたアセットアロケーション(資産配分)が、相場の変動によって崩れたら、配分が増えすぎた資産を売って、割合が少なくなった資産を追加購入する、という作業がリバランスです。

具体的には図のように、株式と債券を50%ずつでスタートした時に、1年後に相場が好調で株式が70%にまで増えた場合、増えた株式20%分を売却、売却分の債券を購入し、バランスを戻すといった作業です。 リバランスの理由は、想定しているリスク・リターンにするためです。上記の図を参考にざっくり説明しますと、

リバランスの理由は、想定しているリスク・リターンにするためです。上記の図を参考にざっくり説明しますと、

仮に、債券のリターン 0.50% 株式のリターン 6.00%だった場合、

資産全体の期待リターンは、(債券:0.5%×50%)+ (株式:6.0%×50%)=3.25%

同様にリスクを、債券 2.00% 株式 20.00%とすると、

資産全体のリスクは、(債券:2.0%×50%)+ (株式:20.0%×50%)=11.00%

となります。

同様の計算を株式70%、債券30%になった場合を計算して表にまとめてみました。

1年後の方が、リスクが高くなっています。株式の割合が大きくなったので当たり前ですが、これでは想定より値動きが大きくなる配分といえます。ですので、リバランスをして整えるのです。

なんとなく、ほったらかしでも良いような気がするのですが、果たして本当に、リバランスをすることに効果はあるのでしょうか。

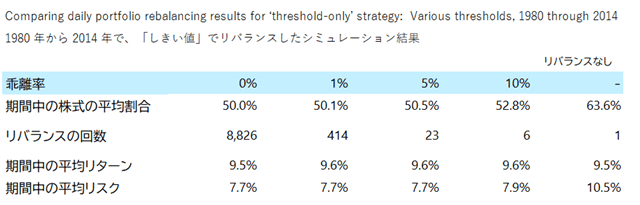

少々前のデータですが、ありがたいことにバンガード社がしっかりと検証してくれていました。「Best practices for portfolio rebalancing – Vanguard research, November 2015」というレポートにデータがありますので、まとめてみました。

これは1980年から2014年のデータですが、株式と債券が半分ずつのポートフォリオを、0%(毎日リバランス)、1%ずれるたび、5%ずれるたび、10%ずれるたび、そしてリバランスしなかった場合のデータになります。

ごらんの通り、リターンは、9.5%でほぼ横並びではありますが、ボラティリティ(リスク)は、3%ほど抑えられていますので、大きな効果があると言えます。

リバランスに必要な売買手数料と税金、確定拠出年金では心配ナシ!?この運用効率を上げる効果のある”リバランス”ですが、頻繁に行うことはあまり推奨されていません。それはコストがかさむからです。この場合のコストとは、商品の売買時に発生する手数料と、そして利益が出ている場合には、利益に対して20.315%の税金になります。

コストが発生することで投資に回す金額が少なくなりパフォーマンスが悪くなるからです。

ですが、DC(企業型確定拠出年金)、iDeCo(個人型確定拠出年金)の場合、売買に対しての手数料、利益に対しての税金はかかりません。一部商品には、信託財産留保額というファンドに対しての費用がありますが、これは0.1~0.3%とあまり高くはありません。

頻繁にしすぎる必要はありませんが、コストを気にしなくていいので、確定拠出年金加入者は、ぜひリバランスについて検討してほしいと思います。

それではどうやってリバランス?データでも示されているように、リバランスの必要性はわかっていただききやすいんです。ですが、“いざ!!”となると実は少し難しいんです。なぜか?を検討してみます。

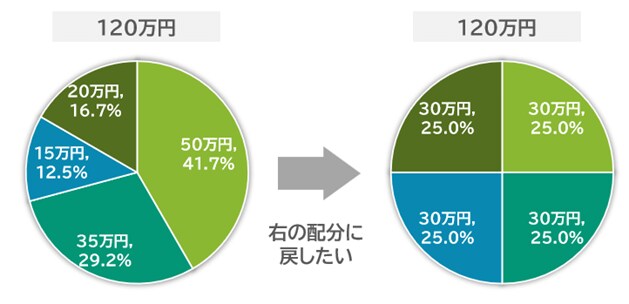

まずは4つの資産に分け投資していたけれど、時間がたつにつれバランスが図のようにずれた場合を想定して、やってみましょう。

商品Aが増えていますので、商品Aを16.7%売却します。増えた分を売却したいので、50万円(41.7%)の16.7%を売却としたいところですが、実は違うんです。

50万円×16.7%だと8.3万円。50万円-38.3万円=41.7万円となり、25%分の30万円よりまだ多い配分となっています。正しい計算は、「現在の保有率」で割って算出します。

ですので、16.7%÷41.7%=40% 50万円×40.0%=20.0万円

を売却することで、50.0-20.0=30.0万円と理想の配分にすることができるんです。なかなかややこしいのです。

残りも同じように計算していきますと、商品B 4.2%を売却ですので、

4.2%÷29.2%=14,0% 35万円×14%=5.0万円を売却

これで、商品A:20万円、商品B:5万円を売却(合計25万円)いたしました。この25万円分を商品C、商品Dを購入することで、25%ずつの資産配分にすることができます。

購入する場合はちょっと式が変わってきます。まず売却された分(25万円)は資産の何割だったかを計算する必要があります。

25万円÷120万円=20.8%となります。この20.8%を商品Cと商品Dで分け合います。

商品C 12.5%÷20.8%=60.0% 25万円(売却分)×60.0%=15万円

商品D 8.3%÷20.8%=40.0% 25万円(売却分)×40.0%=10万円

このように、実際にリバランスを実行するとなると、なかなか難しい計算になります。実はFPの方でも、結構計算できないと言われているんです……。

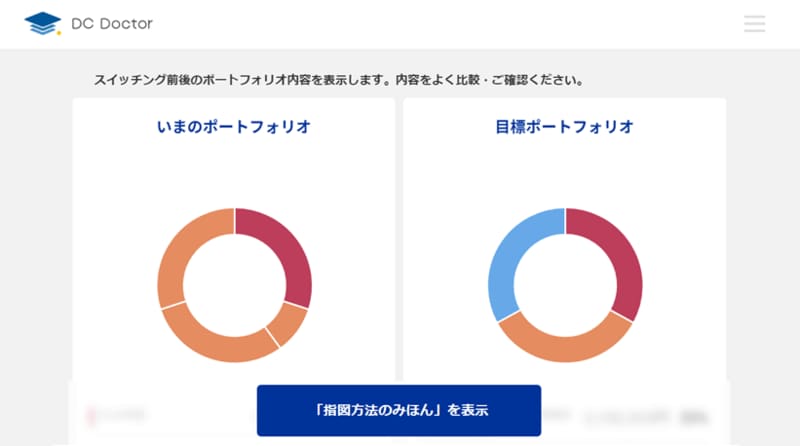

便利なツールが増えることを期待していますですが、安心してください。便利なツールを2つ見つけました。1つは、SBI証券のiDeCoをされている方でしたら、無料で利用できる「DC Doctor」です。https://go.sbisec.co.jp/prd/ideco/howto_robo.html

2023年の7月から使えるようになったので、まだあまり話題になっていないと思います。SBI証券のiDeCoと連動させることによって、今の資産配分だけではなく、リスク診断の分析、そしてリバランスの提案だけではなく、どの資産をいくら売却すればいいかまで計算してくれます。

※目標のポートフォリオについては、自分で配分を決めることもできます

出所:SBI証券

しかも手続きをまとめてくれたPDFをメールで送ることもできます。ここまで具体的なのは、今までなかったかと思います。

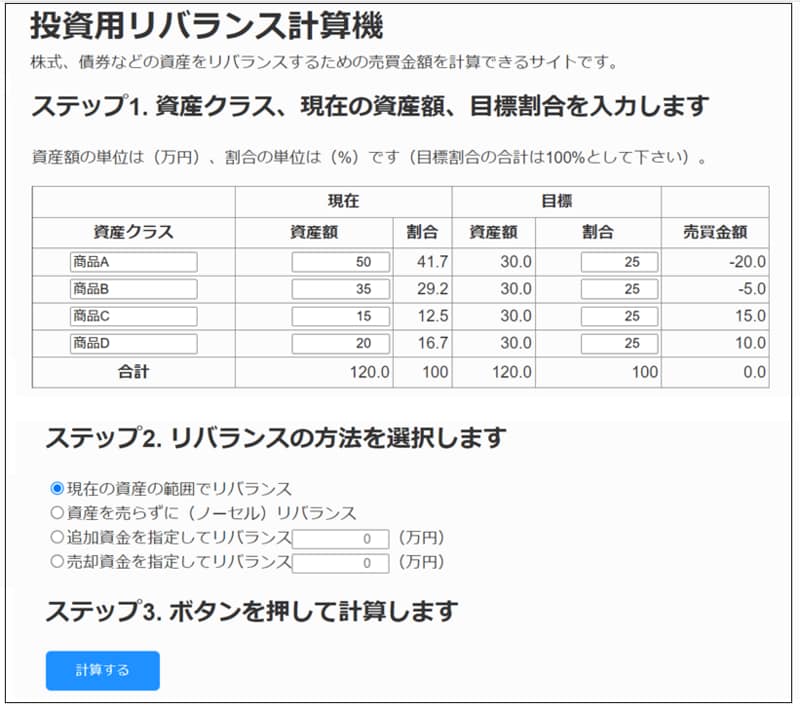

もう1つは、私が個人的におすすめするもので、個人投資家の方が作成してくださった「投資用リバランス計算機」https://rebalance.helve-blog.com/ になります。

こちらは、現在の資産配分と目標とする割合を入力すると、売買金額を簡単に計算してくれます。

先ほどのポートフォリオの計算チェックをしてみましたが、ちゃんと商品A~Dの売買金額は合っていましたね。資産クラスの名称など、自由に変更できますので、うまく活用してほしいと思います。

リバランスについての方法を具体的にご紹介いたしました。投資をスタートしたての方であれば、焦らなくても問題ありませんが、すでに資産残高が100万円を越えているようであれば、この機会にご自身の資産配分をチェックしていただければと思います。

FPかえる(尾上堅視)/ファイナンシャルプランナー

2005年個人投資家として日本株式への直接投資や投資信託を用いた資産形成をスタート。その後、証券会社や運用会社などへ取材を行うライターとして活動し、2010年家計の総合相談センターの相談員(FP)となり現在に至る。個人投資家の金融リテラシーの向上、お金と仲良くおつきあいする方法を広く伝えるため活動中。

外部リンク

この記事に関連するニュース

-

企業型確定拠出年金のことがよく分からないまま運用しています…利益を出すにはまず何から始めるべきですか?

Finasee / 2024年11月19日 11時0分

-

「SBI証券のiDeCo(個人型確定拠出年金)」、業界初となる100万口座達成のお知らせ

PR TIMES / 2024年11月1日 16時45分

-

日経平均株価の大暴落…ロボアドの運用実績はどうだった? 「ROBOPRO」で見る、メリットとデメリット

MONEYPLUS / 2024年10月30日 11時30分

-

iDeCo(イデコ)ファースト!NISAより節税メリット大きい。デメリットも理解して活用(窪田真之)

トウシル / 2024年10月29日 8時0分

-

AI投資「ROBOPRO」、サービス開始から4年9ヶ月で+100%のリターンを達成

PR TIMES / 2024年10月28日 15時15分

ランキング

-

1春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

2「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

3「ワークマン 着るコタツ」新モデルが登場 累計43万着を突破、人気の秘密は?

ITmedia ビジネスオンライン / 2024年11月22日 11時24分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

5異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください