老後資金の取り崩し…「定額」よりも「定率」のほうが圧倒的におすすめな理由

Finasee / 2023年11月14日 11時0分

Finasee(フィナシー)

今注目の書籍の一部を公開して読みどころを紹介するシリーズ。今回は、安心な「取り崩し」の技術について紹介した野尻哲史著『60代からの資産「使い切り」法 今ある資産の寿命を伸ばす賢い「取り崩し」の技術』の一部を特別に公開します(全3回/本記事は第3回)。

●第2回:退職金で危険な運用に手を出す人が後を絶たない…その根本的な理由とは

※本記事は野尻哲史著『60代からの資産「使い切り」法 今ある資産の寿命を伸ばす賢い「取り崩し」の技術』(日本経済新聞出版)から一部を抜粋・再編集したものです。

定額引き出しに潜む「収益率配列のリスク」早速、取り崩しを前提にした資産運用のアイデアをまとめていくことにしますが、その前に資産を「引き出す」という行為が持っているリスクと可能性を先にまとめておきたいと思います。

「公的年金以外に毎月10万円を引き出す」といった考え方はわかりやすいものです。これは一般的には「定額引き出し」といわれるもので、2つの特徴を持っています。

1つ目は資産を預金においている時代には使いやすいものであること。ただし、これから説明する通り、資産が有価証券にある場合には思わぬリスクが潜んでいることが課題です。

2つ目は長生きリスクを感じると、できるだけ使わないでおこうという思いが強くなります。これは消費を抑制する力となり、これからの日本社会に必要な高齢者のチカラを削いでしまう可能性が高いことです。

「毎年、決まった金額を引き出したい」に潜むリスクまず1つ目のリスクを説明したいと思います。前提は現役時代から運用を続けていて退職時点で運用資産を保有していることです。その運用資産から「毎月10万円を引き出す」という行動は思わぬリスクを持っています。図表2の定額引き出しの表を見てください。

拡大画像表示

年数は「退職してからの15年間」だとします。65歳で退職すれば80歳までということになります。

当初の運用資産額を3000万円で考えます。そこから毎年、年の初めにその年の生活費として120万円を生活費口座に移して、残りを運用し続けることにします。残った資産の運用は収益率と書かれている数字で毎年運用できたとします。

ここでは、あえてAさんとBさんの2つのパターンを想定しています。

15年間の運用収益率は平均で3.0%(幾何平均で2.6%)と全く同じになるようにしてありますが、毎年の並び方は逆になるようにしてありますので、Aさんの1年目とBさんの15年目が一緒になります。ただ、それだけです。

そのため、一般的に考えると、AさんとBさんは同じ運用を行い、15年後の残高は同じになります。資産の引き出しを想定しない、すなわち「資産形成」を考えるときには、15年後の成果は同じになる計算です。

ところが資産の引き出しを想定する「資産活用」では、AさんとBさんの15年後の資産残高は同じにならないのです。Aさんの場合には15年後の資産残高は2639万円で、Bさんの場合には1576万円でした。これは収益率の平均ではなく、その並び方が影響しているからです。

毎年の収益率を見ていただくと、Bさんの方が15年間の前半の収益率が低いことがわかります。

7年目までの収益率を比較するとAさんはマイナスになったのが1回だけ、これに対してBさんは5回あります。

もちろん後半は逆にBさんの方がマイナスの回数が少なくなるわけですが、この前半の低調のなかで、資産の定額引き出しを行うと、思った以上に元本を棄損します。そのため後半にせっかく収益率が高めになっても、前半の元本の棄損が大きいために、十分な回復力が伴わなくなるのです。

思った以上に元本が毀損するリスクこうした収益率の並び方が資産残高に影響するという考え方は、海外ではSequence of returns riskと呼ばれて、よく知られています。日本では、10年以上前にこの言葉を「収益率配列のリスク」として、私が紹介していますが、なかなか認知されていません。

これは資産運用そのもののリスクではありませんが、お金と向き合う個人としてはとても放っておけないリスクです。資産運用では、長期投資をすれば収益率が収れんして平均に近づくことが知られていますが、資産活用ではたとえ収益率が同じでもその並び方によって、そこには別のリスクが潜んでいるのです。これは資産運用だけを知っていてもわからないリスクだと思います。

しかも「80歳になったときにある程度まとまった資産を残して資産運用からも撤退しようかな」と考えている場合には、これはかなり大きな課題を残すことになります。

引出額を残高に対する定率で考えるそこでAさんであってもBさんであっても、80歳以降の生活のためにしっかりと資産を残す戦略が必要になります。

そのための考え方が引き出しを「率」で考えるという戦略です。ここでは「定率引き出し」という考え方を紹介します。

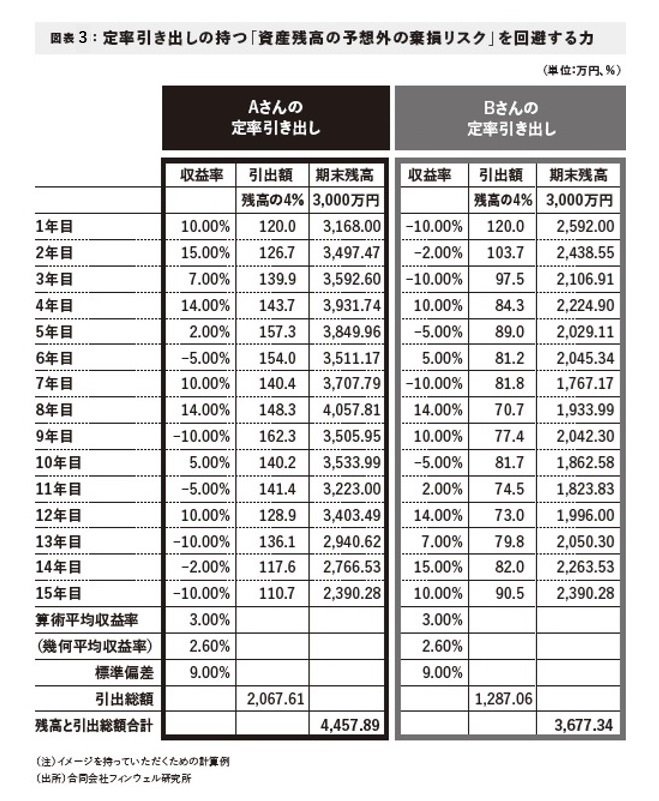

毎年の引出額はこれまでのように120万円といった定額で決めるのではなく、期末残高に対する一定の比率で引き出すという方法です。図表3では毎年の残高の4%で引き出すというルールで計算しています。この場合、AさんでもBさんでも最終的に残高が同じになっていることがわかります。

もちろん、運用をしていますから残高は変動します。そのため毎年の引出額も変動します。また引き出すことで毎年残高は減っていきますから引出額が減少傾向になることも避けられません。

それでも退職後生活の前半、例えば65歳から80歳までの間であればまだ活動的で、こうした引出額の変動に対しても、生活スタイルを年ごとに合わせていくといった柔軟性は十分にある年代だと思います。それよりも大切なことは、活力が弱まる人生の最後半に計画通りの資産を残すことではないでしょうか。

そのためにも「率」で考える引き出しは十分に検討すべきことだと思います。

拡大画像表示

拡大画像表示

定率引き出しだと引出額が変動する

ところで表の数値をご覧になって、15年後の残高に加えて、気になった点は引出総額の欄ではないでしょうか。

当然、図表2の定額引き出しでは、引出総額は、年間120万円ですから15年間総額でAさんもBさんも同じ1800万円となります。しかし図表3の定率引き出しでは、変動する期末残高に対する率で引出額を決めますから、毎年の引出額も、また15年間の引出総額もかなり違っています。

毎年の収益率のばらつきが、そのまま引出額の変動になるという形です。

それでも、繰り返しになりますが65歳から80歳までの間なら、そうした引出額の変動にも対応ができる時代ではないでしょうか。

***

野尻哲史著『60代からの資産「使い切り」法 今ある資産の寿命を伸ばす賢い「取り崩し」の技術』(日本経済新聞出版)

野尻 哲史/フィンウェル研究所代表

国内外証券会社調査部を経て2006年から外資系運用会社で投資啓発活動に従事。19年5月に合同会社フィンウェル研究所を設立し代表に。退職後のお金との向き合い方を資産運用だけでなく勤労・移住など多方面から分析する。日本証券アナリスト協会検定会員、行動経済学会等の会員の他、18年9月より金融審議会市場ワーキンググループ、22年9月より同顧客本位タスクフォース、23年10月より同資産運用タスクフォースの委員も務める。『60代からの資産「使い切り」法』(日本経済新聞出版)、「IFAとは何者か」(金融財政事情研究会)など著書多数。

外部リンク

この記事に関連するニュース

-

今さら聞けない50・60代からの「新NISA」のキホン 投資で効率よくお金を増やすための心強い制度

東洋経済オンライン / 2024年11月22日 8時10分

-

年金を繰り上げ受給して新NISAで運用するのは得なのか?「70歳繰り下げ受給」を上回るために必要な運用利回りは

MONEYPLUS / 2024年11月18日 18時0分

-

50代でNISAを運用中。積み立ては「月3万円」だけど、定年後も続けるべき? 継続する場合の「注意点・ポイント」も解説

ファイナンシャルフィールド / 2024年11月7日 4時40分

-

IFA法人ガイア、仲介する預かり資産が700億円に到達

PR TIMES / 2024年11月2日 17時40分

-

50歳の会社員、「今から投資」はもう遅いですか? 息子が就職し「月6万円」の余裕が出ましたが、妻には「もう歳だから投資は危ない」と言われています。やはり堅実に“貯金”すべきでしょうか?

ファイナンシャルフィールド / 2024年10月29日 5時30分

ランキング

-

1春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

2「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

3「ワークマン 着るコタツ」新モデルが登場 累計43万着を突破、人気の秘密は?

ITmedia ビジネスオンライン / 2024年11月22日 11時24分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

5異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください