投資をしていても「将来の生活設計・資金計画について検討したことはない」人が58%…その理由は?

Finasee / 2023年11月28日 11時0分

Finasee(フィナシー)

<!--td {border: 1px solid #cccccc;}br {mso-data-placement:same-cell;}-->今注目の書籍の一部を公開して読みどころを紹介するシリーズ。今回は、「金融リテラシー」の真の理解につなげる書籍、三井住友トラスト・資産のミライ研究所著『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』の一部を特別に公開します。(全4回/本記事は第3回)。

●第2回:「投資は大変で難しいもの」は誤解! 世界経済の成長とともににお金を育てる方法

※本記事は三井住友トラスト・資産のミライ研究所著『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』(金融財政事情研究会)から一部を抜粋・再編集したものです。

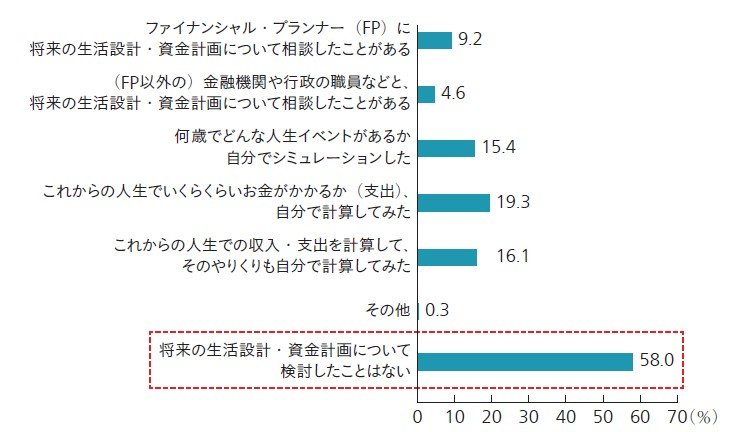

「マネープランとしての投資」で留意すべきことは?近年、日本においても資産形成の中で「投資」を実践する人口が増えてきています。しかし、その前提となる「資産形成の計画(マネープラン)」をしっかりと考えて取り組んでいる人の割合は限定的ではないかと思われます【図表1】。

【図表1】資産形成を実践している方の将来設計の状況(拡大画像表示)

※「資産形成についてやっているものはない」と答えた方を除いた対象者(7,666名)に対する調査結果

(出所) 三井住友トラスト・資産のミライ研究所「住まいと資産形成に関する意識と実態調査」(2022年)

ミライ研のアンケート調査【図表1】によると、資産形成を行っている方のうち、「将来の生活設計・資金計画について検討したことはない」と回答した方が58%と半数を超えています。この結果から「投資をしたほうが有利だから」「ネット上でもiDeCoやNISAなどを勧める声が多いから」など、それぞれのライフプランの中で積み立てや投資を行う意義を明確にしないまま、実践に乗り出している人が少なくないように思われます。

資産形成の計画策定は逆算ででは、マネープランを立てるにはどうすればよいでしょうか。個人でまず考えてみる場合には、「逆算」で考えてみるのがおすすめです。例えば、リタイア後の生活資金について考える場合、まずは自分がリタイア後にどのような生活がしたいのかをイメージし、その実現に必要な金額を考え、国の年金がどれくらいもらえるか、もしそれだけでは足りないようであれば、不足部分を今からどのように準備するか、という具合です。当然、リタイア後の生活を明確にはイメージできない場合もあるかと思われますので、モデルケースとして統計データや親・親戚などの暮らしぶりを参考に、「このくらいの生活水準かな」などと考えてみるのもよいでしょう。

人生が進むにしたがって、みなさんの価値観も変わりますし、予期せぬ出来事も生じます。そのような場合は、その時々のライフイベントの変化に応じて、定期的に見直しを行っていきましょう。最初から完璧なマネープランを立てる必要はなく、お金の面でイメージを描くところからスタートしてみましょう。

リタイア後の生活のイメージを描いてみたら、そのゴールに対して積み立ての計画とそれにふさわしい運用の目標を決めていきます。

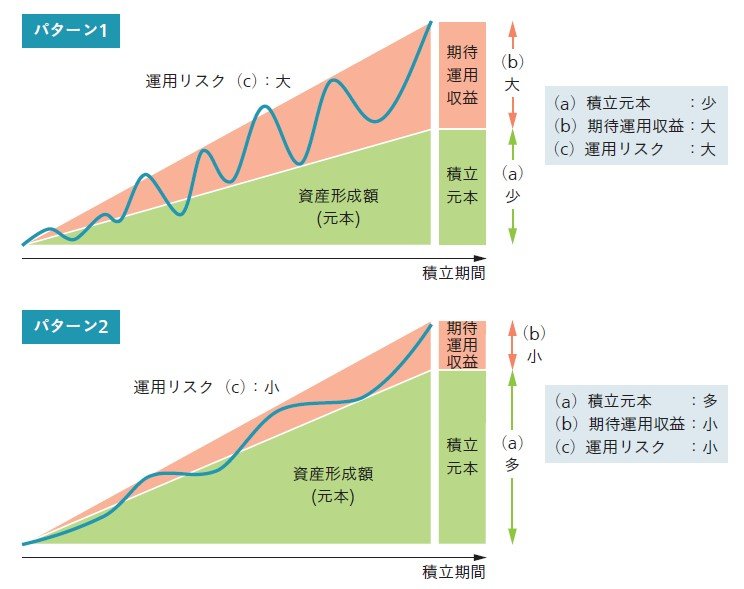

積み立て計画のパラメータ(媒介変数)資産形成の計画を立てる場合は、必要な時期に向けて必要な金額を用意するために、

①積立元本 ②必要な運用収益(期待運用収益) ③必要な積立期間をパラメータ(媒介変数)として設定します【図表2】。

【図表2】将来必要な資産をどう形成していくか(拡大画像表示)

【図表2】将来必要な資産をどう形成していくか(拡大画像表示)

(出所)三井住友トラスト・資産のミライ研究所作成

必要な積立額と運用収益・積立期間の設定は、人によってさまざまです。必要な資金を確保するのに、①積立額を増やす、また、②期待運用収益を増やす(つまり利回り期待の高い資産を持つ)、③積立期間を延ばすことで、資産は積み上がっていきます。

【図表3】にあるパターン1のように、運用収益を大きく期待した資産形成を想定する場合、積み立てる金額自体は少なくてすみます。一方で、運用収益を大きくするには、リスクの高い運用商品を活用することになりますので、必然的に資産額の変動が大きくなります。リスクを高めすぎるあまり、必要な時期に資産が元本を割り込んでいたりしていると、元も子もありません。

一方、パターン2のように、運用におけるリスクを抑えた場合、必要な資産を用意するためには多めに積み立てていく必要があります。

【図表3】資産形成のやり方は人それぞれ(拡大画像表示)

(出所)三井住友トラスト・資産のミライ研究所作成

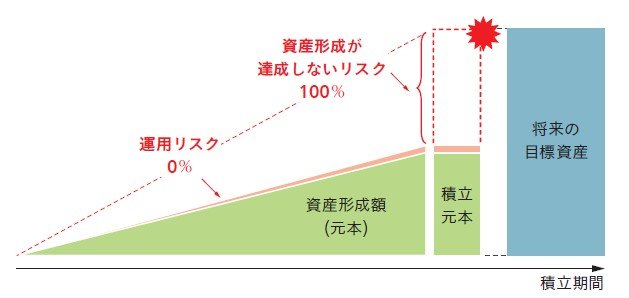

「運用リスク」と「資産形成が達成できないリスク」を考えるここで、資産形成における「2つのリスク」について考えてみましょう。1つ目のリスクは、「運用リスク」です。これは、「リターンの振れ幅」のことです。リスクとリターンには正の相関関係があるので、大きく収益を得たいのであれば、その分元本を棄損する可能性も高くなります。

2つ目のリスクは、「資産形成が達成できないリスク」です。例えば、老後資金として必要と想定する金額に対し、自身の積み立てられる金額だけでは「将来必要な資産」には到達しないケースにおいて、定期預金のみで資産形成を行うと、「運用リスク」はほぼ0%ですが、反面、目標とする資産形成金額を達成できませんので、「資産形成が達成できないリスク」は100%となります【図表4】。資産形成を行ううえでは、「運用のリスク」と「資産形成が達成できないリスク」の双方を考えて計画し、実行していくことが重要です。

【図表4】「運用リスク」と「資産形成が達成しないリスク」(拡大画像表示)

(出所)三井住友トラスト・資産のミライ研究所作成

●第4回【最近よく聞く「ファイナンシャル ウェルビーイング」ってつまりどういうこと? にアンサー!】では、この先スタンダードになるであろう“ファイナンシャル ウェルビーイング”の考え方について深掘り解説します。

***

三井住友トラスト・資産のミライ研究所著『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』(金融財政事情研究会)

三井住友トラスト・資産のミライ研究所

人生100年時代において、一人ひとりが将来を安心して過ごすための資産形成・資産活用のあり方を中立的な立場で調査・研究し発信することを目的として、2019年 三井住友信託銀行に設置された組織。

外部リンク

この記事に関連するニュース

-

今さら聞けない50・60代からの「新NISA」のキホン 投資で効率よくお金を増やすための心強い制度

東洋経済オンライン / 2024年11月22日 8時10分

-

27歳会社員男性「資産1億円を目指してS&P500に月40万円。何も考えずひたすら積み立てるべし!」現在の資産は?

オールアバウト / 2024年11月15日 6時10分

-

44歳・年収750万円「積立投資を始めて半年ほどは含み損があったが……」と語る会社員男性の2年間の積立投資の結果は?

オールアバウト / 2024年11月7日 6時10分

-

NISAでオルカンに積み立てを始めて約3年「収益が落ち込んだ際は売ることを検討した」35歳・年収500万円公務員男性の資産は?

オールアバウト / 2024年10月29日 6時10分

-

NISA×積立投資:成功する人、失敗する人の違い

トウシル / 2024年10月28日 7時30分

ランキング

-

1春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

2「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

3「ワークマン 着るコタツ」新モデルが登場 累計43万着を突破、人気の秘密は?

ITmedia ビジネスオンライン / 2024年11月22日 11時24分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

5異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください