最近よく聞く「ファイナンシャル ウェルビーイング」ってつまりどういうこと? にアンサー!

Finasee / 2023年11月28日 11時0分

Finasee(フィナシー)

<!--td {border: 1px solid #cccccc;}br {mso-data-placement:same-cell;}-->今注目の書籍の一部を公開して読みどころを紹介するシリーズ。今回は、「金融リテラシー」の真の理解につなげる書籍、三井住友トラスト・資産のミライ研究所著『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』の一部を特別に公開します。(全4回/本記事は第4回)。

●第3回:投資をしていても「将来の生活設計・資金計画について検討したことはない」人が58%…その理由は?

※本記事は三井住友トラスト・資産のミライ研究所著『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』(金融財政事情研究会)から一部を抜粋・再編集したものです。

最近注目されている「ファイナンシャル ウェルビーイング(FINANCIAL WELL-BEING)」とは?近年、先進国において、住宅価格や生活費全般、教育費などが大きく上昇する一方で、社会・経済を支える中間層の所得は伸び悩み、経済的なストレスや将来に対する不安が高まってきているといわれています。そうした中、個人の経済的な健全性を確保し、将来の安定を図る「ファイナンシャル ウェルビーイング(FINANCIAL WELL-BEING)」という概念が注目されてきています。この概念をベースとして、国や企業、金融機関などを中心に、個人の金融リテラシーの向上、家計の管理や人生設計等を支援する取組みが進められてきています。

海外における「ファイナンシャル ウェルビーイング」への取組み「FINANCIAL WELL-BEING」は、OECD(経済開発協力機構)においては、「(個人において)経済的な健全性が確保され、将来の安心が図られていること」と定義されています。英国の金融サービスに関する情報や教育、助言を提供する公的機関 Money and Pensions Service〈略称MaPS〉は、「Financial Well-beingとは、個人経済において、今日の支払ができ、不意の出費に対処でき、経済的に安心し管理できている状態で、簡潔にいえば、自信と能力がある状態である」と定義しています。米国のConsumer Financial Protection Bureau 〈CFPB〉(消費者金融保護局)は、「Financial Well-beingは、現在および継続的に経済的義務を果たすことができ、経済的安心を将来に感じることができ、人生を楽しむための選択ができる状態である」と定義しています。

日本における「ファイナンシャル ウェルビーイング」への取組み日本における「ファイナンシャル ウェルビーイング」への取組みはどうでしょうか。

一人ひとりが、自身の価値観・ライフスタイルに応じて「将来のライフイベントを適切に把握し、賢い意思決定により、お金に関する不安を解消させ、未来に向けて自律的に行動できる状態」が「ファイナンシャルウェルビーイング」といえますが、日本でも、「ファイナンシャル ウェルビーイング」の向上に取り組む動きが広がってきています。

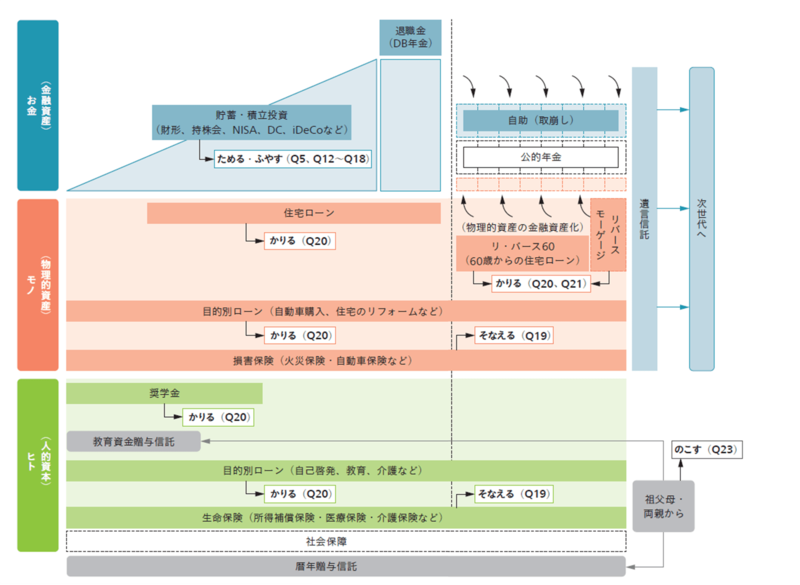

「ファイナンシャル ウェルビーイング」を、より具体的に考えてみます。個人のライフタイムの中では、資産形成期、退職前後、セカンドライフと、一人ひとりに、さまざまなライフイベントがあらわれてきます。よくビジネスの3大要素は「ヒト、モノ、お金」で構成されるといわれますが、個人においても自分自身の「人生の経営者」として、やはりビジネスと同様に「ヒト、モノ、お金」という3つの要素で、生涯を通じて発生する「金融資産と支出のギャップ」に対応していくことが必要になります。 【図表1】は、「ファイナンシャル ウェルビーイング」の全体像をあらわしています。

「お金」の観点では、「金融資産と支出のギャップ」の中でも典型的なものとして、人生100年時代、長くなったセカンドライフで公的年金だけでは不足が見込まれる収入を「自助」でどれくらい準備しておくかを想定し、資産形成期から計画的に積み立てておく、ということをあげています。

「モノ」の観点では、「金融資産と支出のギャップ」の中で代表的ともいえる、住宅購入時の住宅ローンと、その後のローン返済をあげています。持ち家派の場合には、住宅ローン返済があるため、賃貸派よりも資産形成期の貯蓄や積立投資に充てられる資金が少なくなるかもしれませんが、その一方で、持ち家を裏付け資産として、セカンドライフでキャッシュフローを創出する商品・サービスの活用(リバースモーゲージ)なども考えられます。さらに、住宅・家財といった「モノ」が火災や自然災害で喪失した場合に発生する、「金融資産と支出のギャップ」に備えるような商品・サービスの活用(火災保険)も考えられます。

「ヒト」の観点では、自分自身の稼ぐ力をアップするための就学・資格取得に必要となる資金を確保する商品・サービスの活用(例えば、奨学金、自己啓発・教育ローン)や働けなくなったときに備えるような商品・サービス(所得補償保険)も考えられます。

このように「ヒト」「モノ」に関するものも、金融商品・サービスを介して「お金」と密接に関係しており、これらをトータルで賢く活用していくことが、益々、大切になってきているといえます。長い生涯を見通して、この「ヒト、モノ、お金」に関して発生するお金の過不足、とくに「長期」「多額」の過不足を把握して、それぞれに相応しい金融商品・サービスをスマートに活用して、お金に関する不安を解消していくことがファイナンシャル ウェルビーイングにとって大切であると考えられます。個人一人ひとりが「自分に相応しい金融商品・サービスを、スマートに活用」していくためには、「金融リテラシーの向上」が非常に重要となります。

【図表1】「ファイナンシャル ウェルビーング」の全体像(拡大画像表示)

【図表1】「ファイナンシャル ウェルビーング」の全体像(拡大画像表示)

(出所)三井住友トラスト・資産のミライ研究所作成

※図表内の「Q」は書籍内の「Q」に対応しております

三井住友トラスト・資産のミライ研究所著『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』(金融財政事情研究会)

三井住友トラスト・資産のミライ研究所

人生100年時代において、一人ひとりが将来を安心して過ごすための資産形成・資産活用のあり方を中立的な立場で調査・研究し発信することを目的として、2019年 三井住友信託銀行に設置された組織。

外部リンク

この記事に関連するニュース

-

ココザス株式会社、大阪府堺市教育委員会事務局と連携し中学生に向けてFP職業講話を実施

PR TIMES / 2024年12月24日 16時45分

-

金融資産が年収の何倍あれば「家計の安心」は得られる?【6000人調査】

マイナビニュース / 2024年12月17日 13時42分

-

働く人のファイナンシャル・ウェルビーイング、「家計の安心」を得るには、金融資産は年収の何倍必要か?

PR TIMES / 2024年12月17日 13時15分

-

アセットマネジメントOne 未来をはぐくむ研究所とTeach For Japanが金融経済教育に関する教員向け研修開発で協働

PR TIMES / 2024年12月16日 16時45分

-

お金のプロがサポート!マネードットコムのFP無料相談で将来の不安を解消!

PR TIMES / 2024年12月13日 12時15分

ランキング

-

112月末まで!今年の「ふるさと納税」注意したい点 定額減税の影響は? 申し込む前に要チェック

東洋経済オンライン / 2024年12月26日 13時0分

-

2焦点:日産との統合、ホンダから漏れる本音 幾重のハードル

ロイター / 2024年12月26日 14時46分

-

3なぜスターバックスの「急激な拡大」は失敗に終わったのか…成長を一直線に目指した企業の末路

プレジデントオンライン / 2024年12月26日 15時15分

-

4「プライドが高い日産」に手を焼くホンダの未来が見える…深刻な経営危機に陥った「国内2位メーカー」の根深い問題

プレジデントオンライン / 2024年12月26日 10時15分

-

5昭和的「日本企業」は人事改革で解体される? 若手社員への配慮と、シニアの活性化が注目される背景

ITmedia ビジネスオンライン / 2024年12月26日 5時55分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください