自信を持って「株式」に投資する〜リスクを大幅に軽減する

Finasee / 2023年12月4日 17時0分

Finasee(フィナシー)

株式投資への不安感を軽減する

これまで3回にわたってお話ししてきました『NISAや確定拠出年金で役立つ賢いお金の育て方』。今回はその第4回として、初心者の方々も納得して実行できる資産運用の5つのポイントのうち、多くの方が誤解されていると思われる考え方についてお話しします。

今回のテーマは、“自信を持って「株式」に投資する〜リスクを大幅に軽減する”です。前回は、株式はとても頼りになる「お金のなる木」ですが、投資成果は、大きな株価の変動があれば、木になるお金が問題にならないほど振り回されてしまう、というところまでお話ししました。

今回はその株価変動の影響をどのように抑制するかを考えます。まず株価が大きく変動する要因を分析しましょう。

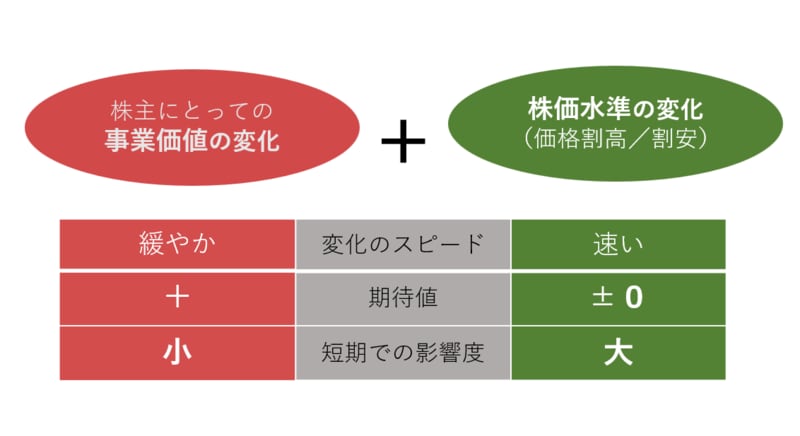

株価の変動要因は2つ株価の変動には2つの要因が考えられます(下図参照)。株主にとっての事業価値の変化と、株価水準が割高/割安になる変化です。

事業価値の変化は、会社によってバラツキはありますが、おおむね緩やかながらも事業の成功と共に増加すると期待されます。一方で株価水準も、銘柄間のバラツキは大きいですが、変化のスピードは速く、割高と割安の間で変化するため、長期では影響は相殺されると考えられます。

ところが、短期での変動は株価水準の変化の方が断然大きく、株式投資の成果を左右します。

株価変動要因

出所:株式会社お金の育て方

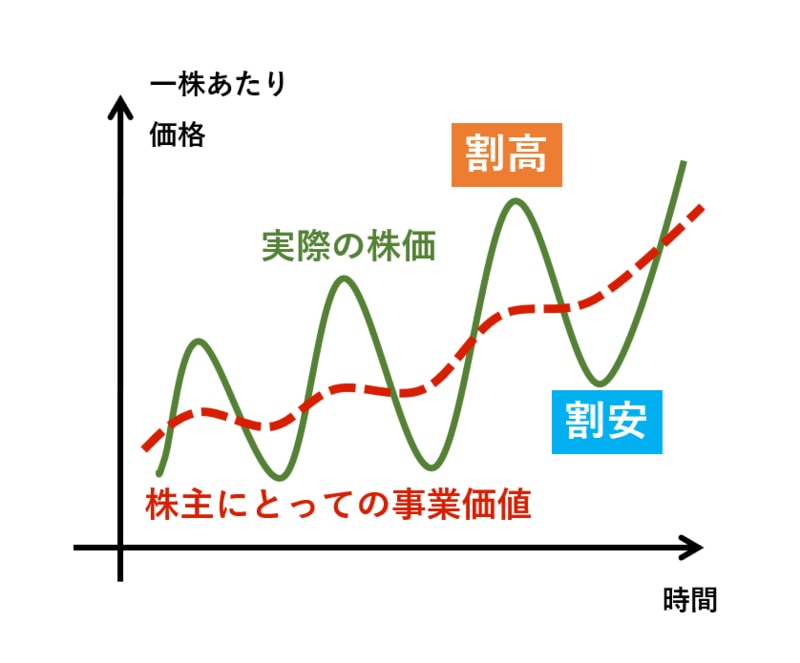

株価は予測困難株価はさまざまな理由で大きく変動

株価変動のイメージ

出所:株式会社お金の育て方

株式投資の成果を大きく左右する株価水準はさまざまな要因で変化します。市場や銘柄によっても異なりますし、また時期によっても変化します。投資家心理や需給バランスなど、事業とは無関係の要因でも変化します。そのため株価は予想困難であり、株式投資は怖いとの印象に繋がっているようです。

株式投資の成果をより確実にするためにそれでは株式投資の成果を安定させるにはどうすれば良いでしょうか。

株式投資でリターンをあげるには、事業価値を継続的に高めてくれる(と考えられる)会社/銘柄に投資することが必要です。しかし株価水準の変化が事業からのリターンを直接得る妨げになっています。

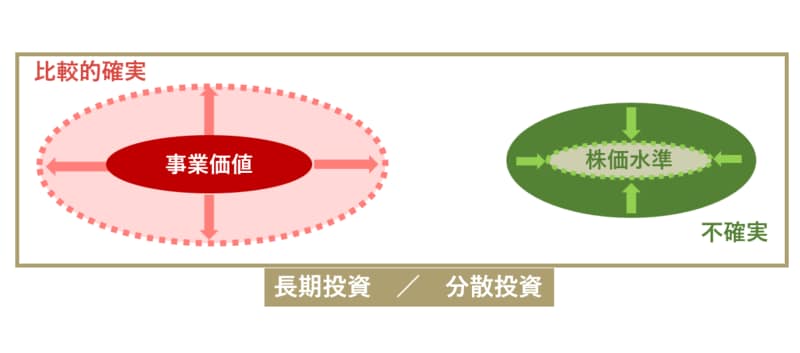

株式投資の成功確率を高めるには、より確実な要素(事業価値の増加)の貢献度を増やし、不確実な要素(株価水準の影響)を減らすことが必要だと考えられます。

そのための基本戦略が長期投資と分散投資です。

株式投資の成果をより確実にする戦略

出所:株式会社お金の育て方

長期で分散して“何時でも”“選ばず”投資“何時でも”投資:長期投資の意義

長期投資では、株価変動要因において、事業による価値創造が、株価水準の不確実性を凌駕していくことが期待されます。

(事業価値)

短期投資では企業が事業で儲ける時間がありません。

長期で投資をすれば、事業から利益を上げる時間を企業に与えることで、株主もその価値の増加を享受することができます。

(株価水準)

短期投資では、割高な場合も割安な場合もあり、投資成果に大きく影響します。

長期投資では、割高と割安との間で変化を続けることにより、その影響度は相殺され、ゼロに近づきます。

分散投資では、(1)事業価値の増加の安定化と、(2)株価水準の影響の軽減の2つの面で、株式投資の成果の安定化への貢献が期待されます。

(1)事業価値の増加の安定化株式投資では、継続的に事業価値を増加させる(ことが期待される)企業に投資することが重要です。しかしながら、企業の成長性の見極めは容易ではありません。また技術革新や天災/事故、あるいは地政学的リスクの顕在化など予測不能な事象により、状況に変化も生じます。

ただし皆さんも私も、上場企業の中にもいくつもの有望な企業があることは知っています。では、どうすればよいでしょうか。

成長性のある企業の見極めを諦め、投資対象と投資タイミングで分散投資を行うことが有力な選択肢となるのではないでしょうか。

(“投資対象”を選ばず投資)

可能な限り全ての企業/銘柄に投資することで、銘柄選定リスクを軽減する(注1)。

(“投資タイミング”を選ばず投資)

企業の好調/不調時を選ばず投資することで、各銘柄への投資タイミングのリスクを軽減する(注2)。

“投資対象”と“投資タイミング”の両面で徹底した分散投資を行うことで、銘柄間の格差を圧縮し、投資成果をより安定させる効果が期待できます。

(注1)具体的にはパッシブ運用やインデックス投資あるいは投資対象に制約をかけないアクティブ運用なども考えられますが、その効果などに関しては次回以降ご説明します。

(注2)常時投資しておく長期投資に加え、積立投資も考えられますが、その効果などにつきましては次回以降お話しします。

株式投資成功のもう一つの鍵は、株価が事業価値を超えて割高な銘柄への投資を避け、可能な限り割安銘柄に投資することです。ところが何が割高で何が割安かを判定するには、事業価値そのものの算定が必要ですが、これは専門家であっても非常に困難です。したがってどの銘柄が割高でどれが割安かの判断もとても難しいと考えられます。

ただし、皆さんも私も上場企業の中には、割高な銘柄と割安な銘柄が混在しており、少なくとも割高なものには投資したくないと考えています。では、どうすればよいでしょうか。

投資対象を選ばず、できる限り幅広い銘柄にタイミングを選ばず投資する戦略も有効とは考えられないでしょうか。

(“投資対象”を選ばず投資)

割高な銘柄にも割安な銘柄にも投資することで株価水準の影響を中和する(注3)。

(“投資タイミンング”を選ばず投資)

どの銘柄も割高時/割安時を選ばず投資することで、投資タイミングのリスクを軽減する(注4)。

(注3)具体的にはパッシブ運用やインデックス投資あるいは投資対象に制約をかけないアクティブ運用なども考えられますが、その効果などに関しては次回以降ご説明します。

(注4)常時投資しておく長期投資に加え、積立投資も考えられますが、その効果などにつきましては次回以降お話しします。“投資対象”と“投資タイミング”の両面で徹底した分散投資を行うことで、株価水準の影響を大幅に圧縮し、投資成果をより安定させると考えられます。

徹底した分散投資によるポートフォリオ効果

それでは“何時でも”“選ばず”投資すると、どのような成果が期待できるでしょうか。銘柄間の事業価値の増加スピードの差と株価水準の差がそれぞれ圧縮され、株式投資のリターンが全銘柄の平均的な株主利益率(ROE)に近づくのではないでしょうか。

前回お示しした世界株指数の例で見てみましょう。

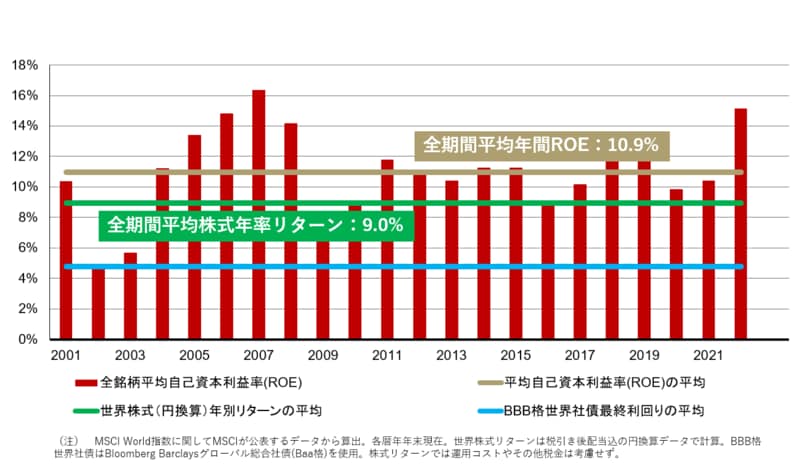

“何時でも”“選ばず”株式投資する事例の一つは、世界株指数に採用されている全銘柄にできるだけ長期で投資することでしょう。以下のグラフでは、前回のグラフ(リンク)に、世界株指数へ2001年1月から2022年12月まで休まず投資した場合の平均リターンを加えています。

全期間平均の世界株指数のROEは年率10.9%でしたが、世界株価指数の平均リターンは年率9.0%でした。“何時でも”“選ばず”株式投資を行った投資成果は、投資対象銘柄の平均ROEに近い水準となっています。

世界株指数採用銘柄 :平均ROEと株価指数のリターン及びBBB格社債利回り(注5)

※図をクリックで拡大表示

(注5)MSCI World指数に関してMSCIが公表するデータから株式会社お金の育て方が算出。各暦年年末現在。世界株式リターンは税引き後配当込の円換算データで計算。BBB格世界社債はBloomberg Barclaysグローバル総合社債(Baa格)を使用。運用コストやその他税金は考慮せず。

初心者でも実行可能な“攻めの”分散投資による成果“何時でも“”選ばず“投資は、受け身の投資戦略のようではありますが、実は初心者でも誰でも実行可能な「積極的」な「攻め」の投資戦略でもあります。

理由はポートフォリオの効果です。

図を使ってご説明します。

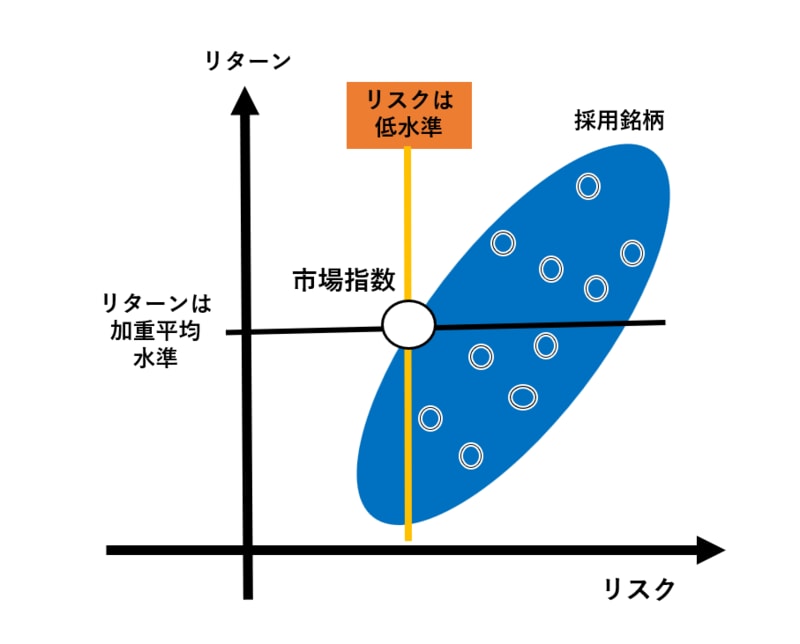

分散投資によるポートフォリオの効果:「攻めの」分散投資

出所:株式会社お金の育て方

異なる動きをする資産に分散投資する結果得られる投資成果は、リターンは加重平均ですが、リスクは分散効果で低水準になります。

ところがリターンではなく、リスク調整後(リスクあたりの)リターンで順位づけをすると、ポートフォリオの投資成果は中央値よりは上位になります。

今後のリターンを予想して選別投資することが難しい場合、最初から市場指数通りに分散投資を行うことで、常に上位の成績を確保することも賢明な投資判断と考えられます。

さらに実際のデータを使って検証してみましょう。

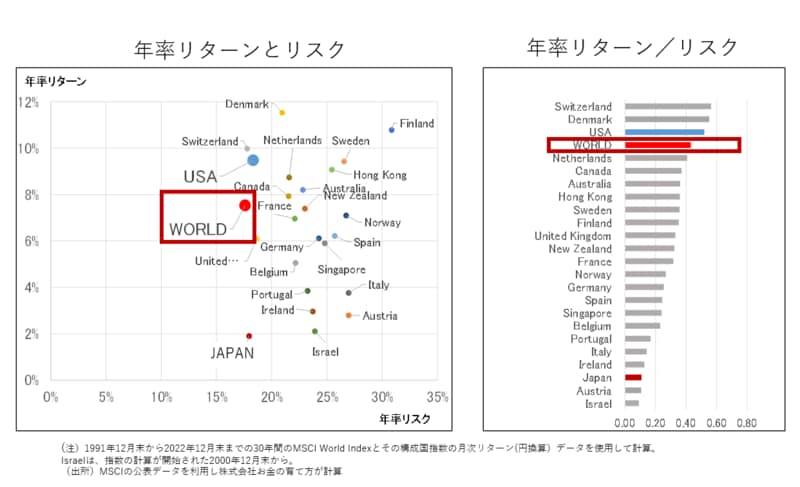

世界株指数とそれを構成する23カ国の株価指数の30年間のデータからそれぞれの年率リターンとリスクをグラフ化しました。世界株指数は「WORLD」で示しています(下左)。

「WORLD」は縦軸のリターンでは平均的な水準ですが、横軸のリスクでは大きく左に寄っています。ポートフォリオの効果により、平均的なリターンの水準をより低いリスク水準で達成していることがわかります。

そこで今度は「WORLD」と各国の指数を、リスクあたりのリターン(年率リターン/リスク)の水準でランク付けしてみます(下右)。

「WORLD」は4位と上位にランクされます。

23カ国のうちどこに投資するのがよいか予想して選別投資すると、予想の当たり外れによりバラツキが大きい投資成果となります。一方で最初から予想せず全体に投資すれば、平均的なリターンをより小さいリスクで達成でき、リスクあたりのリターンでは上位の成績を上げています。

“何時でも”“選ばない”受け身的な投資戦略が、上位の運用成績に繋がったことになります。

世界株指数と採用国別指数(1991年12月末〜2022年12月末)

※図をクリックで拡大表示

(注)1991年12月末から2022年12月末までの30年間のMSCI World Indexとその構成国指数の月次リターン(円換算)データを使用して計算。Israelは、指数の計算が開始された2000年12月末から。

(出所)MSCIの公表データを利用し株式会社お金の育て方が計算

上記のような“何時でも”“選ばない”投資は、投資信託を使うと容易に実行できます。

次回はそのメリットと実行方法について考えます。

篠原 滋/株式会社お金の育て方 代表取締役/資産運用ナビゲーター

1996年に野村證券株式会社にて投資信託分析・評価業務を立ち上げ、独自の定性評価中心のプロセスを確立。2000年の野村ファンド・リサーチ・アンド・テクノロジー株式会社(“NFR&T”、野村フィデュシャリー・リサーチ・アンド・コンサルティング株式会社(”NFRC”)の前身)設立を経て、25年にわたり東京、ニューヨーク、ロンドンを拠点に国内外の多数の運用会社/ファンドの分析調査及び選定ファンドの組み合わせによる投資助言に従事。2021年9月に独立し、独自の視点に基づく合理的な資産運用並びに投資信託活用に関する情報発信を開始。2022年6月に株式会社お金の育て方設立に参加し代表取締役に就任。国際基督教大学教養学部卒。米国ニューヨーク大学スターン経営大学院経営学修士(MBA)課程修了。

外部リンク

この記事に関連するニュース

-

米国株の「バフェット指数」が過去最大に!今買うと割高?指数の活用について解説

MONEYPLUS / 2024年11月16日 7時30分

-

「S&P500」にゴールドをプラス、年70%を超えてのトータルリターンを記録したファンドがネット証券の売れ筋に急浮上!

Finasee / 2024年11月12日 7時0分

-

シニアの資産形成、投資信託は「アクティブファンド」「インデックスファンド」どちらが正解?【証券アナリスト資格を持つFPが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 11時15分

-

株価のパフォーマンスと企業収益の「断ち難い関係」とは【資産運用のプロが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月30日 8時15分

-

ウェルスナビ、2024年8月の下落相場でのパフォーマンスを検証

PR TIMES / 2024年10月29日 17時45分

ランキング

-

1春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

2トヨタ『ランドクルーザー』リコール…ドライブシャフト不良、走行不可能になる恐れ

レスポンス / 2024年11月24日 18時30分

-

3年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

4異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

-

5UUUMを上場廃止させるオーナー会社の腹づもり 買収後も業績は低迷、2度目のTOBに至った深層

東洋経済オンライン / 2024年11月24日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください