最近よく見る「サステナブルファイナンス」とは―どのような経緯で生まれ、なぜ今注目されるのか

Finasee / 2024年1月5日 17時0分

Finasee(フィナシー)

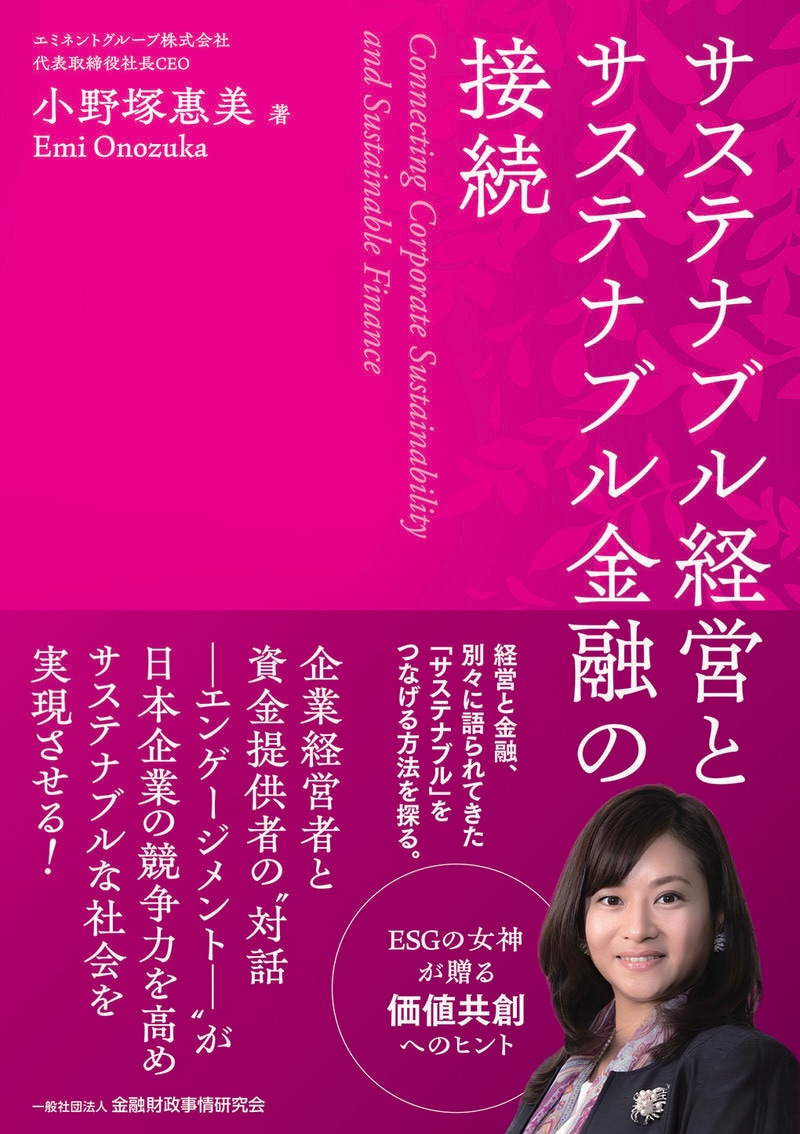

今注目の書籍の一部を公開して読みどころを紹介するシリーズ。今回は、これまで別々に語られてきた経営と金融の「サステナブル」をつなげる方法を探った書籍、小野塚惠美著『サステナブル経営とサステナブル金融の接続』の一部を特別に公開します。(全2回/本記事は前編)。

※本記事は小野塚惠美著『サステナブル経営とサステナブル金融の接続』(金融財政事情研究会)から一部を抜粋・再編集したものです。

いま起こっていることと本書の目的本書の目的は、サステナブル経営の理論と実践、サステナブル金融(以下「サステナブルファイナンス」という)のあり方を概観したうえで、サステナブル経営とサステナブルファイナンスを接続させる思考を展開し、そのうえで、価値創造の観点から未来への展望を描くことである。ここでは、本書でのサステナブル経営とサステナブルファイナンスを接続する試みにおいて、企業人が“サステナブル(持続可能性)”を「自分ごと」として腹落ちしていない、という点から議論を始める。

まず、地球温暖化を中心とした環境破壊のおそれは、少なくとも1970年代の「ローマ・クラブ」(※1)の議論ですでに顕著になっていた。しかし多くの企業人はこの問題を「自分ごと」として内部化できなかった。その後、新自由主義を標榜するミルトン・フリードマンが『選択の自由』(※2)を著して広く受け入れられていった。企業人の感覚では、環境保護は(日本では1960年代から対応が始まっていた公害問題と同様に)国際機関や政府などが主体となって「規制」するものであって、企業活動の外部にあると想定される。フリードマンが述べるように、企業はそのような社会の要請に基づく規制のもとで、自由に行動し利益の最大化を目指す存在のはずであった。

※1 ドネラ・H.メドウズ『成長の限界―ローマ・クラブ「人類の危機」レポート』(ダイヤモンド社、1972)

では、なぜいま、環境破壊のような経済活動の「外部」とみなされたものが、企業や金融機関の業務のなかに取り込まれ内部化されなければならなくなったのか。産業革命以来、地球環境は外部性としてとらえられてきたが、規制のもとで自由に活動し続けた個別の企業行動がマクロの環境問題へと発展してしまった。特に気候変動においては温室効果ガスによる影響が大きいという科学的根拠が発表されたが、各国が個別に法整備して導入するには時間がかかりすぎること、国際連合のような人類の持続的発展に向けた課題解決を目指す団体が民間による資金の流れを変えることが近道であるという発想(たとえば2006年に策定されたPRI:Principles for Responsible Investment)をもったことから、企業活動と投資家が自然資本というかたちで地球環境への配慮を内部化することになった。そうしなければ解決に間に合わないという危機意識が高まったのだ。

企業が対応する必要があるのであれば、金融業が対応する必要性は自明である。それまでの企業の社会的責任(CSR:Corporate Social Responsibility)というかたちで企業が主体となって社会へ責任を果たすという考えから、ESG(環境・社会・ガバナンス)として、企業のみならず機関投資家も企業行動を課題解決に対して動機づけ・モニタリングする仕組みが定着していった。この変化が広がると環境・社会的配慮のある企業にお金が集まり、消費者志向もまた配慮に向かい、企業業績にも影響を与えることになる。こうして、ESG配慮型企業への株式投資におけるパフォーマンス向上がみられる事例が増加している(※3)。ここでは、ESGファンドと銘打つもののパフォーマンスが一般的なベンチマーク(たとえばTOPIX)を上回るという単純な構図ではないことに注意が必要である。機関投資家の株式投資において広がったESGは、その後銀行セクターに波及し(PRB:Principles for Responsible Banking)、現在では投融資を含めたサステナブルファイナンスとなった。ESG関連の投資はサステナブル投資の一部という整理がされるようになった。サステナブルファイナンスの推進は、EUでは経済政策の一部として位置づけられており、さまざまな規制の導入によりここ数年加速化している。日本国内では、2021年1月から金融庁による有識者会議の設置をはじめとして本格的に検討、対応が始まっている。設立趣旨には「経済と環境の好循環」をあげ、国内外の成長資金が日本企業の高い技術力、潜在力に向かうよう、金融機関や金融資本市場が適切に機能を発揮することが重要であるとしている(※4)。事業会社においても、サステナビリティ(環境や社会の持続可能性)は、自然資本をこれまで外部性というかたちで、所与のもの、あるいはコストゼロとしてとらえていたところから、内部化、あるいは資本の一部として企業が主体的に考える経営資本(IIRC〈国際統合報告評議会〉による6つの資本の1つ)としてとらえるべきという考え方が浸透してきた。また、市民社会においても、サステナブル消費の認知も高まっている。特に若い世代でのSDGsの認知、サステナビリティ選好は進んでおり(※5)、サステナビリティを意識している企業への就職(エシカル就活)を志向する学生も増えているという(※6)。

※2 M&R.フリードマン著/西山千明訳『選択の自由』(講談社、1983)

※3 World Economic Forum “What is sustainable finance and how it is changing the world”(January 20, 2022)

※4 金融庁「今後のサステナブルファイナンスの取組みについて」(2021年 9 月22日)

※5 調査例として、OctoKnot「サステナブルファイナンスが目指す世界」(2021年8月13日)。

※6 ハナコラボSDGsレポート「「エシカル就活」とは? 23歳の創業者・勝見仁泰さんが目指すもの」(2022年4月21日)

●後編【“サステナブル”の波に乗り遅れれば、企業はやがて競争力を失うといえる理由】では、「サステナブル(であること)」がファイナンスと企業の両方に求められるようになった背景と意味について解説します。

***

小野塚惠美著『サステナブル経営とサステナブル金融の接続』(金融財政事情研究会)

小野塚 恵美/エミネントグループ代表取締役社長CEO/金融庁サステナブルファイナンス有識者会議委員

JPモルガン(1998-2000)、ゴールドマン・サックス・アセット・マネジメント(2000-2020)、カタリスト投資顧問(2020-2022)の後現職。20年以上、多岐に渡る資産運用業務に携わり、2012年より機関投資家としてESGリサーチ、投資先上場企業との対話、議決権行使を中心としたスチュワードシップ活動に従事。直近ではアクティビストファンドの経営者として、また「ESGの女神」の愛称で日本の上場企業のガバナンス向上、資本市場の高度化、最終受益者への啓発に注力。日本を代表する機関投資家団体として世界から認知されるジャパン・スチュワードシップ・イニシアティブ(JSI)で初代運営委員長を務める。金融庁サステナブルファイナンス有識者会議、経産省非財務情報の開示指針研究会に参画。東京理科大学大学院経営学研究科技術経営(MOT)修士。

外部リンク

この記事に関連するニュース

-

11/26(火)北九州 GX DAYを開催します~テーマは「GXと金融」~

PR TIMES / 2024年11月14日 17時15分

-

インパクト投資ファンド「はたらくFUND」インパクト測定・マネジメントにおいてBlueMark社よりGOLD評価を取得11/27国内のインパクト測定・マネジメントの普及・向上を目的に勉強会を開催

PR TIMES / 2024年11月14日 13時40分

-

フィデリティ、ESGやサステナブル投資に関する調査結果を発表

PR TIMES / 2024年11月8日 16時50分

-

シリーズ オルタナティブ投資 発展の歴史 第5回 最近のオルタナティブ投資事情(前編)

Finasee / 2024年11月6日 7時0分

-

サステナブル・ラボ、シンガポールと台湾のFintech Festivalに出展

PR TIMES / 2024年10月31日 15時15分

ランキング

-

1「京急」「京成」に照準定めた旧村上ファンドの思惑 2006年の「阪急・阪神合併」の再現を想起

東洋経済オンライン / 2024年11月25日 7時50分

-

2春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

3みずほ「楽天カードに出資」に透ける将来への布石 サービス協業や業務連携だけにとどまらない

東洋経済オンライン / 2024年11月25日 7時30分

-

4ホリエモン「オルカンを買うよりもずっといい」…上場企業4000社から"優良銘柄"を見抜くシンプルな方法

プレジデントオンライン / 2024年11月25日 8時15分

-

5"退職代行"を使われた上司「信用ダウン」の悲劇 多いのは営業、職場に与える「3つの影響」とは

東洋経済オンライン / 2024年11月25日 8時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください