自分に合わせて長期積立で「株式」に投資する〜成功確率を大きく高める

Finasee / 2024年1月24日 17時0分

Finasee(フィナシー)

投資対象の分散に重ねて実行できるリスク管理手法

これまで5回にわたってお話ししてきました『NISAや確定拠出年金で役立つ賢いお金の育て方』。前回は、株価変動の影響を抑制することを目的に、“何時でも”“選ばず”投資するためには、投資信託が便利であることをお話しました。また、“選ばず”投資するパッシブ運用をインデックスファンドで代替する際には、より広範な銘柄群を対象とするインデックスに連動させるものの選択が賢明であることを、世界株インデックスファンドを例にご説明しました。さらに、広範な銘柄に投資することで、いわゆる「小型株効果」も皆さまの資産運用のリターンの源泉とする効果であることをご確認いただきました。

今回(第6回)のテーマは、“自分に合わせて長期積立で「株式」に投資する〜成功確率を大きく高める”です。資産運用で失敗するリスクをできる限り抑制するには、最も重要なポイントです。これから資産運用を始めようと思う方にはぜひこの考え方を実践していただきたいと思います。またNISAや確定拠出年金などで、すでに長期積立投資を実行されている方も、本稿で改めてその効果と意義を認識し、将来投資方針に迷われた時の指針にしていただきたいと思います。

投資対象ができる限り分散されている“選ばない”投資が大前提賢明な株式投資戦略の基本である“選ばず”“何時でも”投資をするとの立場から、本稿での株式投資も、できる限り投資対象を分散させた株式ポートフォリオを前提とします。投資対象の集中度あるいは偏り度合いによっては、本稿でお話しする傾向とは異なる成果となることにご注意ください。

重要なポイントは3点今回のポイントは以下の3点です。

1.(長期投資) 長期にわたり継続して投資する

2.(積立/分割投資) 積立で、あるいは分割して投資することも選択肢に

3.(自分に合わせた投資) ご自身に合わせて投資比率/金額に上限を設ける

最初のポイントは皆さまよくご存じの“長期投資”です。 ただしここでは2つの切り口から長期投資の意義と効果を考えます。

長期間にわたり投資する1つ目の切り口は「長期間にわたり」投資することです。

すでにご説明しましたように、株式は“頼りになる”“お金のなる木”ですので、選ぶ銘柄を間違わなければ、時間と共に継続してお金を生んでくれるはずです。そこで “選ばず”投資を行うことで銘柄選びで間違うリスクを抑制し、お金を生んでもらう時間をより長く与えることで、成功確率を高めるわけです。また、各銘柄や市場全体の株価水準が割高になったり割安になったり変化する中で、投資期間が長期になれば、株価水準の影響が時期によって打ち消し合い、投資成果のバラツキも小さくなるはずです。いずれも株式の資産としての特性を活かした投資戦略ですので、今後も有効と考えられます。

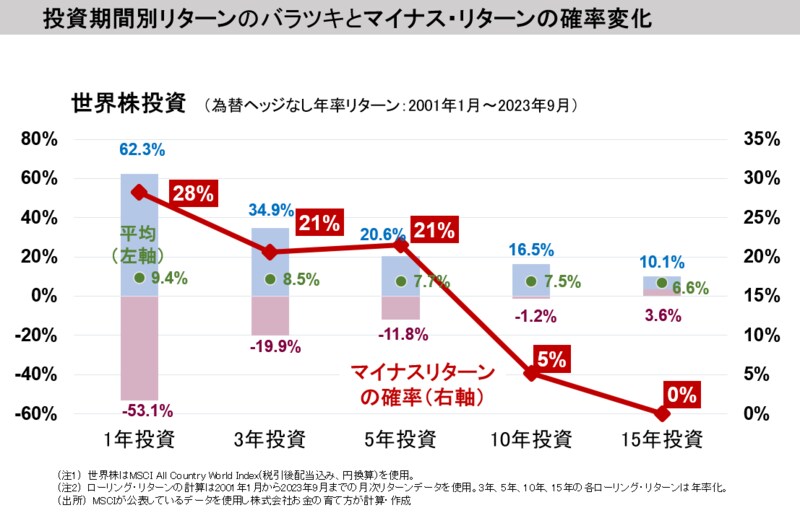

それでは、世界株式市場の過去のデータから長期間にわたり投資する効果を見ていただきます。下のグラフでは、投資期間ごとのリターンの最大値と最小値ならびに平均値を年率換算で棒グラフにしています。投資期間が長くなると、平均値は大きくは変わりませんが、最大値と最小値のバラツキが大きく圧縮されています。その結果として折れ線グラフで表しているマイナス・リターンの確率も小さくなり、15年ではゼロになっています。長期間投資することにより株式投資の成功確率が高まっていることが見てとれます。

※図をクリックで拡大表示

継続して休まず投資する

継続して休まず投資する

長期投資のもう一つの切り口は継続投資です。

幅広く銘柄分散した株式投資では、長期間投資を行うとマイナス・リターンで終わる確率が低下し、成功確率が上昇することは見ていただきました。

それでは、長期間投資を行いながらも、何らかの理由で一時的に投資を休むとどうなるでしょうか。

世界株式指数のこれまでのデータを利用してその影響度を検証したいと思います。

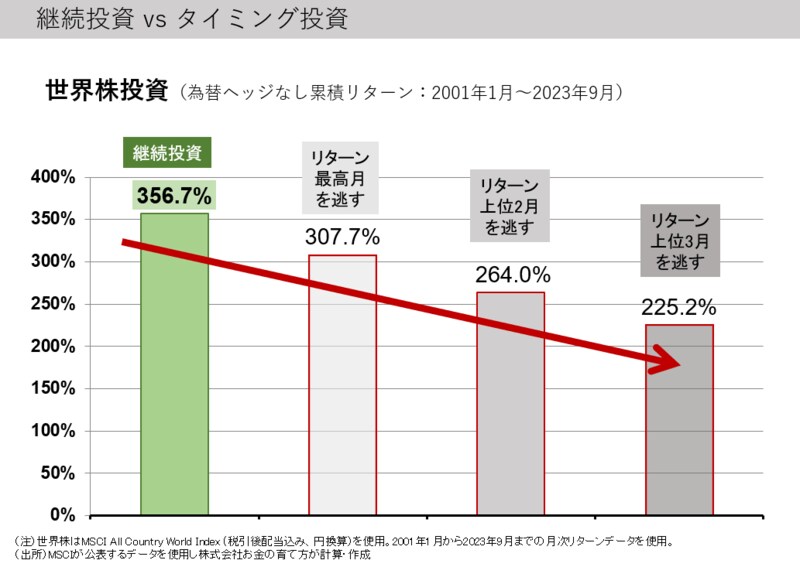

以下のグラフは、2001年1月以降2023年の9月末までの期間で、休まず継続投資を行った場合と、1カ月だけ株式投資を休んだもののその月がたまたま株式市場が最も上昇した月であった場合、それが2カ月の場合、さらに3カ月の場合とで、どのように累積リターンの大きさが変化したのかを確認したものです。

※図をクリックで拡大表示

20年を超える投資を行いながらも、一時的に投資を中断し、その中断中に運悪く大きく市場指数が上昇してしまった場合には、非常に大きな機会損失を被る可能性があります。タイミングを計って投資を行いながらもその判断を誤ると、取り返すことが困難なマイナス効果を生むこともあるわけです。投資初心者の方に自信を持って投資していただくためには、タイミングを計ろうとはせず、継続して常時投資しておくことが賢明であると思われます。

資産運用に関する書籍やその他情報には「リスクを感じたら資産運用を休むのも一つの考え方」との意見が散見されます。確かに資産運用全般で考えるともっともな考え方であるとは思います。しかし“選ばない”株式投資では、投資を中断させることは、かえって投資成果に貢献するはずの投資期間を短縮させると同時に、不確定要素を増やす結果となると考えます。

2. 積立であるいは分割して投資することも選択肢に今回の2つ目のポイントは、やはり多くの方が理解され実践していらっしゃる積立/分割投資です。

積立/分割投資と長期投資:相反する考え方様々な資産運用や投資に関する情報で「長期で積立投資」がうたわれています。ところが考えてみると長期投資を行いたいにも関わらず、積立投資によって平均投資期間を短くしてしまうのは、相反する考え方です。積立投資が制度となっている確定拠出年金であればともかく、一括投資も可能なNISAも含む環境下で、あえて積立投資を行うことは、ある意味“もったいない”とも言えます。

ただし、積立/分割投資は、投資タイミングを分散させ、株価が割高な局面で多くを投資してしまうリスクを抑えることができます。言い換えれば、タイミングを気にせずに投資を開始することができるため、投資初心者の方が資産運用に踏み出す際の不安感を軽減することができるでしょう。また、ある程度まとまったご資金を運用に回す場合でも、分割してタイミングをずらして投資することで、投資開始後の株価下落への不安を軽減する効果も期待できます。

リーマン・ショック直前で投資を開始してしまったケースで検証する投資開始後の株価下落リスクには積立/分割投資でどの程度の対応が可能でしょうか。私が40年近く金融に関わる仕事をしてきた中で最も大きな株価の下落は、2008年のいわゆる“リーマン・ショック”の時ですので、その時の世界株指数データを用いて検証してみましょう。

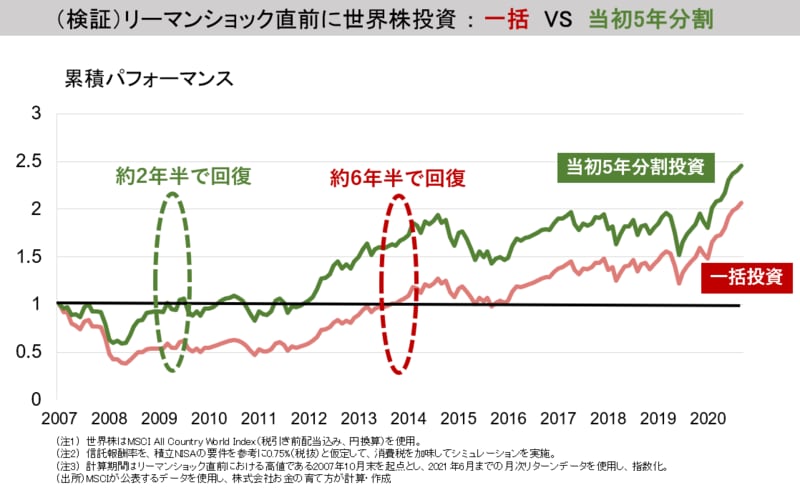

お二人の方が不運にもリーマン・ショックの直前に世界株投資を開始しました。そのうちお一人は、一括して投資を行いました。もう一人の方は、投資開始後に株価下落に遭遇して後悔するのが嫌だったので、5年間毎月60回に分けていわゆるドルコスト平均法で等金額分割投資をしました。お二人の投資成果にはどのような違いが生じたでしょうか。以下のグラフをご覧ください。

※図をクリックで拡大表示

いずれの方も、投資開始後にリーマン・ショックを経験しました。しかし、一括投資の場合には投資済み金額を取り戻すのに約6年半かかっていますが、5年間の等金額分割投資では約2年半で回復しています。 積立/分割投資には投資後の株価下落の影響を軽減する効果が期待できます。

投資開始後の株価下落への不安を軽減する効果に期待ただしドルコスト平均法も万能ではありません。さまざまな書籍等でドルコスト平均法は取り上げられていますので、本稿ではご説明は致しませんが、株価の動向によっては一括投資よりも損失が拡大することもあり得ます。

投資手法としてはこのように状況によってプラスにもマイナスにもなり得るドルコスト平均法ではありますが、株価下落リスクが払拭できない中で(つまりどんな時でも)、運用開始時の不安感を軽減できる点で、利用価値が大きいと考えます。

3. ご自身に合わせて投資比率/金額に上限を設ける今回の最後のポイントはリスク資産への投資比率や金額に上限を設けるという投資戦略です。リスク管理というよりは、可能性のある最大損失の幅を最初から限定しておこうという考え方です。同時に、ともすると複雑になりがちな資産配分を可能な限り単純化して、理解しやすくする手法でもあります。

運用資産を2つに分割まず初めは、資産運用に向けるご資金を2分割します。株式などのリスク資産に投資する資産と預貯金などの無リスク資産で運用する資産です。前者は本稿では“選ばず”“何時でも”株式に投資する資産です。

運用できる期間を確認する資産運用を継続できる期間が15年を超えるかどうか判定します。15年を目安とする理由は、近年の世界株式市場では、投資期間が15年に達すると、マイナス・リターンの確率がゼロになっているためです(本稿の最初のグラフ参照)。

投資できる期間が15年に達しない場合にはリスク資産に投資する資産の上限比率/金額を設けます。世界の株式市場は前述のようにリーマン・ショック時には最大で60%以上下落しています。その後マイナス幅の一部はすぐに挽回しているものの、やはり50%程度の下落は想定しておく必要があるでしょう。そこで許容できる最大損失の2倍程度がリスク資産への投資比率/金額の上限とします。例えば、許容できる最大損失が運用資産の10%であればリスク資産への投資は全体の20%までとします。あるいは100万円まで許容できるのであれば200万円までと考えます。

投資できる期間が15年を超える場合には本稿の最初のグラフで見ていただきましたように、世界株投資では投資期間が15年を超えると、過去のデータ上は累積でマイナス・リターンで終わる可能性はゼロとなります。そこで許容できる最大損失の2倍を超える比率/金額をリスク資産に振り向けることができると考えます。例えば確定拠出年金では、想定される投資期間が15年を超える方も多いでしょう。そうした方々の確定拠出年金での商品選定は、地域や銘柄分散された株式投資信託であれば相当高い比率を、場合によっては全額を投資することも選択肢と考えます。

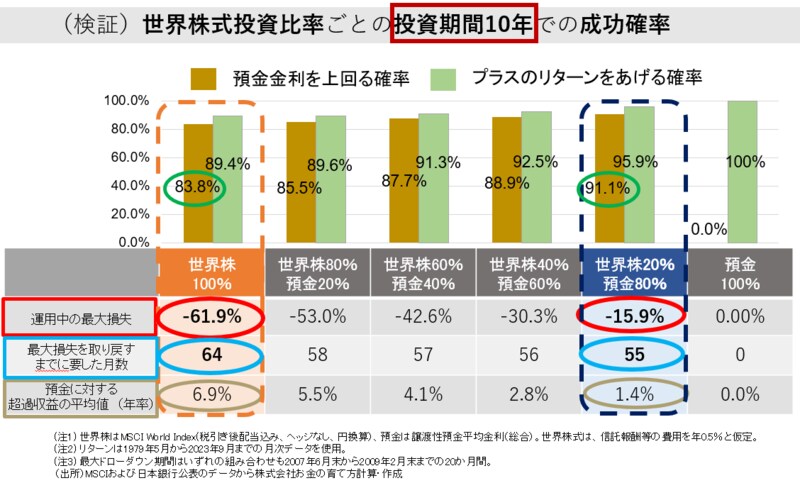

株式投資比率と投資成果を過去データで検証すると世界株指数のデータを用いてリスク資産(分散された世界株式投資)と無リスク資産(預貯金)の投資比率を変えながら、投資期間10年で運用した場合、どのような投資成果が得られているのか、バックテストを行いました。運用に関するコストも考慮しています。

※図をクリックで拡大表示

投資期間は10年程度であれば、最大損失の大きさや回復期間の長さを参考に株式への投資比率を決定し、期待できる運用成果の大きさや確実性を過去データから確認していただくことが重要です。

15%程度の最大損失と5年の回復期間ならば許容できるという方は、世界株式に20%程度投資することが理にかなっているでしょう。過去データでは90%超の確率で預金金利を上回る成績を上げていますし、その平均値は預金金利プラス年率1.4%程度です。

世界株への投資比率を100%まで高めると、最大損失は60%を超えますが、6年強の時間はかかるものの、その損失は時間でカバーできています。一方で平均では預金金利を年率約7%上回る運用成果をあげていますが、預金金利を上回る確率は83%にまで低下し不確実性は増すことになります。

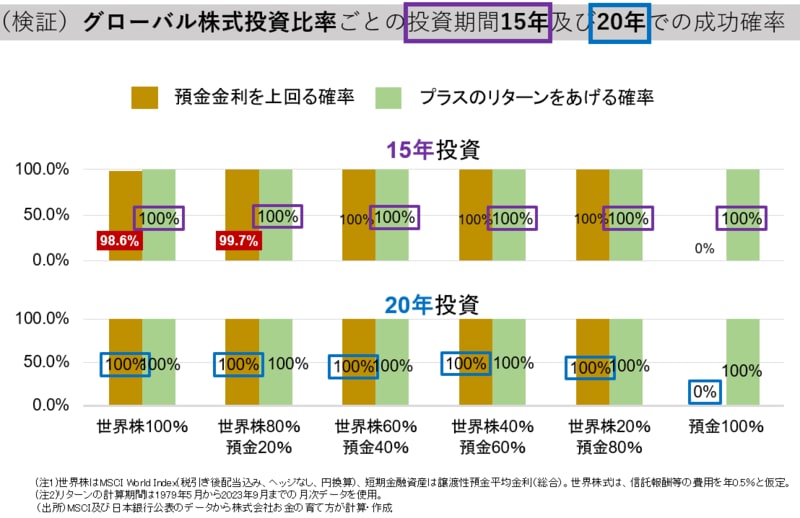

投資期間をより長期にすると先ほどは投資期間10年を想定しましたが、今度は同じデータを用いて投資期間15年ならびに20年でその変化を見て見ます。株式投資比率の高低にかかわらず、15年投資であれば全ての組み合わせでプラスのリターンを生んでいますし、20年投資であれば全ての組み合わせ(預金100%は除く)で預金金利を上回る成果につなげています。

※図をクリックで拡大表示

まとめ

まとめ

分散投資を徹底する長期積立投資と失敗を防ぐ投資上限設定

今回はどのような環境下でも有効な“選ばず”“何時でも”株式投資の実行に際して、投資対象の分散以外の成功確率引き上げのための考え方をお話してきました。

1.(長期投資)幅広く銘柄分散した株式ポートフォリオであれば、長期間にわたり継続して投資をすることで、成功確率をさらに高めることを確認いただきました。

2.(積立/分割投資)では、ドルコスト平均法に代表される積立/分割投資は必ずしも運用成果を改善できるわけではないものの、運用開始後の株価下落に対する不安感を軽減するという心理的な効果は大きいことをお話ししました。

3.(自分に合わせた投資)では、十分な長さの投資期間が見込めない場合には、リスク資産への投資比率や金額に上限を設けることが最も効果的なリスク管理手法であることをご説明しました。ただし、十分な長さの投資期間を予定できる場合は、さらに積極的なリスク資産への投資も検討できることをお話ししました。

次回(第7回)は、本連載の応用編として、アクティブファンドも視野に、投資信託を賢く選んで上手に利用することで資産運用の成果をさらに向上させる方法を考えます。

篠原 滋/株式会社お金の育て方 代表取締役/資産運用ナビゲーター

1996年に野村證券株式会社にて投資信託分析・評価業務を立ち上げ、独自の定性評価中心のプロセスを確立。2000年の野村ファンド・リサーチ・アンド・テクノロジー株式会社(“NFR&T”、野村フィデュシャリー・リサーチ・アンド・コンサルティング株式会社(”NFRC”)の前身)設立を経て、25年にわたり東京、ニューヨーク、ロンドンを拠点に国内外の多数の運用会社/ファンドの分析調査及び選定ファンドの組み合わせによる投資助言に従事。2021年9月に独立し、独自の視点に基づく合理的な資産運用並びに投資信託活用に関する情報発信を開始。2022年6月に株式会社お金の育て方設立に参加し代表取締役に就任。国際基督教大学教養学部卒。米国ニューヨーク大学スターン経営大学院経営学修士(MBA)課程修了。

外部リンク

この記事に関連するニュース

-

企業型確定拠出年金のことがよく分からないまま運用しています…利益を出すにはまず何から始めるべきですか?

Finasee / 2024年11月19日 11時0分

-

新NISAでまとまったお金を「コツコツ分割投資」はハイリスク…迷わずどーんと一括投資が断然有利な納得の理由

プレジデントオンライン / 2024年10月30日 15時15分

-

日経平均株価の大暴落…ロボアドの運用実績はどうだった? 「ROBOPRO」で見る、メリットとデメリット

MONEYPLUS / 2024年10月30日 11時30分

-

ウェルスナビ、2024年8月の下落相場でのパフォーマンスを検証

PR TIMES / 2024年10月29日 17時45分

-

7割超のシニア、投資信託の「20%超の損失」に心が保てない…投資不安に対処できる投資手法の「具体的な名前」【証券アナリスト資格を持つFPが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月29日 11時15分

ランキング

-

1「京急」「京成」に照準定めた旧村上ファンドの思惑 2006年の「阪急・阪神合併」の再現を想起

東洋経済オンライン / 2024年11月25日 7時50分

-

2"退職代行"を使われた上司「信用ダウン」の悲劇 多いのは営業、職場に与える「3つの影響」とは

東洋経済オンライン / 2024年11月25日 8時30分

-

3ホリエモン「オルカンを買うよりもずっといい」…上場企業4000社から"優良銘柄"を見抜くシンプルな方法

プレジデントオンライン / 2024年11月25日 8時15分

-

4セブンが外資に買収されれば「買い物難民」が続出する…「9兆円対抗策」を経済界が固唾をのんで見守るワケ

プレジデントオンライン / 2024年11月25日 9時15分

-

5〈米大統領選挙〉トランプ圧勝の衝撃…米国民が“スキャンダルまみれの大統領”を選んだ合理的な理由【経済の専門家が考察】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月25日 9時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください