投資信託の「複利効果」を示す“不透明な計算式”を真に受けてはいけないワケ

Finasee / 2024年1月18日 17時0分

Finasee(フィナシー)

新NISAがスタートしました。1月10日付日本経済新聞によると、三菱UFJアセットマネジメントが設定・運用する「eMAXIS Slim全世界株式(オール・カントリー)」の9日の資金流入額が、1000億円を超えたとのことです。この金額は、昨年12月における月間流入額の推計値である1088億円とほぼ同額であり、新NISAに対する関心度の高さを裏付けるニュースとなりました。

投資を学ぶ時に目にする「複利のマジック」新NISAを通じて、初めて資産形成に取り組もうと考えている人も多いでしょう。実際に資産形成を始めるにあたり、金融機関の窓口で説明を受けた人もいるでしょうし、お金関連の雑誌、新聞、ネット記事などで、新NISAを利用した資産形成に関して勉強した人もいると思います。

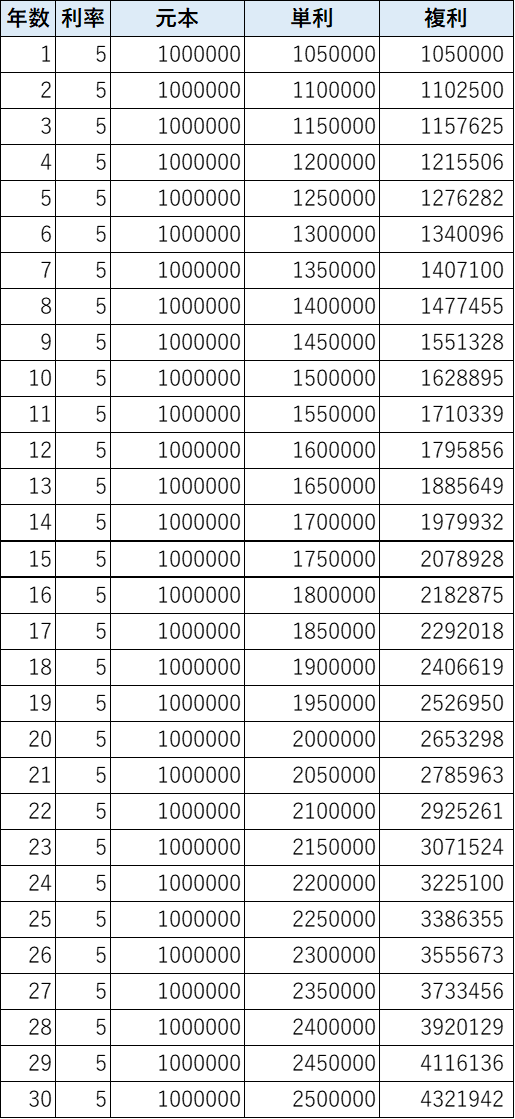

こうした資産形成について学ぶ時、恐らく多くの方が“あるグラフ”を目にされているのではないでしょうか。曲線を描いて右肩上がりに上昇している曲線と、右肩上がりの直線が描かれているグラフです。

これは、両方とも同じ元本、同じ利率、同じ運用期間だけれども、単利で運用した場合と、複利で運用した場合とでは、これだけの差が生じるということを表しています。

具体的に数字を比較すると、利率が年5%で、元本100万円を30年間運用した場合の元利合計金額は、単利運用が250万円で、複利運用が432万1942円になります。両方とも税引前の数字です。

なぜ同じ元本、同じ利率、同じ運用期間でこれだけの差が生じるのか。そこが複利のマジックとも言えます。

実際、単利と複利はこれだけ違うどう違うのでしょうか。これはもう単純に計算式を比較すると一目瞭然です。

単利の場合まず単利の計算について見てみましょう。利率は年5%、元本100万円、運用期間を30年として考えてみたいと思います。

1年目・・・・・・100万円×5%=5万円

2年目・・・・・・100万円×5%=5万円

3年目・・・・・・100万円×5%=5万円

(中略)

30年目・・・・・・100万円×5%=5万円

このように毎年、元本である100万円に5%の利率を掛けたものが利息として得られるのが単利計算です。その結果、30年間で得られる利息は5万円×30年=150万円になり、30年後の元利合計金額は、元本と合わせて250万円になります。

複利の場合一方、複利はどうなるでしょうか。複利とは、1年間の運用で得られた5万円の利息を元加(元本に加える)することによって、2年目の運用は105万円を元本として、それに5%の利率で計算されます。したがって、

1年目・・・・・・100万円×5%=5万円

ここまでは単利運用と全く同じ計算になるのですが、2年目以降が大きく違ってきます。

2年目・・・・・・(100万円+5万円)×5%=5万2500円

3年目・・・・・・(100万円+5万円+5万2500円)×5%=5万5125円

複利の計算を30年目まで書き連ねると、数字があまりにも多くなるので、ここから先は書きませんが、元加されている分だけ2年目、3年目の利息が、単利計算のそれよりも多くなっていることが分かると思います。これを30年間続けていくと、前述したように元利合計額が、432万1942円になるのです。

そして、この数字を提示して、金融機関で投資信託を販売している人たちは、資産形成の初心者に対して、「ほら、複利効果を利用して長期資産形成をすると、こんなにお金が増えるんですよ」などと、投資信託を長期保有した際の効果を説明するのですが、世間で言われているほどの効果は期待できないと考えた方が良いでしょう。

参考:複利の計算結果 筆者作成厳密ではない複利の計算

筆者作成厳密ではない複利の計算

恐らく、投資信託の複利効果を主張する人は、年平均のリターンを5%に想定して、といった話になるのかと思いますが、厳密に考えれば、投資信託の収益性を複利で計算するのは、かなり乱暴です。

まず預金は元本が目減りしませんし、元本が100万円であれば、あくまでも100万円に対する利率によって、利息が計算されます。そして、利息が毎年元加されて複利運用されていきます。

ところが投資信託で「平均リターンが5%」といっても、これが何を指して5%と言っているのか、不透明です。基準価額が年平均5%で上昇することを想定しているのか、それとも、分配金利回りが年平均5%で支払われるのを想定しているのかが、今ひとつよくわかりません。

それぞれについて考えてみましょう。

投資信託の基準価額は日々変動しているまず、基準価額が年平均5%で上昇することを想定しているのだとしたら、前提条件としてあまりにも見通しが甘いと言わざるを得ません。なぜなら投資信託の基準価額は日々、変動していて、時にはマイナスになることもあるからです。

投資信託の基準価額の値上がりは、運用益が積み上がっていることを意味します。逆に基準価額が値下がりすると、値下がりの程度にもよりますが、過去の運用で積み上がった運用益の一部、ないしは全部が失われることになります。リーマンショック級の金融ショックが起きたら、運用益どころか投資した元本が半分、あるいは3分の1に目減りしてしまうことも起こり得ます。

それだけのリスクがある以上、元本が保証され、かつ利率が一定の預金による複利運用と同じ目線で、投資信託の複利運用を考えるのは、ナンセンスでしょう。

分配金は変動し、配当がないこともでは、分配金利回りが年平均5%で支払われるのを想定している場合はどうでしょうか。

これも現実的にはナンセンスです。なぜなら分配金も変動しますし、時には配当されないケースもあるからです。常に5%相当の分配金が支払われる保証は、どこにもありません。

また、ここが預金の利息と投資信託の分配金の大きな違いだと思うのですが、預金は利息が発生しても、元本は減りません。100万円の元本に対して5%の利息が支払われた場合、それを仕分けると、元本100万円と利息5万円になります。あくまでも元本は100万円のままです。

ところが投資信託の分配金は、過去の運用益の一部を分配するものなので、分配金が支払われた後の基準価額は「分配落ち」といって、支払われた分配金の額だけ値下がりします。たとえば、1万4000円の基準価額で2000円の分配金が支払われると、分配落ち後の基準価額は1万2000円になるのです。

この時、支払われた分配金でもって同一の投資信託を買うことを「再投資」と言います。再投資効果をもって複利運用のようなイメージで捉えている人もいるようですが、これもおかしな話です。

再投資といっても、それまで積み上げられた利益の一部をファンドから抜き取り、またそこに戻すだけですから、資金フローの観点から考えると、無駄な資金移動をさせていることになります。

しかも再投資の場合、支払われた分配金に対して、その20.315%が税金として差し引かれた後の残額を再投資しますから、税金が差し引かれる分だけ、運用効率が下がります。

***これらの点から考えても、投資信託の「複利効果」を真に受けるのは止めた方がいいでしょう。「投資信託を長期間、複利で運用すれば資産が大きく増える」などと説明している金融機関や、自称お金のプロが言っていることにだまされないようにして下さい。

鈴木 雅光/金融ジャーナリスト

有限会社JOYnt代表。1989年、岡三証券に入社後、公社債新聞社の記者に転じ、投資信託業界を中心に取材。1992年に金融データシステムに入社。投資信託のデータベースを駆使し、マネー雑誌などで執筆活動を展開。2004年に独立。出版プロデュースを中心に、映像コンテンツや音声コンテンツの制作に関わる。

外部リンク

この記事に関連するニュース

-

【新NISA】どんな商品に投資できる?国の制度だからこその「メリット」とは

Finasee / 2024年11月22日 18時0分

-

36歳・年収700万円会社員男性「株価が暴落しても」毎月S&P500とNASDAQ100に計5年積み立てた運用益は?

オールアバウト / 2024年11月22日 12時20分

-

年金を繰り上げ受給して新NISAで運用するのは得なのか?「70歳繰り下げ受給」を上回るために必要な運用利回りは

MONEYPLUS / 2024年11月18日 18時0分

-

30代、夫婦2人「月30万円の生活費」…インフレが進んだ20年後の衝撃結果【FPがシミュレーション】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月5日 7時15分

-

外国株式インデックスがもてはやされる中で異彩を放つ「外債ファンド」。広島銀行ではなぜ売れるのか?

Finasee / 2024年10月31日 7時0分

ランキング

-

1「京急」「京成」に照準定めた旧村上ファンドの思惑 2006年の「阪急・阪神合併」の再現を想起

東洋経済オンライン / 2024年11月25日 7時50分

-

2春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

3みずほ「楽天カードに出資」に透ける将来への布石 サービス協業や業務連携だけにとどまらない

東洋経済オンライン / 2024年11月25日 7時30分

-

4ホリエモン「オルカンを買うよりもずっといい」…上場企業4000社から"優良銘柄"を見抜くシンプルな方法

プレジデントオンライン / 2024年11月25日 8時15分

-

5"退職代行"を使われた上司「信用ダウン」の悲劇 多いのは営業、職場に与える「3つの影響」とは

東洋経済オンライン / 2024年11月25日 8時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください