日銀の政策変更でも円安は継続

株価にも影響する米国の利下げはいつ?

Finasee / 2024年4月18日 7時0分

Finasee(フィナシー)

マイナス金利を解除した日銀の金融政策について

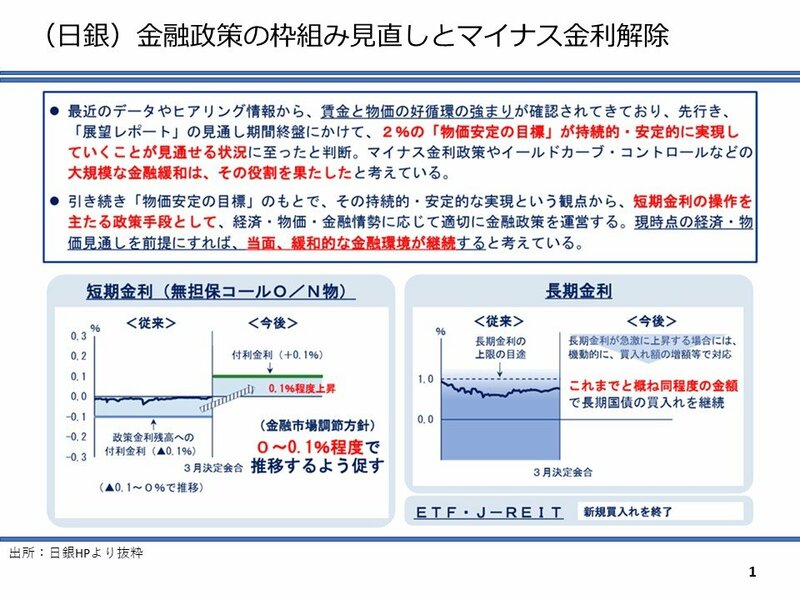

ーー日銀は3月19日の金融政策決定会合において大規模緩和の解除を決定しました。具体的には、マイナス金利政策の解除に加え、YCCを撤廃し、ETF買い入れについても停止としました。また、オーバーシュート型コミットメントについても「その要件を充足したものと判断」として事実上廃止しました。この結果をどうご覧になっていますか?

高千穂大学 商学部 教授 内田稔氏

高千穂大学 商学部 教授 内田稔氏

内田 既にインフレ率は日銀が目標としていた2%を上回っていました。特に実質賃金の前年割れが続いており、今のインフレは日銀が理想としていたインフレとは違うものの、それでも日銀はインフレの上振れリスクも警戒していたと思われます。緩和スタンスを維持しつつ、マイナス金利をはじめとする一連の異次元緩和については、早期の幕引きを図りたかったのだと思います。そうでなければ、何も期末を控えた3月に政策転換を急ぐ必要はなかったはずです(図表1参照)。

ーー焦点は今後の追加利上げにあるかと思います。植田総裁は記者会見で、今後の利上げについて、急速な利上げは行わない姿勢をにじませる一方で、追加利上げを排除するような強いハト派姿勢も見せなかったようです。市場では年内25bpの追加利上げもささやかれていますが、年内に追加利上げを行う可能性はあるのでしょうか? また、4月5日の朝日新聞朝刊では「植田総裁が物価目標達成の確度が高まれば、追加利上げに強い意志を示した」とも報じられています。

内田:それで今日(4月5日)は日本株が下がっているようですね。植田総裁は記者会見で緩和的な金融環境が続くと言っていたのですが、一方で、基調的な物価の上ブレは短期金利の引き上げにつながるとも発言しています。

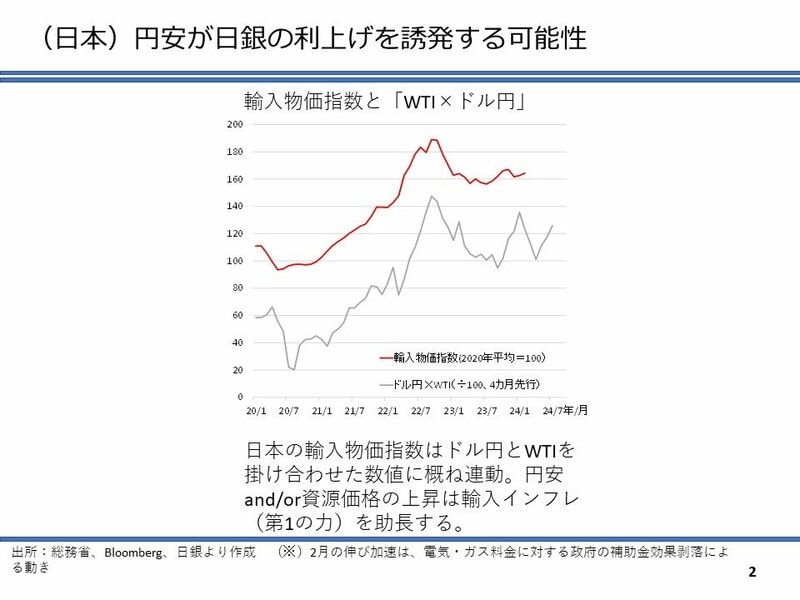

その点、日本のインフレのうち、いわゆる第1の力とされる輸入インフレは、ドル円とドル建ての資源価格、例えばWTIとの掛け算に数カ月遅れで連動します(図表2参照) 。このため、年初来の円安を踏まえると、第1の力だけでも春先から夏場にかけて、日本の物価には上昇圧力がかかってくるとみられます。特に足元では原油価格も上昇しています。そこに、賃上げに伴ういわゆる第2の力がどの程度、加わってくるのか、その程度次第で確かに追加利上げの可能性は常にあるでしょう。

今後、総務省が発表するCPIはもちろん、その2営業日後14時をめどに日銀が公表する「基調的な物価を補足するための指標」、具体的には最頻値、刈込中央値、加重平均値にも注目してインフレの動向を見ていく必要があります。

ーー内田さんの今の説明の中でも触れられていましたが、昨晩(4月4日)のNY市場ではWTI原油先物が1バレル当たり86ドル台まで上昇し、昨年10月以来の高値をつけているのは、第一の力をさらに増幅しかねないですね。また油価の上昇は貿易収支の悪化材料になる可能性もありこの点でも円安要因になりそうです。

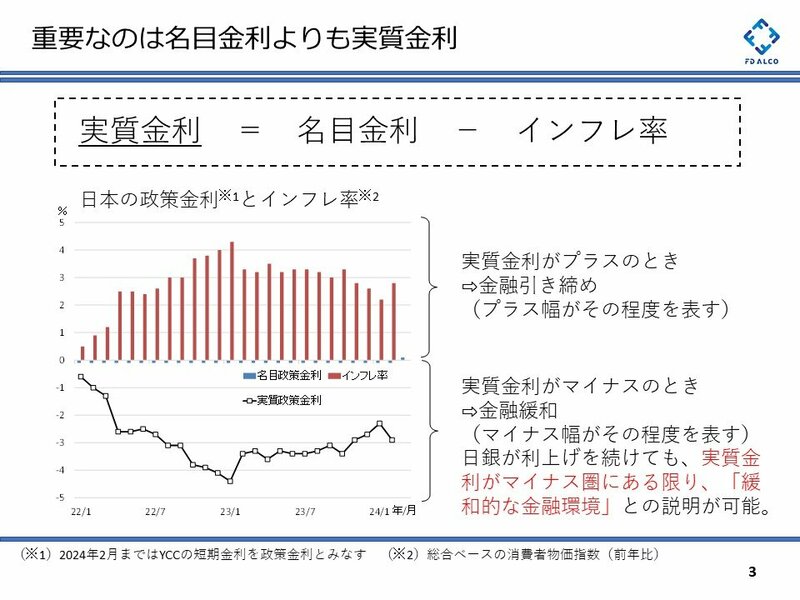

内田:そうですね、貿易赤字が拡大すれば、円安圧力になってくると思います。また、金融政策が緩和的か引き締め的かの境目は、名目金利からインフレ率を差し引いた実質金利がマイナスかプラスかで決まります(図表3参照)。また、そのマイナス幅が緩和の強弱や程度を意味します。

現在、日本の実質金利は大幅なマイナス圏にありますから、多少利上げをしたところで緩和的であることに変わりありません。ですから植田総裁の緩和的な状態が続くといった発言は必ずしも年内利上げしないことを全く意味しているわけではないと思います。

ーーなるほど金融政策の緩和度を見るなら名目金利よりも実質金利が重要ということですね。ところで、今回は事前に新聞等で観測報道が流れていたこともあり、大きなサプライズはなかったようですが、為替市場は意外にも円安ドル高で反応しました。イベント通過でボラティリティも低下しており、円キャリートレードが復活してきているのでしょうか?

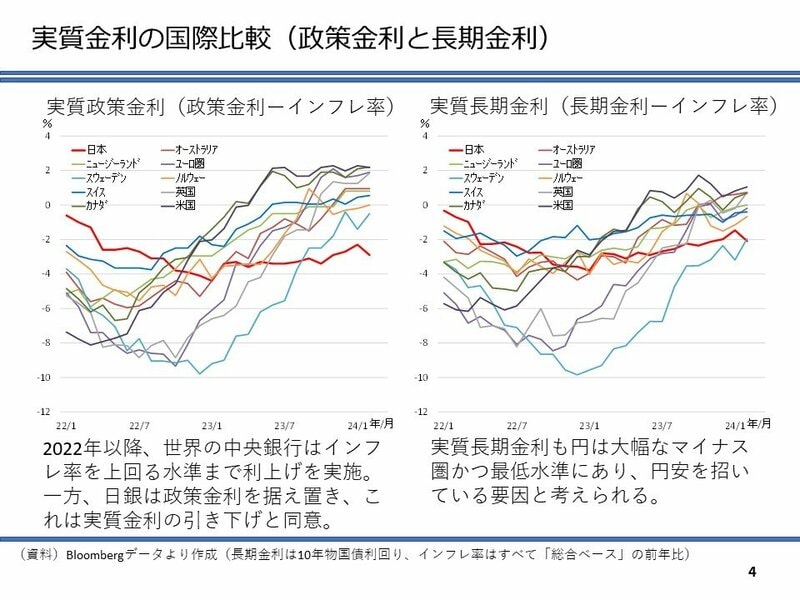

内田:2022年以降、主要通貨に関して一部の例外(具体的にはスイスフラン)を除くと、主要通貨の為替相場に影響したのは名目金利ではなく実質金利です。従って、実質金利がマイナス圏にある限り、多少の名目金利の上昇だけでは円高にはなりにくいという状況です(図表4参照)。 これは、2022年12月以降、YCCの長期金利の上限が3度も引き上げられましたが、その後も円安が進んだことと整合的です。

年内利下げ開始を示唆するFRBの金融政策について

ーーではここからは米国の金融政策に話題を変えていきたいと思います。3月20日のFOMCにおいて、FRBは大方の予想通り政策金利を据え置きました。景気見通しは前回(12月)から全体的に上方修正され、コアPCEインフレ率についても24年分が+2.6%と前回(+2.4%)から引き上げられています。一方で26年にはPCEインフレ率が+2.0%に回帰するとのインフレ低下シナリオは維持しました。

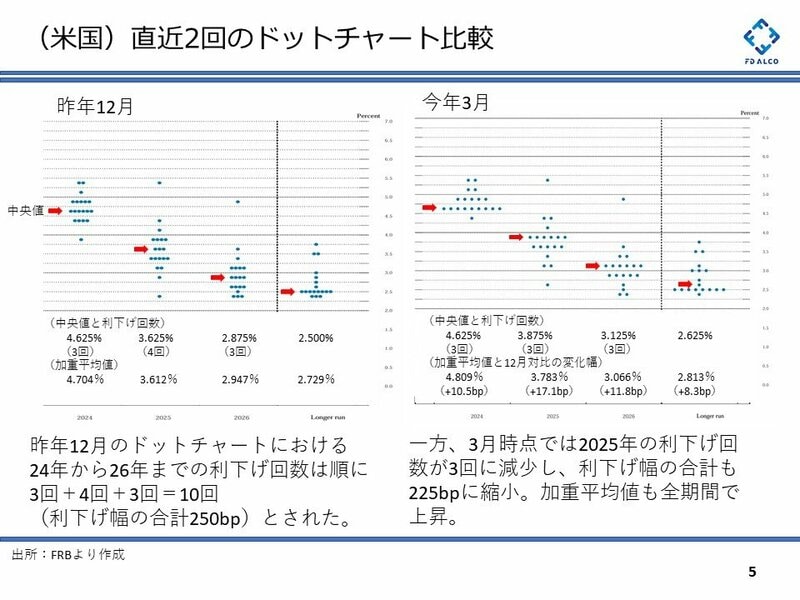

また、注目されたドットチャートは、24年末中央値は4.625%と、年内3回(累計75bp)の利下げがメインシナリオとして維持されました。今回の結果を内田さんはどのようにご覧になっていますか?

内田:ドットチャートは中央値が注目されますが、加重平均も重要です。今回、2024年、2025年、2026年、そしてロンガーランすべてにおいて加重平均値は昨年12月よりも上昇しています。利下げは最速で本年6月にも行われる可能性はありますが、2025年までを見据えると、市場の見立て(2024年に年3回の利下げ)ほど利下げが行われない可能性があります(図表5参照) 。

ーーなるほど加重平均値で見ると2024年末は前回12月FOMC時の4.704%から、今回3月のFOMCでは4.809%と10.5bp上昇していますね。ところで年内3回の利下げとなると6月か7月のFOMCで利下げ開始となる可能性が強いかと思いますが、6月FOMC(6月12-13)では、以前からパウエル議長ほかFOMCメンバーが「利下げはデータ次第」と公言していますので、直前数カ月のCPIや雇用統計の数値が重要になってきそうですね。そういう意味では今晩(4月5日)発表される3月の雇用統計は、短期的にはドル円で151円台を付けている為替市場の動向にも大きく影響を与えるでしょうが、FOMCの年内利下げ開始にも大きな影響を与えることになるので注目ですね。

一方で、パウエル議長が記者会見で年内利下げ開始を示唆しているように、FOMCがインフレ抑制よりも景気下支えのための予防的利下げを優先しているようにも見受けられます。景気後退が明らかでない中での利下げ開始により、インフレ再燃による再度の利上げのリスクはないのでしょうか?

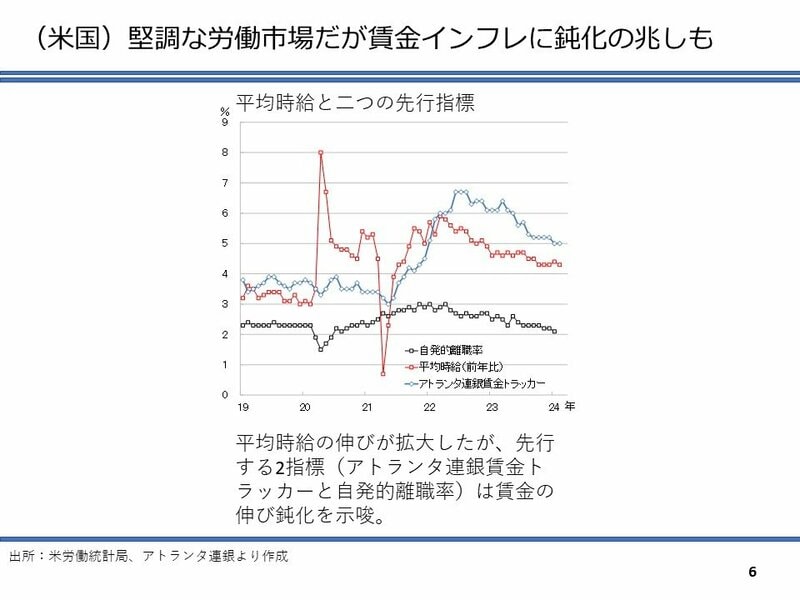

内田:米国のインフレの主因はモノではなくサービス価格で、それはすなわち賃金インフレということです。その点、雇用統計の内、平均時給の伸びは傾向としては減衰しつつあります。また、賃金に先行するとされる自発的離職率やアトランタ連銀の賃金トラッカーなども下向きですから、基本的にインフレは和らぐ方向にあると考えられます(図表6参照)。

ただ、問題は利下げを期待した株高です。米国の家計の金融資産の約4割が株式ですから、資産効果がインフレを招く危険性があります。また、利下げを先取りした住宅ローン金利の低下も住宅市況を支え、これが帰属家賃の上昇を通じて、やはりインフレにつながるリスクがあります。

こうした点を踏まえると、利上げの可能性は非常に低いと見ていますが、利下げ時期の後ずれや場合によっては政策金利の高原状態が長期化する可能性は十分にあるでしょう。実際に昨晩もタカ派で知られるカシュカリ・ミネアポリス連銀総裁が、インフレが下げ止まった場合、年内利下げがない可能性に言及しています。

ーーその発言による利下げ期待の後退から4月4日の米株は下げたようですね。

一方で、ドットチャート中央値に関し24年末は4.625%で不変なるも、25年末は3.875%(前回比+25bp)、26年末は3.125%(前回比+25bp)、ロンガーランは2.5625%(前回比+6.25bp)とそれぞれ上方修正されました。上げ幅はわずかですが、名目中立金利とも言えるロンガーランレートが上方修正されたことは、FOMCメンバーでも中立金利が長期的に上昇する可能性を意識しているのでしょうか (図表5参照)。

内田:そうだと思います。FRBがこれだけ短期間に大幅な利上げを実施したにもかかわらず、いまだに米国経済が堅調さを保っている理由として、多くのことが指摘されていますが、最もシンプルな可能性はまさに中立金利の上昇です。この点について、まだ見方は割れていますが、3月にNY地区連銀が公表したDSGEモデルによる短期の均衡実質金利の推計によれば、2025年については昨年12月時点の推計から0.1%ポイントではありますが、上方修正されています。年初来のCPIの上ブレを巡って季節要因と片付けるパウエル議長に、FOMC参加者全員が必ずしも同調しているわけではないのでしょう。場合によってはパウエル議長が、FOMC全体の中で少し浮いている可能性もあると思います。

後編に続きます

オルイン編集部

「オルイン」は、株式・債券といった伝統資産はもちろん、ヘッジファンドやプライベートエクイティ、不動産といったオルタナティブもカバーする、国内随一の機関投資家向け「運用情報誌」。2006年の創刊以来、日本の年金基金や金融法人、公益法人といった機関投資家の運用プロフェッショナルに対し、その時々のタイムリーな話題を客観的かつ独自の視点でわかりやすくお伝えしています。

外部リンク

この記事に関連するニュース

-

「日銀利上げ」の確率を過小評価すべきではない 「高圧経済」完全脱却を市場に納得させられるか

東洋経済オンライン / 2024年7月26日 19時0分

-

日銀が7月利上げに踏み切るべきでないこれだけの理由(愛宕伸康)

トウシル / 2024年7月17日 8時0分

-

米9月利下げに「一歩前進」、労働市場が減速 円安から円高に転換するか?

トウシル / 2024年7月10日 16時0分

-

「構造的な円安」で日本経済は甦る

ニューズウィーク日本版 / 2024年7月9日 14時30分

-

「1ドル=160円超え」で円安進行も、ドル円は緩やかに上昇すると想定 ~マーケットの振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月2日 16時20分

ランキング

-

1〈最低賃金1054円に〉過去最大増なのにパート、アルバイトから大ブーイングのワケ「扶養控除ライン据え置きはオフサイドトラップ」「政治家の報酬だけは世界トップクラスだけど、賃金はオーストラリアの半分」

集英社オンライン / 2024年7月26日 18時56分

-

2赤字続きのミニストップ、逆転を狙う新業態は「コンビニキラー」? まいばすけっとに続けるか

ITmedia ビジネスオンライン / 2024年7月26日 6時15分

-

3土用丑のうなぎで嘔吐=京急百貨店

時事通信 / 2024年7月26日 19時32分

-

4「ジェネリックにしますか?」と薬局で聞かれましたが、「新薬」にしました。これって損ですか…?

ファイナンシャルフィールド / 2024年7月26日 8時40分

-

5タワマンで迷子、自分の部屋に帰れない…年金月25万円の69歳父が母と肩を寄せ合い暮らす「子供部屋」に唖然【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月26日 11時45分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください