岡崎良介氏による経済徹底分析 円安転換の手がかりになるか、米余剰貯蓄がついに枯渇

Finasee / 2024年5月16日 7時0分

Finasee(フィナシー)

注目ニュースは、サンフランシスコ連邦準備銀行のレポートという極めてマイナーなニュースを取り上げます。ISM統計、失業保険統計、雇用統計などから、米国経済がスローダウンし始めているということは既に報道されているため、ここで細かく見る必要はないでしょう。

サンフランシスコ連邦準備銀行のレポートが重要なのは、金利を大幅に上げたにもかかわらず米国の景気が強い理由について言及しているからです。金利をこれだけ上げれば、通常は経済がもっと早くスローダウンし、名目成長と実質成長が止まり、物価も下がるはずですが、なかなか景気が下がってこないのです。その結果、インフレが高止まりしているわけです。

米国経済がこれほど強い理由は大きく2つあります。1つはコロナ後に現金給付を大量に配った結果、コロナ後の宴が続いているということ、もう1つは移民が大幅に増えており、経済が腰の強いものになっていることです。おそらくこの2つの要素が重なり合って、現在の米国景気の強さを作り出していると思われます。

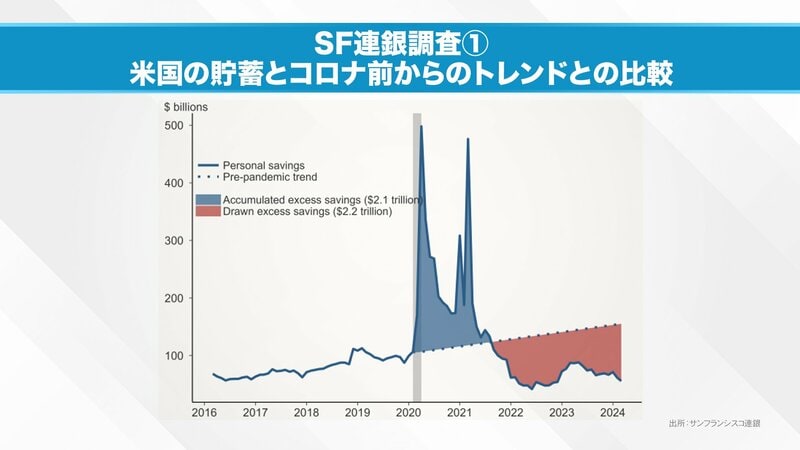

サンフランシスコ連邦準備銀行のレポートは、前者のコロナ後の宴について興味深い内容を述べています(図1)。それによると、個人貯蓄金額の時系列データを見ると、コロナ前は約1000億ドルだったが、給付金が3度にわたって支給されたため、一時的に貯蓄が大幅に増加したのです。一方、コロナ前の5年間の平均的なトレンドから見ると、本来あるべき水準よりも大幅に貯蓄が増えたことになります。

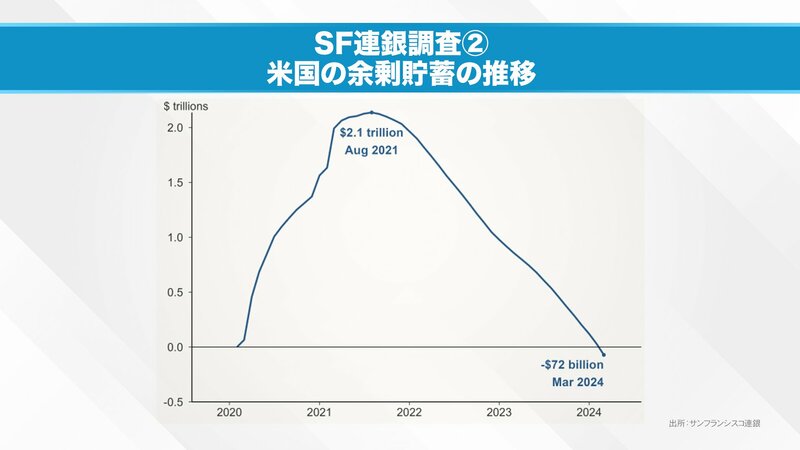

レポートではこの差を「余剰貯蓄」と呼び、コロナ後の米国景気を支えた要因の1つとしているのです。余剰貯蓄は一時2兆ドルにも達したのですが、人々はこれを使い切ろうとしました。今年3月についに余剰貯蓄がゼロになり、貯蓄額が元のトレンドに戻ったというのです。

このようなユニークな研究は他に例がなく、比較対象がないため、エコノミストにとって非常に興味深いテーマとなっています。ISMの非製造業指数が弱含んでいることと、余剰貯蓄の枯渇が関連している可能性もあります。

冷静に考えれば、家計は使うのを控えるようになるはずです。しかし人間には慣性の法則のようなものがあり、4年間も懐が温かい状態が続くと、簡単には消費を止められません。物価も上昇し続けているため、生活を削るのは容易ではないのです。米国人は特に苦手だと言えます。

その象徴として、クレジットカードの利用動向が興味深いです。コロナ前までのトレンドと比べ、リオープン後は通常よりも大幅な伸びを示しています。ただし去年からは横ばいで、限度に達したと見られます(図3)。

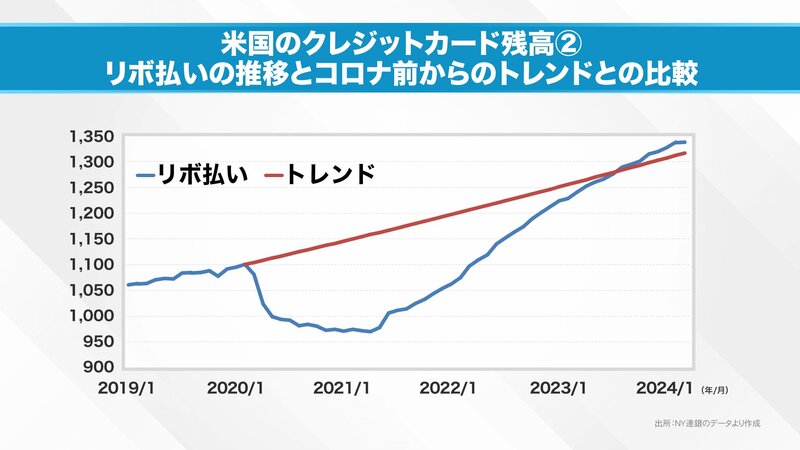

一方、リボ払いは増加を続けていますし(図4)、「今買って後で支払う」Buy Now Pay Laterの残高も同様の傾向にあるでしょう。こうしたデータを見ると、予想以上に強かった米国経済も、根底から局面が変わる可能性があります。

従来、米国経済の景気悪化は、企業サイドの過剰投資などが原因で起きることが多かったのですが、今回のように個人消費主導で減速するのは珍しいと言えます。もっとも、今後を占う上で鍵を握るのは雇用です。失業率が上がれば、消費の悪循環に陥る恐れがあります。移民の増加は労働需給を緩和する一方、失業率を押し上げる可能性もあります。景気悪化への不安から企業が人材採用を控え、失業率が上昇。労働者の収入が減少し、借金の返済に追われるというプロセスを辿る可能性があります。これを断ち切るには、金利引き下げしかないでしょう。

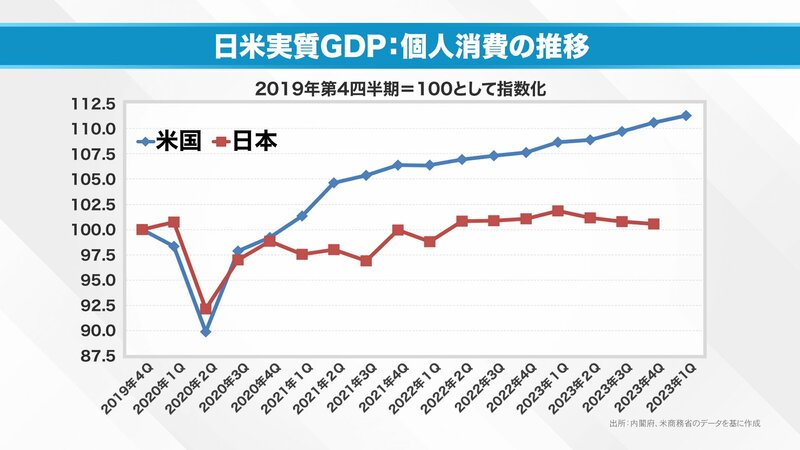

日米の消費動向を比較すると興味深い点があります。コロナ以前の2019年10-12月期を100として、その後の個人消費の推移を見ると、日米ともにコロナ禍で一旦大きく落ち込むのですが、その後の回復に差が見られるのです(図5)。米国は給付金などもあり、順調に回復して100を大きく上回っています。一方、日本は100を超えることなく、コロナ前の水準にも達していないのです。

同じようにパンデミックという災禍を受けながら、日本も現金給付を行ったにもかかわらず、この差が生じているのは興味深いです。国によって経済の仕組みや人々の行動様式が違うのかもしれません。

日本人にはデフレマインドが定着しており、物価上昇時でも節約志向が強いのですが、米国では最近、実質賃金がプラスに転じており、インフレ減速と賃金上昇が消費を後押ししている面があります。

日本人の染み付いた生活様式を変えるのは容易ではありませんが、日本銀行はその難題に挑戦しています。性急な利上げは避けるべきでしょう。

コロナ禍は社会的には悲劇でしたが、経済的には興味深い実験だったのです。これほどの差が生じるということは、それだけ大きなインパクトがあったということです。我々はいまだコロナ禍がもたらした経済の循環の中にいると言えます。

「マーケット・アナライズ」はYouTubeからもご覧いただけます。

公式チャンネルと5月11日 放送分はこちらから

岡崎良介氏 金融ストラテジスト

1983年慶応義塾大学経済学部卒、伊藤忠商事に入社後、米国勤務を経て87年野村投信(現・野村アセットマネジメント)入社、ファンドマネジャーとなる。93年バンカーストラスト信託銀行(現・ドイチェ・アセット・マネジメント)入社、運用担当常務として年金・投信・ヘッジファンドなどの運用に長く携わる。2004年フィスコ・アセットマネジメント(現・PayPayアセットマネジメント)の設立に運用担当最高責任者(CIO)として参画。2012年、独立。2013年IFA法人GAIAの投資政策委員会メンバー就任、2021年ピクテ投信投資顧問(現・ピクテ・ジャパン)客員フェロー就任。

マーケット・アナライズ編集部

「マーケット・アナライズ Connect」全国無料放送のBS12 トゥエルビで隔週土曜あさ6時~放送中金融ストラテジストの岡崎良介と、証券アナリストの鈴木一之が、毎週、株式市場や金融トピックスに精通したゲストを迎えて、投資未経験者から上級者まで、投資情報を必要としたあらゆる人たちを対象にマーケット情報をお送りします。

外部リンク

この記事に関連するニュース

-

トランプシフトに動くグローバルマネー。したたかなヨーロッパ、為替に振り回される日本、そしてアメリカは?

Finasee / 2024年11月21日 13時0分

-

トランプ大統領2期目決定を受けた市場の動きを読み解く。結局株は上がるのか、それとも!?

Finasee / 2024年11月14日 13時0分

-

米大統領選挙後の長期金利の動向を読み解く。4パターンのシナリオとは?

Finasee / 2024年11月5日 13時0分

-

衆院選後の市場が示唆する「日本株の今後」 一連の「株高・円安・債券安」が意味すること【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月31日 7時15分

-

衆院選後の株価は上がる、下がる? 過去10回の選挙結果から今後の見通しを予測

Finasee / 2024年10月28日 13時0分

ランキング

-

1春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

2トヨタ『ランドクルーザー』リコール…ドライブシャフト不良、走行不可能になる恐れ

レスポンス / 2024年11月24日 18時30分

-

3異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

5UUUMを上場廃止させるオーナー会社の腹づもり 買収後も業績は低迷、2度目のTOBに至った深層

東洋経済オンライン / 2024年11月24日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください