投資信託の運用にとって、「マーケットの暴落」よりも困るのは「解約による資金流出」? その理由は…

Finasee / 2024年6月25日 8時0分

Finasee(フィナシー)

<!--td {border: 1px solid #cccccc;}br {mso-data-placement:same-cell;}-->今注目の書籍の一部を公開して読みどころを紹介するシリーズ。今回は、投資信託の基本的な知識と投資するファンドの選び方について解説した濱島成士郎著『証券会社が勧めた投資信託で100万円損しています! ハマシマさん、資産運用のコツを教えてください』の一部を特別に公開します(全4回/本記事は第2回)。

●第1回:日本で買える投資信託は約6000本…まず“足切り”するために見たい「ある数字」

※本記事は濱島成士郎著『証券会社が勧めた投資信託で100万円損しています! ハマシマさん、資産運用のコツを教えてください』(ビジネス社)から一部を抜粋・再編集したものです。

選択基準2 資金流出が長期にわたる投資信託も買わない純資産総額が仮に100億円あったとしても、それだけで安心してはいけません。同じ100億円でも、50億円程度から資金がどんどん流入してきて100億円に達したのと、もともと500億円くらいあったのに解約に次ぐ解約によって100億円になったのとでは、まったく違うからです。

投資信託を運用している担当者にとって何よりも怖いのは、実はマーケットの暴落ではないという話があります。

マーケットの暴落を事前に予測することはほぼ不可能ですし、今後も暴落することはあるでしょう。こうしたマーケットの価格変動リスクがあるのは当たり前であり、そうなった時の対応策は常に考えています。その後のリターンを考えると、むしろ腕の見せどころになるでしょう。

ただ一番困るのは、解約による資金流出です。

解約による資金流出は、投資信託の運用そのものに大きな影響を及ぼします。それもネガティブな影響を、です。

証券取引所に上場しているETFであれば、現金化したい人は市場で売却するため、組み入れている銘柄をいちいち売却する必要はありません。したがって、ポートフォリオそのものにネガティブな影響はありません。

一般の投資信託の場合は、解約注文が来ると組入銘柄の一部を売却して受益者の現金化ニーズに対応する必要があります。つまりポートフォリオの一部を取り崩さなければならないのです。これが運用に影響しないはずはありません。

想像してみてください。継続的に解約注文が出ると、その投資信託の運用担当者は、ポートフォリオに組み入れた銘柄をひたすら売り続けることになります。仮に有望な銘柄を見つけたとしても、新規資金でそれを組み入れることができなくなります。どうしても組み入れたい場合は、他の銘柄を売却して資金をつくり、投資するしかありません。

もちろん、この手の銘柄入れ替えは、資金流出局面でなくても行われています。しかし資金が安定しているか流入している場合ならまだしも、解約増によって資金が流出している局面での銘柄入れ替えは、あまり効果的とは言えません。

また株価の急落局面でも、資金が安定的に流入していれば、組入銘柄が安くなったところで買い増したり、あるいは割安になった有望銘柄を新規で組み入れることができます。

それはいずれ株価が回復局面に入った時、ポートフォリオのリターン向上につながるはずです。ところが資金流出が続いていると、このようなことができず、株価が回復局面に入ったとしてもリターンが上がりにくくなってしまう恐れがあるのです。

継続的に資金が流出している投資信託は避け、資金が流入しているか安定している投資信託を選ぶようにしましょう。

では資金の流出入は、どうやったらわかるのでしょうか。純資産総額の増減で推測することもできますが、組入資産の値上がり・値下がりの影響も大きいことから正確に把握することはできません。

実は2つ方法があります。

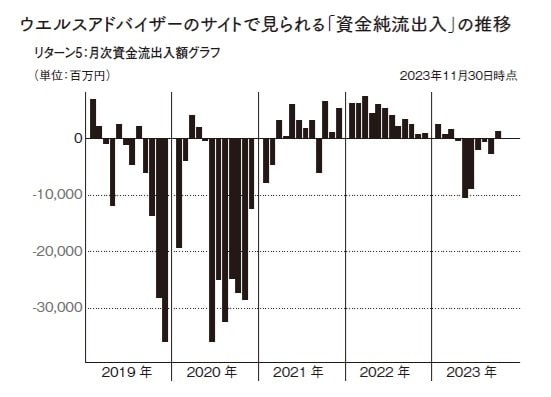

ひとつは情報提供会社ウエルスアドバイザー社が提供しているデータを活用することです。同社サイトには「月次資金流出入」のデータが掲載されています。最長で過去5年の資金流出入状況がグラフで表示されています。

拡大画像表示

拡大画像表示

もうひとつの方法は、自分で計算することです。エクセルなどの表計算ソフトを使えば、比較的簡単にできます。

ただし自分で計算するためには、基準価額と純資産総額の時系列データが必要になります。これについてはヤフーファイナンスで取得できるものの、過去1年程度の短期データしか取れないので、目先の資金流出入状況しか把握できません。

自分で資金流出入を計算する時は、基準価額を1口あたり基準価額に計算し直し、純資産総額を1口あたり基準価額で割ります。そうすれば受益権口数が求められるので、その推移を見ます。受益権口数が減少傾向をたどっていたら、解約によって減少し、資金流出していると判断できます。

なお純資産総額の絶対額、ならびに資金の流出入は、インデックスファンドよりもアクティブファンドのほうがより重要です。

インデックスファンドは、あくまでも株価指数などに運用成績を連動させることを目標にしてポートフォリオを構築します。

そのため解約による資金流出が生じたとしても、株価指数先物取引などを活用することによって、株価指数に連動させるような運用が可能になります。純資産総額と資金の流出入は、アクティブファンドを買う時こそ、しっかりチェックするようにしてください。

●第3回【もしアクティブファンドを買うなら…「まず最低、この年数運用されているものを」をプロがいう“期間”は…】では、アクティブファンドの選び方や信託期間、分配金などについて解説します。

***

『証券会社が勧めた投資信託で100万円損しています! ハマシマさん、資産運用のコツを教えてください』(ビジネス社)

濵島 成士郎/Wealth Lead 代表取締役

1965年、兵庫県生まれ。信州大学経済学部卒業後、新日本証券(現みずほ証券)に入社。資産運用や法人営業に従事し、横浜西口支店他4店舗の支店長を務めた後、独立。真にお客様の役に立つ金融サービスの提供を目指し、株式会社WealthLeadを創業。富裕層向けの資産運用を行なう金融資格の中でも、最難関の「シニア・プライベートバンカー」資格を保有。「お金のパーソナルコーチ」として、経営者や富裕層から絶大な信頼を得ている。近年は、人生100年時代を豊かに生きるをコンセプトに、お一人お一人に合わせたオーダーメイドの資産運用プランの提供にも尽力。

外部リンク

この記事に関連するニュース

-

「オルカン」「S&P500」に流入続くも、「成長投資枠」で資金流入に異変?

Finasee / 2024年11月22日 6時0分

-

「S&P500」と組み合わせも最適、「楽天・高配当株式・米国ファンド」が売れている理由

Finasee / 2024年11月14日 7時0分

-

PayPayアセット事業終了→一部投資信託、繰上償還の衝撃。NISAで長く付き合える投信を選ぶために絶対見るべき“ある数字”

Finasee / 2024年11月13日 16時30分

-

「eMAXIS Slim 米国株式(S&P500)」が「グロソブ」を抜き、歴代最大の残高に。この2大爆売れ投信の“共通点”と“決定的な違い”は…

Finasee / 2024年11月6日 19時0分

-

S&P500 がランク急上昇、今後は全世界株式も? 最新DC投信マーケット解説2024年10月号

Finasee / 2024年10月31日 14時0分

ランキング

-

1「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

2「ワークマン 着るコタツ」新モデルが登場 累計43万着を突破、人気の秘密は?

ITmedia ビジネスオンライン / 2024年11月22日 11時24分

-

3春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

512月に権利確定「株主優待」長期保有が嬉しい銘柄6選

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月24日 9時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください