もう退職後に「お金の不安」で悩まない! 誰でも実践できる“経済的負担を減らし資産運用を続ける”テクニック

Finasee / 2024年6月28日 13時0分

Finasee(フィナシー)

転職活動は在職中に行えれば理想的ですが、個々の状況によっては退職後に転職活動を始めるケースも少なくありません。その空白期間で気になるのが、「転職が決まるまでなるべく支出を減らしたいけど、どうすればいい?」「資産運用はストップしても問題ない?」といったお金の悩みではないでしょうか。今回は退職から転職まで空白期間がある場合に、経済的な負担を軽減する方法と、資産運用と上手に付き合うコツについて解説します。

失業保険は収入の柱! 忘れず受け取ろう失業保険とは求職者の再就職を支援する目的で、失業中に金銭が支給される制度です。雇用保険や失業手当とも呼ばれ、一定の条件を満たした場合にハローワークで所定の手続きを済ませると給付を受けられます。

退職後の毎月の給与がない中では大切な収入源の1つなので、「せっかく受給資格があったのに手続きを忘れてしまった……!」ということにならないよう、早めの準備を心掛けましょう。

参考:厚生労働省「雇用保険制度」

健康保険は保険料を比較して負担が少ないものを選ぶ退職後の健康保険については次の3つの選択肢が考えられるので、比較してより負担の少ないものを選びます。

①健康保険を任意継続

付加給付や福利厚生関係の付帯サービスがあるなど、メリットのある健康保険組合に入っていたなら、まずは任意継続を考えましょう。任意継続の保険料は健康保険組合のホームページのシミュレーターなどで試算できます。在職時は会社が負担してくれていた分の保険料も自分で支払うことになりますが、それを考慮しても国民健康保険より保険料が安いケースもあります。

②国民健康保険に加入

国民健康保険料は、住んでいる自治体のWEBサイトにある保険料早見表やシミュレーターで試算できます。自治体や扶養家族の有無など、個人の状況によっても計算方法が複雑であるため、正確な保険料を知るには自治体へ問い合わせをする方法が確実です。任意継続よりも保険料を抑えられるのなら、国民健康保険への加入を検討しましょう。

③家族の社会保険の扶養に入る(親、兄弟姉妹に頼る)

経済的負担を軽減するという観点からは、家族の扶養に入ることも現実的な選択肢です。家族の被扶養者になると、家族の勤務先が加入している健康保険の保険証を利用でき、家族は保険料を変えずに所得税に対する扶養控除を受けられます。

国民年金は納付を続けるのがベスト退職時に忘れてはいけないのが「年金の切り替え」です。退職後、次の会社に入社するまで1日でもブランクがある場合は、住んでいる地域の役所の国民年金窓口で、厚生年金から国民年金に切り替えます。

万が一手続きを忘れたまま未納扱いになってしまうと、将来一部の年金を受け取れない可能性が出てきます(2年以内であれば追納が可能)。

退職によって保険料の支払いが困難な方は、一定の条件を満たしていれば、所定の手続きを経て保険料の納付が免除・猶予となります。しかし、制度を利用したとしても将来の年金額が減ってしまうことに変わりはないので、可能であれば納付は続けておく方が賢明と言えます。

参考:日本年金機構「国民年金保険料の免除制度・納付猶予制度」

忘れると損する! 企業型確定拠出年金のiDeCo移換次の転職まで期間がある場合、企業型確定拠出年金(企業型DC)で運用していた資産はひとまずiDeCo(個人型確定拠出年金)に移すことになります。残念なことに、放置して損してしまう人が多いのがこの企業型確定拠出年金。会社が掛金を出していることもあり、存在を忘れられがちなのです。

では、万が一手続きを忘れてしまった場合はどうなるのでしょうか? まず自動移換といって、企業型確定拠出年金の運用資産が「国民年金基金連合会」という団体に自動的に移されてしまいます。そして移された先では運用をしてもらえないため、資産が増えないばかりか各種手数料などによって目減りすることに……。

この状態に陥っている人は案外多く、国民年金基金連合会の資料によると、2024年4月時点で約129万人が、そして2023年3月末時点で約2818億円もの資産が自動移換されています。

手続きをすれば資産は返してもらえますが、自動移換は百害あって一利なし。忙しい中では面倒に感じてしまうかもしれませんが、社会保険の手続きと同じで誰も代わりに行ってはくれません。退職後は忘れないうちに手続きを行いましょう。

<企業型確定拠出年金の手続き方法>

・自分が企業型確定拠出年金に入っているか確認する。分からなければ退職手続きの担当者に聞く

・転職先が決まってなければiDeCoに移換する。期限は6カ月。ギリギリに動き始めても間に合わないので「厚生年金と同時に手続きを進める」と覚えておく

※手続き方法が分からなければ、企業型確定拠出年金のコールセンターに電話すると丁寧に教えてもらえる

参考

・国民年金基金連合会「iDeCo(個人型確定拠出年金)の加入等の概況」(令和6年4月時点)

・国民年金基金連合会「令和4年度 国民年金基金連合会業務報告書」

企業型確定拠出年金で築いた運用資産は大切な老後資金です。iDeCoへの移換が済んだら積み立てを続けましょう。将来、一時金で受け取る場合の税金の控除額に影響があるため、最低積立金額の月5000円からで良いので、収入がない期間でも優先的に掛金の拠出を続けることをおすすめします。

<iDeCoで積み立てを続けるべき2つの理由>

①「長期・分散・積立」で運用することのメリットを享受できる(ドルコスト効果)

②将来、運用資産を一時金で受け取る場合の「税金の控除額」が変わる。運用していても拠出していない期間は退職所得控除の対象にならないので注意!

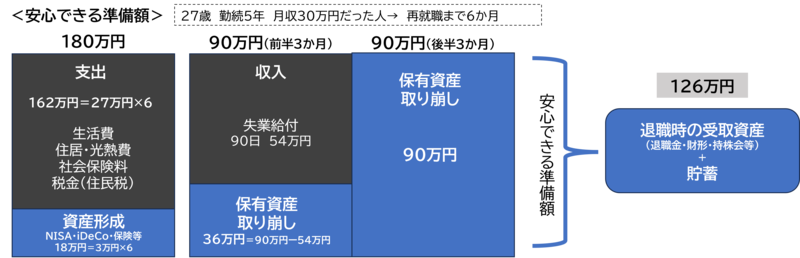

結局、退職から再就職までにはいくら必要?ここまで負担軽減策や資産運用との付き合い方をご紹介しましたが、まずは退職前に空白期間を安心して過ごせる資金を準備しておくことが先決です。金額の目安は空白期間6カ月に対して126万円ほど必要と考えられるので、計画的に準備しておきましょう(20代後半・独身・退職金給付がある場合を想定)。

編集部作成

編集部作成

この時、支出を抑える方法として「資産形成のための積み立てはいったんストップしておこう」と考えがちですが、これまでの準備がリセットされてしまう可能性もあるため、できれば少額であっても積み立ては継続しておきたいところです。

***退職してから転職活動を行う方にとってお金の悩みはつきものです。お金の不安を少しでも解消するには、まずは十分な貯金を準備してから退職すること。退職後は失業保険や健康保険で経済的な負担を減らすこと。そして少額でも積み立てを継続していくことが重要になります。

ファイナンシャル・ウェルビーイング編集部

『ファイナンシャル・ウェルビーイング』編集部は、職域を通じた従業員への金融知識普及を目的とした、ファイナンシャル・ウェルビーイングに関する情報をお伝えします。人事部門で「福利厚生・報酬・企業年金」等の実務に携わる方々の声を元に、従業員エンゲージメントの向上に繋がる「実用性の高い記事」を作成、掲載していきます。

外部リンク

この記事に関連するニュース

-

来年50歳、退職してフリーの営業代行を始める予定です。国民年金のみになるので年金が減るのが心配…… 年金を増やすために、iDeCoと国民年金基金どちらが有利ですか?

ファイナンシャルフィールド / 2024年11月18日 9時20分

-

定年まであと10年。金銭面で老後の生活に不安を感じています。今から将来の年金受給額を増やす方法はありますか?

ファイナンシャルフィールド / 2024年11月13日 22時0分

-

iDeCoの気になる年末調整、確定申告はどんな人が必要? 手続き方法は?【iDeCo最新加入者数速報】

Finasee / 2024年11月1日 12時0分

-

【年末調整】iDeCoは所得控除を受けられる?いくら戻って来る?

MONEYPLUS / 2024年10月29日 11時30分

-

申請を忘れると18万円の損…FPが注意喚起「年末調整」で絶対に見落としてはいけない"記入欄"と添付書類

プレジデントオンライン / 2024年10月29日 7時15分

ランキング

-

1「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

2冬の味覚ハタハタ、海水温上昇で今季の漁獲量は過去最低か…産卵場所に卵ほとんど見つからず

読売新聞 / 2024年11月24日 11時52分

-

312月に権利確定「株主優待」長期保有が嬉しい銘柄6選

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月24日 9時15分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

5「ワークマン 着るコタツ」新モデルが登場 累計43万着を突破、人気の秘密は?

ITmedia ビジネスオンライン / 2024年11月22日 11時24分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください