お金を借りる意味のあるもの・借りても“死に金”でしかないもの…両者の決定的な違いとは

Finasee / 2024年7月30日 12時0分

Finasee(フィナシー)

人生100年時代、多くの人が自身で資産をつくる必要性に気づき、「投資」の存在が一般的になりつつあります。2024年から新NISAが始まり、12月にはiDeCoの拠出限度額一部見直しも予定されるなど、制度や仕組みもそうした機運を後押ししています。

その一方で、「投資にスポットが当たれば当たるほど、“ライフプラン”の実現という本来の目的が見失われるリスクが高まっている」とファイナンシャル・ウェルビーイングの第一人者、井戸照喜氏は指摘します。

そんな井戸氏がマネープラン全体をとらえることから始め、そのうえで多くの人にとって相応しいと想定される「マネープランとしての投資」を解説する、話題の書籍『ファイナンシャル・ライフ・エンジニアリング』より、特別に一部を公開します(全2回)。

第2回では、人生の選択肢を広げる手段としての「お金を借りること」、「住まいを金融資産に変換すること」について見ていき、最後に井戸氏が「借金」について考えるときに思い出すという“あるエピソード”を紹介します。

●第1回:資産形成というときの“資産”とは? 真っ先に“お金だけ”が思い浮かんだ人は知らない…お金以外の「重要な要素」

※本稿は、井戸照喜著『ファイナンシャル・ライフ・エンジニアリング ――したたかに”楽しむ”!洗練された「人生の経営者」を目指して』(金融財政事情研究会)の一部を抜粋・再編集したものです。

「ヒト、モノ」と「金融資産」のギャップを埋める「奨学金・住宅ローン等」⑴ 「借りる」という行為のメリット

今、自分がもっている資金だけではかなわないことができるようになる、という観点では、「お金を借りること」も「選択肢の拡大」であるといえます。

例えば、今どうしても欲しいモノやサービスがあるけれども、手持ちのお金が足りない場合や、家計の事情から手持ちのお金は使えない、使いたくない場合、お金を借りることでモノやサービスを手に入れることができます。

「お金を借りること」の代表例として、住宅ローンがあります。住まいを購入するには一般的に何千万円ものお金が必要となりますが、一度にそんな大金をポンと出せる人はそう多くはないでしょう。そこで、金融機関などからお金を借りて、住まいを購入することになります。返済型の奨学金や教育ローンも、「教育」というサービスを受ける目的で「お金を借りること」です。

⑵ 「お金を借りる」前にふまえておきたいこと

「借りる」という行為にも、大きく分けて「2つの種類」があります。具体的には、「資産を形成するための借入」と「身の丈以上の消費のための借入」です。

まず「資産を形成するための借入」ですが、例えば、不動産という資産を取得するための借入や、自身の経験・能力を磨くため、つまり人的資本を形成するための借入は、必要な時期に必要な金額を工面するためであり、その人のライフイベントとして重要な取組みを支えるものです。

一方で、「身の丈以上の消費のための借入」は、今の収入規模からすると予算オーバーしているのだけれども欲しいモノを買うために借金する、派手な生活をするために借金する、といった借入です。

「日常の消費を借入で賄い、ボーナスで返済する」ということを繰り返している場合、確かに計画的に「消費者ローン」などを活用しているともいえますが、その実態は、自分自身の将来の選択肢の拡大や資産形成のためではなく、「消費者ローン」を滞りなく返済することに「計画的に取り組んでいる」ということにほかなりません。このような借入を考える前に、まずは、お金の使い道や日常の資金繰りの見直しを検討してみるほうがよいでしょう。

⑶ お金を借りる、具体的な商品・サービスは?

借入には種類がいくつかあります。こちらには、「モノ(物理的資産)の形成」「ヒト(人的資本)の形成」「その他」に区分して、借入に関する代表的な商品・サービスを記載しています。

●主要な借り入れとその内容

“モノ(物理的資産)”の形成

住宅ローン

・マンションや建売住宅を購入したり、一戸建てを建築したりする際の借入れ

・現在の住宅ローンを別の住宅ローンに変更するといった借り換えにも利用できる

マイカーローン

・自動車を購入する際の借入れ

・銀行、クレジット会社などにより、自動車ローン、オートローンといった呼び方などがある

“ヒト(人的資本)”の形成

教育ローン

・子どもの進学に伴う教育資金の借入れ

・教育ローンには、国や公的機関が行う公的なものと、銀行などが行う民間のものがある

奨学金

・学生等の修学を援助するなどの目的のために給付/貸与される資金。給付奨学金は返済不要だが、貸与奨学金は返済の必要がある

その他

カードローン

・専用のカードを利用し、ATMなどを通じてお金を借りるローン。あらかじめ決められた利用限度額の範囲内なら、いつでも何回でも借りることができ、使い途も自由

・ほとんどのカードローンは無担保、無保証だが、有担保型のカードローンもあるフリーローン

・結婚資金、旅行資金、保険適用外の手術や入院にかかる費用など、借り手の資金需要に柔軟に応えられる、使用目的を制限しないローン

事業ローン

・企業や事業主、個人経営者などに特化したローン

・法人名義で借りられるものと、事業主の個人名義で利用できるものがある

自宅に住んでいると、自宅を資産として活用するというイメージはあまり湧かないかもしれません。しかしながら、住まいを金融資産に変換するさまざまな金融商品・サービスを利用することができます。

① 人に貸す

② 売却する

③ 売却したうえで住み続ける(リースバック)

④ 住まいを担保にお金を借りる(リバースモーゲージ)

「①人に貸す」は、人に貸せばその分の賃料が入ってきますので、キャッシュフローを生む資産として考えられます。また、「②売却する」は売却するとお金が入ってきますので、直接的に金融資産に変換できます。

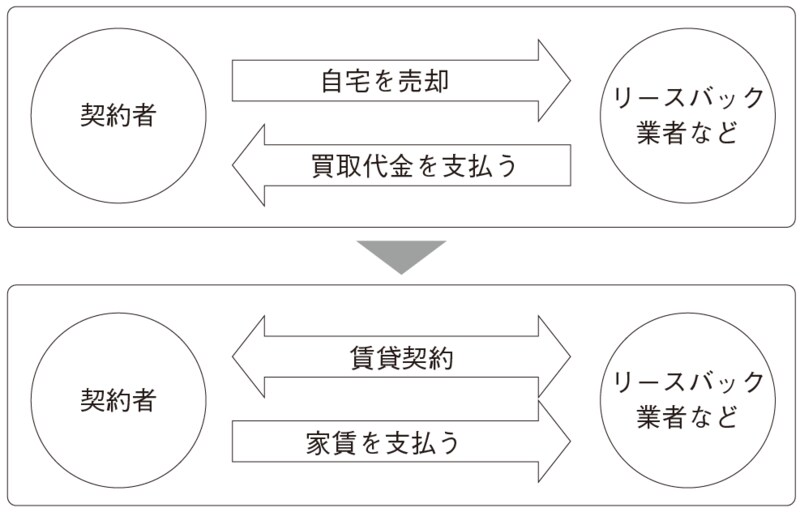

「③売却したうえで住み続ける(リースバック)」は「②売却する」の派生ですが、「住まいを売却したうえでそこに住み続ける」という選択肢になります。この手法は「リースバック」といわれる手法で、一旦、リースバック業者に住まいを売却し、そのうえで売却した住まいを今度は賃貸物件として借り受けることで、「同じ家」に住み続ける方法です(図表1)。

●図表1 リースバックとは

出所:三井住友トラスト・資産のミライ研究所

出所:三井住友トラスト・資産のミライ研究所

例えば、老後のマネープランを考えたときに、公的年金や自身の金融資産だけでは「充実した生活」には少し足りない、といった場合などに、「同じ家」に住み続けながら、住まいを金融資産に換えることができるということです。また、次の世代への相続を見据えると、不動産を相続するよりも現金に換えておきたい場合も利用できます。

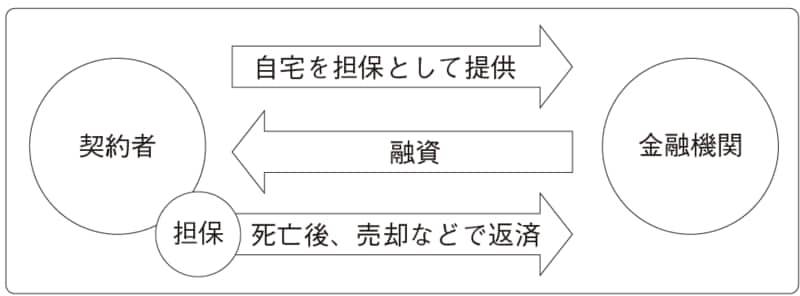

「④住まいを担保にお金を借りる(リバースモーゲージ)」は「③売却したうえで住み続ける(リースバック)」と似ていますが、住まいを売るのではなく担保にして、金融機関などからお金を借りることで、住み続けながら資金を得る方法で、リバースモーゲージといわれるものです(図表2)。

●図表2 リバースモーゲージとは

出所:三井住友トラスト・資産のミライ研究所

出所:三井住友トラスト・資産のミライ研究所

住まいは、モノに該当する資産ですが、住み続けている限りはその意識も生まれづらいかもしれません。しかしながら、住まいを金融資産に変換するさまざまな金融商品やサービスが開発されており、セカンドライフを充実させる選択肢を増やせる可能性があります。

このように住まいを資産として捉え直すことで不動産(建物、土地)の再活用を促すことになれば、「空き家問題」という社会課題の解決や、SDGs(持続可能な開発目標、Sustainable Development Goals)への貢献という観点でも意義があります。

私たち一人ひとりとしては、「住まい」は金融資産に変換することができる資産でもあるということを知っていれば、そのことで人生の選択肢を拡大できる可能性があり、こういう考え方も頭の片隅に置いておいても損はないでしょう。

コーヒーブレイク お金を使うならば「生き金」、「死に金」はあかん!1985年に阪神タイガースが日本一となったとき、「ハレー彗星」(75年周期)といわれた阪神優勝を「生きているうちにみることができた」と感動しました。2023年は「2度目の日本一」と、私にとっては特別な年となりました。

そんな私が小学生の頃、友達から「この電話番号にかけたら、阪神の結果が聞けるで」と教えてもらい、自宅の電話で試してみました。母に「今日は勝ったで」と報告すると「何で知ってんの?」と聞かれて事情を説明すると、「そんな電話をかけてどうすんの。10円要るねん。もう、やめとき」と強い口調でいわれました。

ところが、そんな母の口癖は「本と文房具はお母さんが出したる。小遣いとは別や」でした。あるとき「10円で怒るのに、なんで本と文房具は別なんや?」と聞いたところ、「あんたなぁ、お金はなんぼあっても泥棒に入られたら終わりや。家なんか火事なったら終わりや。せやけど、あんたの頭に入ったことは一生盗られへん。そのお金の使い方は『生き金』や。明日になれば新聞で分かることを電話で聞くようなんは『死に金』や」ということでした。

お金を「借りる」には「資産を形成するための借入」と「身の丈以上の消費のための借入」という説明をしましたが、母にいわせると「死に金」か、ヒトやモノの資産形成につながるような「生き金」か、その使い方を考えて借金するかどうかを考えなさい、ということなのだろうと、この原稿をつくりながら「10円で叱られた小学生の頃」の苦い記憶が蘇りました。

井戸照喜 著

発行所:金融財政事情研究会

定価:3,080円(税込)

井戸 照喜/ウェルビーイング学会 ファイナンシャル・ウェルビーイング分科会 座長/三井住友信託銀行 上席理事

1989年 東京大学大学院 工学系研究科修了。住友信託銀行(現三井住友信託銀行)入社。企業年金制度の設計・年金ALM、運用商品の開発・選定等に従事後、2008年からラップ口座、投信・保険等の推進担当、トラストバンカシュアランス推進担当役員、2019年三井住友トラスト・ライフパートナーズ取締役社長、2022年資産形成層(職域)横断領域 副統括役員を経て、2023年より現職。「ファイナンシャル・ウェルビーイング」の調査・研究、普及活動などに注力し、2024年度からはウェルビーイング学会 ファイナンシャル・ウェルビーイング分科会 座長、帝塚山大学法学部 講師(非常勤)も務める。日本アクチュアリー会正会員、年金数理人、日本証券アナリスト協会検定会員。【主な著作】『銀行ならではの“預り資産ビジネス戦略”──現場を動かす理論と実践』(金融財政事情研究会、2018)、『安心ミライへの「金融教育」ガイドブックQ&A』(金融財政事情研究会、2023)(共著)、「ファイナンシャル ライフ エンジニアリング ~したたかに“楽しむ”! 洗練された『人生の経営者』を目指して~」(金融財政事情研究会、2024)

外部リンク

この記事に関連するニュース

-

今、家賃8万円です。家をローンで買って家賃と同じ支払いにしたいのですが、総額いくらまで借りられますか?

ファイナンシャルフィールド / 2024年11月17日 22時40分

-

子どもの大学進学のために「400万円」が必要です。「奨学金」と「教育ローン」で迷っているのですが、“金利”も含めて考えるとどちらがいいのでしょうか?

ファイナンシャルフィールド / 2024年11月14日 4時30分

-

家計収支とバランスシート、両方を意識して実践的な資産形成

トウシル / 2024年11月13日 7時30分

-

離れて暮らす母の「年金」を管理することになった50代夫婦ですが、家計が赤字で困っています…子世代はどのようにサポートしたらよいでしょうか?

ファイナンシャルフィールド / 2024年11月3日 4時40分

-

20代夫婦で共働きです。借入額を増やすために夫婦の収入を合わせて住宅ローンを借りたいのですが、合算して借りられるのでしょうか?

ファイナンシャルフィールド / 2024年10月26日 3時20分

ランキング

-

1【独自】所得減税、富裕層の適用制限案 「103万円の壁」引き上げで

共同通信 / 2024年11月23日 18時57分

-

2昨年上回る規模の経済対策、石破色は一体どこに?【播摩卓士の経済コラム】

TBS NEWS DIG Powered by JNN / 2024年11月23日 14時0分

-

3副業を探す人が知らない「看板広告」意外な儲け方 病院の看板広告をやけにみかける納得の理由

東洋経済オンライン / 2024年11月23日 19時0分

-

4《ガスト初のフレンチコースを販売》匿名の現役スタッフが明かした現場の混乱「やることは増えたが、時給は変わらず…」「土日の混雑が心配」

NEWSポストセブン / 2024年11月23日 16時15分

-

5農協へコネ入社の元プー太郎が高知山奥「道の駅」で年商5億…地元へのふるさと納税額を600万→8億にできた訳

プレジデントオンライン / 2024年11月23日 10時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください