好調継続のS&P500 がDCでもじわじわ上昇。最新DC投信マーケット解説2024年7月号

Finasee / 2024年7月31日 12時0分

Finasee(フィナシー)

DCガバナンスの視点から受託者責任を果たす目的で、投資信託のモニタリングや入れ替えを検討・実施する企業も少しずつ増えています。そこで、投資信託のモニタリングに役立つDC商品マーケットの最新状況を、投資信託評価会社である三菱アセット・ブレインズの標氏に解説していただきます。

※この記事は、2024年7月25日(木)に実施したWEBセミナー「最新DC 投信マーケット解説 2024年7月号」を記事化したものです。

――2024年4月~6月のDCマーケット状況について伺いたいと思います。まずはアセットクラスごとのパフォーマンスをお聞かせください。

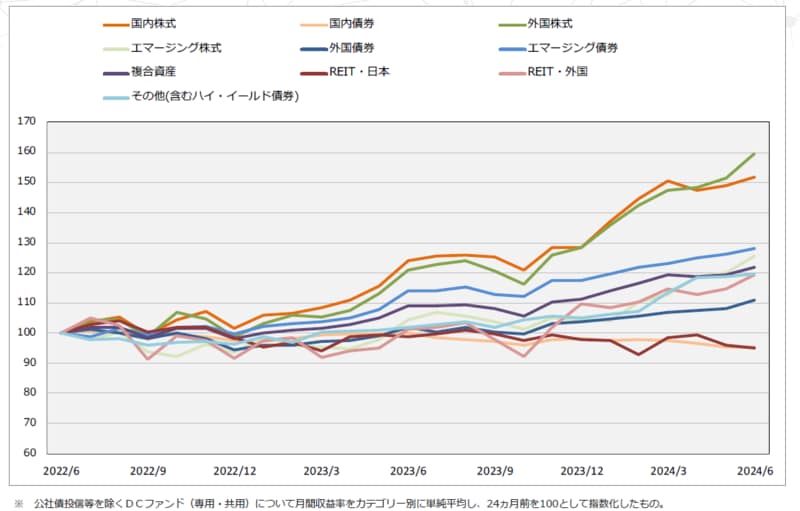

まず、図1のグラフをご覧ください。こちらは過去2年間のファンド分類別の累積パフォーマンスを示したものです。

図1 分類別累積パフォーマンス 拡大図表示

出所:三菱アセット・ブレインズ

出所:三菱アセット・ブレインズ

過去2年間で最もパフォーマンスが良かったのは、緑色の外国株式となりました。

この2年間おおむね堅調に推移してきましたが、直近ではハイテク株を中心とした米国株式の上昇、円安の進行が評価額にプラスとなりました。

国内株式は、日経平均株価が史上最高値を更新、4万円超で推移するなど好調でした。

他方、国内債券、国内リートのパフォーマンスはマイナス圏に沈んでいます。日銀はマイナス金利を解除するなど金融政策正常化へ向けた歩みを進めており、金利上昇圧力が高まっています。

足元では債券市場参加者会合が開かれるなど、国債買い入れ減額の見通しがさらに強まっており、今月末に予定されている日銀金融政策決定会合でどのような動きがあるか注目が集まります。

金利上昇が債券価格の下落につながる国内債券に加え、国内リートでは物件借り入れコストの上昇や分配金利回りの相対的な魅力度低下により、厳しいパフォーマンスとなっています。

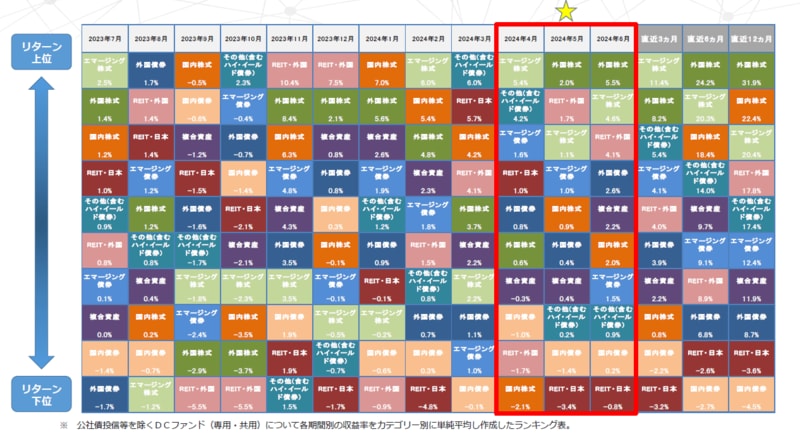

次に分類別に直近3カ月のパフォーマンスランキング(図2)を確認します。

図2 分類別パフォーマンス 拡大図表示

出所:三菱アセット・ブレインズ

出所:三菱アセット・ブレインズ

2024年4月にパフォーマンスが最も良かったのはエマージング株式でした。中国当局による財政出動・インフラ投資などの景気刺激策が好感され、中国株式が特に堅調でした。

一方、国内株式のリターンは最も小さくなりました。それまで市場をけん引していた半導体関連株が売られ、株価を押し下げました。

5月は、外国株式が1位となりました。米国のインフレ鈍化により、米FRBによる早期利下げ観測が高まり、上昇しました。6月も外国株式を始め、海外の幅広い資産が上昇しました。米長期金利の低下やインフレ率の鈍化が好感され、米国のS&P500、ナスダック総合は過去最高値を更新しました。エマージング株式でも台湾を中心に、ハイテク株主導の株高が続きました。外国為替市場で円安が進行したことも、外貨建て資産のリターンにプラスとなりました。

この間、国内リートのリターンは前述のとおり低調で、厳しい状況が継続しました。

以上のとおり、特に5月~6月にかけて米国のインフレ鈍化や長期金利の低下が好感されるとともに、円安の進行もあり、外国株式やエマージング株式を中心にリターンはプラスとなりました。

パフォーマンス動向の説明については以上です。

――ありがとうございます。続いて、2024年4月~6月のDCファンドの状況について教えてください。

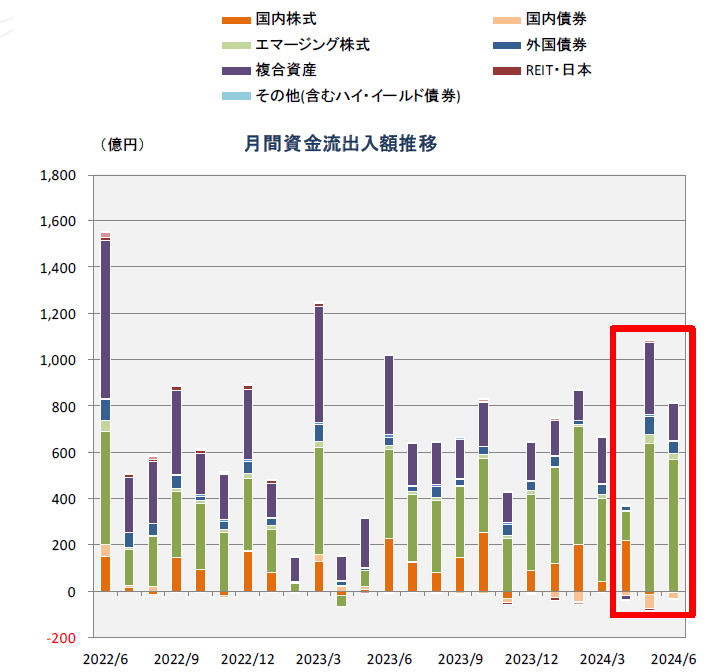

ここではDC専用ファンドの資金流出入動向について確認します。図3のグラフをご覧ください。4月の資金流出入額は330億円の流入超、5月は1000億円の流入超、6月は780億円の流入超となりました。

図3 ファンド分類別 月間流出入額推移(DC専用ファンド) 拡大図表示

※ 公社債投信等を除くDC専用ファンド 、出所:三菱アセット・ブレインズ

※ 公社債投信等を除くDC専用ファンド 、出所:三菱アセット・ブレインズ

おおむね堅調に資金が流入しましたが、4月には複合資産型が流出、外国株式型の流入も低調になっており、月によって動きは異なりました。

資金流出では国内債券型が引き続き目立ちました。日銀の金融政策正常化、金利上昇の懸念から、一貫して資金が流出しています。

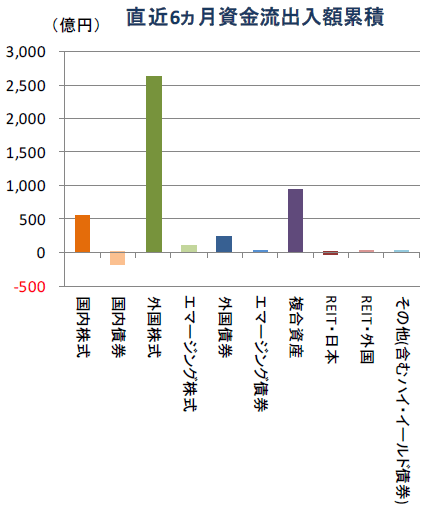

次に図4のグラフをご覧ください。直近6カ月の資金流出入額の累積は、外国株式型が2600億円、複合資産型が930億円、国内株式型が540億円となっています。

図4 ファンド分類別 月間流出入額推移(DCファンド) 拡大図表示

※ 公社債投信等を除くDC専用ファンド、出所:三菱アセット・ブレインズ

※ 公社債投信等を除くDC専用ファンド、出所:三菱アセット・ブレインズ

外国株式型への流入がさらに拡大しました。引き続き若年層を中心とした加入者から人気を集めているようです。

複合資産型も相応の資金を集めていますが、これまでの安定的な資金流入ペースに比べると、その勢いには陰りがみられます。

国内株式型への流入もやや縮小しました。6月を中心に日本株が上昇する中で、反対に利益確定の動きから、スイッチングによる資金流出が強まったものとみられます。

次に、個別ファンドではどのようなファンドに資金が流入しているのか、外国株式型と複合資産型のカテゴリーについて確認します。

まず、外国株式型の6月の月間資金流入額上位15ファンドについてです(図5)。

図5 2024年3月 外国株式型(DC専用ファンド) 拡大図表示

出所:三菱アセット・ブレインズ

出所:三菱アセット・ブレインズ

ランキング表のとおり、上位15本すべてがパッシブファンドになりました。MSCIコクサイ指数に連動するパッシブファンドがほとんどとなっています。

しかし、7位には「iシェアーズ米国株式(S&P500)(DC)」、8位には「One DC米国株式S&P500インデックスファンド」、12位には「DC米国株式インデックス・オープン」がランクインしました。S&P500に連動するインデックスファンドは引き続き注目を集めていますが、ランクインするファンド数と順位は少しずつ上昇している印象です。

S&P500は米国の大型株式のみを投資対象とするため、日本を除く先進国株式を対象とするMSCIコクサイと当然値動きは異なります。米国市場の成長性に対する期待もありますが、ここ数年S&P500はMSCIコクサイを上回って推移しており、投資家の人気を集める結果となっています。

パッシブファンドは運用管理費用が低い点が魅力です。流入額上位の3ファンドも運用管理費用は0.1%と極めて低いファンドです。

連動するベンチマークが同一のファンドの間では、パフォーマンスに差が付く要素として運用管理費用の水準が非常に重要です。自分たちが投資するファンドが世間一般のパッシブファンドと比べてどのような水準にあるかはよく確認する必要があるかと思います。

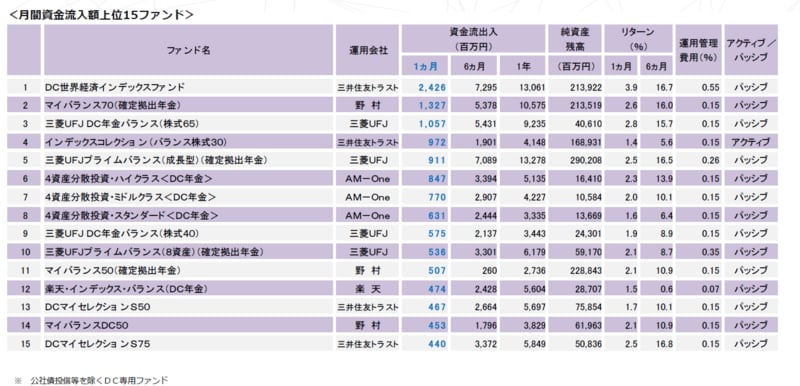

次に複合資産型の資金流入額上位15ファンドについて確認します(図6)。

図6 2024年3月 複合資産型(DC専用ファンド) 拡大図表示

出所:三菱アセット・ブレインズ

出所:三菱アセット・ブレインズ

ランキング表のとおり、パッシブファンドが大半となりました。

1位は「DC世界経済インデックスファンド」となりました。こちらは世界の債券・株式に50%ずつ分散投資するバランス型ファンドです。国内債券、国内株式、先進国債券、先進国株式、新興国債券、新興国株式6資産のインデックスファンドに投資します。名前のとおり、世界経済全体の発展を享受することを目指して運用するため、組入比率は各地域のGDP総額に応じて変更する点に特徴があります。

その他のファンドでは一般的な固定資産配分のファンドがランクインしました。低リスクから高リスクのバランス型ファンドまで幅広いファンドがランクインしています。

ランクインしたのは、国内債券、国内株式、先進国債券、先進国株式の伝統的4資産で構成されるバランス型ファンドが大半ですが、10位の「三菱UFJプライムバランス(8資産)(確定拠出年金)」のように、新興国株式・債券や不動産投資信託(リート)も投資対象に含むファンドも近年ではランクインがみられます。リートなどのオルタナティブ資産は株式・債券との相関が小さいことから、ポートフォリオの分散効果を高めることが期待されています。

今後こういった複数の資産を組入れるバランス型ファンドの動向も気になるところです。

資金流出入動向の説明については以上です。

――ありがとうございます。最後に、直近DC向けにどのような商品が設定されたか教えていただけますか?

2024年4月~6月では3本のファンドが設定されました(図7)。

図7 新規設定ファンド 拡大図表示

※ 公社債投信等を除くDCファンド(専用・共用)、出所:三菱アセット・ブレインズ

※ 公社債投信等を除くDCファンド(専用・共用)、出所:三菱アセット・ブレインズ

※ 公社債投信等を除くDCファンド(専用・共用) 出所:三菱アセット・ブレインズ

直近で設定されたのは、「野村全世界株式インデックスファンド(確定拠出年金向け)」です。MSCIオール・カントリー・ワールド・インデックスに連動するインデックスファンドです。同指数に連動するタイプのインデックスファンドは、金融機関の窓販等の公販市場では、「eMAXISSlim全世界株式(オールカントリー)」を始め、急速に残高が拡大しているタイプのインデックスファンドであり、今後DCの世界でも広がりを見せるか注目が集まります。

5月には「DCマイセレクションS50(2024-2026リスク抑制型)」が設定されました。

こちらのファンドは設定直後には、株式比率は10%以下、国内債券比率は70%超とするリスクを抑制した運用を行いますが、その後2026年に向けて段階的に株式比率を引き上げていくファンドです。2027年以降は株式比率を50%まで引き上げ、その後は資産配分を固定して運用を行います。

想定顧客としては、最初はリスクを抑えながら様子を見つつ運用したい、投資初心者などに適したファンドと言えるかもしれません。

ターゲットデートファンドとして、「DCニッセイターゲットデートファンド2070」も設定されました。当ファンドは目標年の2070年に向けて段階的にリスクを低減させ、2070年には資産を売却し、短期金融資産による安定的な運用を行います。特徴としては、国内株式、国内債券、先進国株式、先進国債券の伝統的4資産に加え、Jリートとグローバルリートの計6資産が対象となっていることが挙げられます。

2024年4月~6月の新規設定ファンドは以上3本でした。今四半期はそれぞれ特徴の異なるファンドが設定されました。これらのファンドが今後加入者にどのように受け止められていくか注目されます。

以上、パフォーマンス動向、資金流出入動向、新規設定ファンド動向についてお話しました。

標 陽平/三菱アセット・ブレインズ株式会社 シニアファンドアナリスト

2011年3月大学卒業後、銀行でのリテール営業を経て、2014年9月三菱アセット・ブレインズ株式会社(MAB)へ入社。2016年7月よりアナリスト第一グループ所属。同グループでは主にDCファンドを始めとした投信評価業務、投資情報の提供を担当。日本証券アナリスト協会検定会員。

外部リンク

この記事に関連するニュース

-

「オルカン」「S&P500」に流入続くも、「成長投資枠」で資金流入に異変?

Finasee / 2024年11月22日 6時0分

-

“ファンづくり”が奏功し、インデックス投信の“王者”となった「eMAXIS Slim」が描く次の戦略は…

Finasee / 2024年11月18日 11時0分

-

「eMAXIS Slim 米国株式(S&P500)」が「グロソブ」を抜き、歴代最大の残高に。この2大爆売れ投信の“共通点”と“決定的な違い”は…

Finasee / 2024年11月6日 19時0分

-

S&P500 がランク急上昇、今後は全世界株式も? 最新DC投信マーケット解説2024年10月号

Finasee / 2024年10月31日 14時0分

-

外国株式インデックスがもてはやされる中で異彩を放つ「外債ファンド」。広島銀行ではなぜ売れるのか?

Finasee / 2024年10月31日 7時0分

ランキング

-

1副業を探す人が知らない「看板広告」意外な儲け方 病院の看板広告をやけにみかける納得の理由

東洋経済オンライン / 2024年11月23日 19時0分

-

2【独自】所得減税、富裕層の適用制限案 「103万円の壁」引き上げで

共同通信 / 2024年11月23日 18時57分

-

3ローソンストア100「だけ弁当」第12弾は「イシイのミートボール」とコラボした「だけ弁当(イシイのミートボール)」

食品新聞 / 2024年11月23日 20時40分

-

4《ガスト初のフレンチコースを販売》匿名の現役スタッフが明かした現場の混乱「やることは増えたが、時給は変わらず…」「土日の混雑が心配」

NEWSポストセブン / 2024年11月23日 16時15分

-

5ドーミーイン系4つ星ホテル「3300円朝食」に驚愕 コスパ最高、味も絶品!極上のモーニングがここに

東洋経済オンライン / 2024年11月23日 8時40分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください