回転売買とは決別―いちよし証券が20年超かけて築き上げた「健全な財務」と「顧客の納得感」両立の秘訣は何か

Finasee / 2024年7月25日 12時30分

Finasee(フィナシー)

業界ではいち早く、1998年から預かり資産営業に大転換

「これからは預かり資産営業の時代だ」と言われるようになって、すでに久しい。その言葉を聞いたのは、かれこれ20年以上も前になるだろうか。時は日本版金融ビッグバンが行われた1998年にさかのぼる。

当時、上場株式の売買委託手数料は、どの証券会社も一律だったが、同年に行われた金融証券市場の一大規制緩和、いわゆる日本版金融ビッグバンによって、完全な自由化が進められた。折しも、インターネットの普及により、支店を持たずにインターネット上で株式や投資信託の売買を行うインターネット証券会社が登場した時期と前後する。結果、インターネット証券会社を中心にして株式売買委託手数料の価格競争が激化し、特に支店網をもつ対面型証券会社は苦境に立たされてしまった。

この時、会社の収益構造をフロー中心からストック中心に大きく変えたのが、いちよし証券だ。

「フロー収益を中心にしていた時は本社が販売する商品を決め、各地区本部に販売額を割り当て、さらに地区本部が各支店に販売額を割り当てるという流れでしたが、それを全く逆にしました。まず支店が地域のお客様が何を求めているのかをリサーチし、その販売サポートを各地区本部ならびに本社が担うという流れです」(白石氏)。

いちよし証券 金融商品部長 白石幸雄氏

いちよし証券 金融商品部長 白石幸雄氏

この98年に行われた一大改革は「改革の断行」と社内で称され、不退転の想いで遂行されていった。

ちなみにこの「改革の断行」は、人生100年時代や超低金利、NISAのスタートなどを受けて、より改革スピードを速める必要があるとの考えから、2019年より「第二回改革の断行」へと移行している。若返りに加え、地区本部を廃止するなど思い切った組織改編の真っ最中だ。

コストカバー率は6割超現状、どこまでフローからストックへと収益構造が変わったのか。これはストック収益の中核となる「信託報酬+ラップフィー」がグループ会社すべての販管費に対する割合を示す「コストカバー率」を見れば一目瞭然だ。コストカバー率が高いほど、ストック収入を中心とする収益構造であることを意味する。

いちよし証券のコストカバー率は、1998年3月期は3.1%だったのが、2024年3月期では61.2%まで上昇している。販管費の6割を、投資信託の信託報酬やラップ口座のフィーによって賄えており、フローからストックへの移行が着実に進んでいることがうかがえる。

ただ、ここまで来るにはさまざまな苦労もあったようだ。

「フロー収益を中心にしていた当時は、インドネシア株や香港株の他、アジアの高利回り債、デュアルカレンシー債なども扱っていましたが、アジア通貨危機や円高急伸によって、いずれの商品にも大幅な毀損(きそん)が生じ、結果的にお客様ご迷惑をおかけしてしまいました。そこで2000年以降は、どれだけ人気のある商品でも、お客様への説明が難しいもの、われわれのリサーチが及ばないものは販売しないとし、私どもとして取り扱わない商品を明確に規定した『いちよし基準』を導入しました」(白石氏)。

顧客は、世間ではやっている投資商品を購入したがる傾向がある。それは証券会社にとってビジネスチャンスだが、たとえ人気があっても、顧客のためにならないと思われるものは扱わないという姿勢を貫くのは、並大抵のことではない。それを実現できたのは、「フローからストックへ」の大号令を発した当時の社長で、現会長の武樋政司氏が、揺るがぬスタンスを常に社員に対して示してきたからだ。

「ドリコレ」をベース資産にしたポートフォリオ運用を提案では、「いちよし基準」によって顧客のためにならない商品を販売しない方針を貫くいちよし証券は、どのような商品を顧客に提案しているのだろうか。

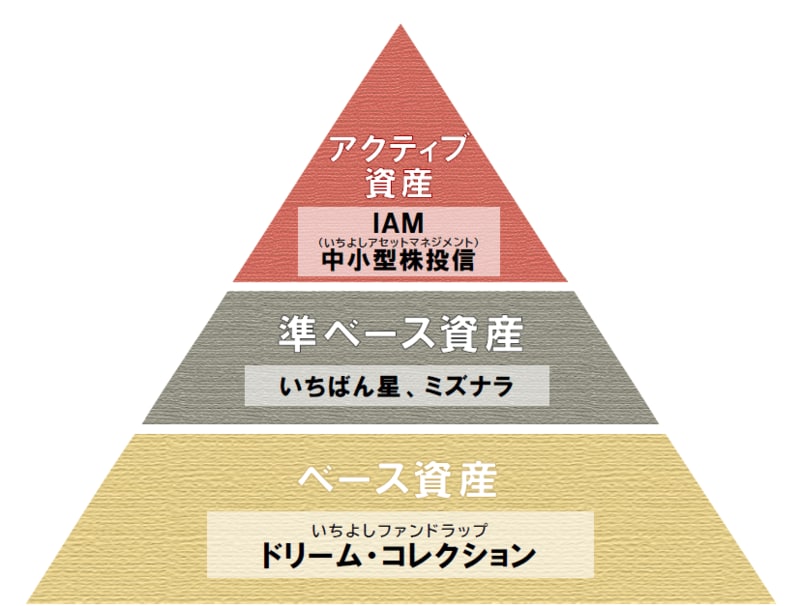

根幹にあるのは、ローリスクのベース資産と、ハイリスクのアクティブ資産との組み合わせだ。かつては先進国債券ファンドをベース資産、グローバル株式ファンドをアクティブ資産とする組み合わせを提案していたが、今はファンドラップである「ドリーム・コレクション」をベース資産として、顧客の運用目的やリスク許容度に応じ、国内外株式、国内外債券、国内外REITの他、ヘッジファンドやコモディティファンドなどさまざまな資産に分散した、5つの運用モデルを選べるようになっている。

なお、ドリーム・コレクションは今年1月からの新NISA対応で、新NISA口座でも購入できる「ドリコレNISA」の他、毎月1万円という少額資金積立を可能にした「ドリコレ・ミニ」も加わった。個々の顧客のリバランスなどフルサービスを行うファンドラップでのNISA対応は同社独自の取組みだ。

さらに、ドリーム・コレクションによるローリスクのベース資産と、ハイリスクのアクティブ資産の間を取り持つものとして、ミドルリスクを受け持つ準ベース資産の概念が、数年前から導入された。このパートを受け持つのが、ノーロード・ファンドである「いちよし・グローバル株式ファンド(愛称:いちばん星)」だ。

同ファンドは日本の割安株と中小型株に着目し、日本、米国、欧州、新興国株式にそれぞれ投資する6本の厳選したファンドに分散投資するファンド・オブ・ファンズだ。購入時手数料が無料であるのとともに、信託報酬は基準価額が過去最高値を更新しない限り、極めて低廉であり、かつ最高値を更新した時のみ、前回最高値との差額から信託報酬を徴収する、実績報酬型(ハイ・ウォーター・マーク型)が採用されている。つまり、結果がともなわない限りは最低限の手数料しかもらわない、という潔さがあり、顧客側の“納得感”も高い報酬体系だ。

「当初、いちばん星の購入金額は1000万円からという大口向けでしたが、販売は順調に伸びました。また今年1月に行われたNISAの制度見直しで、NISA口座を通じて購入していただく分については1万円から買えるようにしています」(白石氏)。

またいちばん星に加え、分配金を非課税で安定的に受け取りたいという、シニア層のニーズに応えるため、新NISAに対応した隔月決算型ファンドである「いちよし・グローバル好配当戦略ファンド(愛称:ミズナラ)」も設定された。いちばん星と共に、準ベース資産の二枚看板を背負うという位置づけだ。3つのファンドを通じて、高い配当利回りが期待できる国内外株式、世界の不動産投資信託に分散投資するファンド・オブ・ファンズである。こちらもいちばん星同様、購入時手数料は無料で、実績報酬型(ハイ・ウォーター・マーク型)を採用している。そして、アクティブ資産には、中小型株投信や、中小型の個別銘柄の組み合わせを提案している。

いちよし証券では、中小型株の成長性に着目、以前からいちよし経済研究所の中小型株式のリサーチ能力に定評がある。また、グループ会社である「いちよしアセットマネジメント」は中小型株式運用に強みを持つ。アフターフォローを含めた適切なアドバイスと、これを活用したポートフォリオ運用が可能だ。

●図 いちよし証券の運用の考え方

※上記は、いちよし証券取扱い商品・サービスを基にしたポートフォリオの一例です。 今後、さらなる強化を目指す「家族ぐるみの資産運用アドバイザー」

前述したように、現時点では「第二回改革の断行」の途上にあるが、これからいちよし証券が目指す方向性はどうなのか。

「いちよし基準をベースにして、お客様のニーズを捉えた商品・サービスの提供は言うに及ばず、同時にお客様の高齢化にどう対応するかを真剣に考える必要があります。もちろん、今の高齢者の方はお元気ですし、人生100年時代などとも言われていますが、いずれ生じるのが相続です。その資産は次世代に引き継がれていきますので、口座を開設していただいているお客様本人だけでなく、そのご家族ともお付き合いを深め、資産の承継も含めて良きアドバイスができるような証券会社を目指しています」(白石氏)。

現時点において、預かり資産営業を着実に実現している数少ない証券会社だけに、次の展開が注目される。

取材・文/鈴木雅光

Finasee編集部

「インベストメント・チェーンの高度化を促し、Financial Well-Beingの実現に貢献」をミッションに掲げるwebメディア。40~50代の資産形成層を主なターゲットとし、投資信託などの金融商品から、NISAやiDeCo、企業型DCといった制度、さらには金融業界の深掘り記事まで、多様化し、深化する資産形成・管理ニーズに合わせた記事を制作・編集している。

外部リンク

この記事に関連するニュース

-

“ファンづくり”が奏功し、インデックス投信の“王者”となった「eMAXIS Slim」が描く次の戦略は…

Finasee / 2024年11月18日 11時0分

-

IFA法人ガイア、仲介する預かり資産が700億円に到達

PR TIMES / 2024年11月2日 17時40分

-

投資額の半値で損切りするハメに…痛手負った72歳現役FPが教える「素人が絶対手を出してはいけない金融商品」

プレジデントオンライン / 2024年10月31日 8時15分

-

「相続が発生したら、そこで運用が終わってしまう」課題を克服―いちよし証券「ドリコレ・パス」の狙いとは

Finasee / 2024年10月30日 11時0分

-

ネット証券主要5社に“食い込む”勢い…NISA口座数を伸ばすPayPay証券が快進撃を見せるワケ

Finasee / 2024年10月28日 12時0分

ランキング

-

1ブランド物を欲しがる人と推し活する人の共通点 囚われの身になってしまう、偶像崇拝者たち

東洋経済オンライン / 2024年11月21日 14時30分

-

2「無人餃子」閉店ラッシュの中、なぜスーパーの冷凍餃子は“復権”できたのか

ITmedia ビジネスオンライン / 2024年11月20日 6時15分

-

3「サトウの切り餅」値上げ 来年3月に約11~12%

共同通信 / 2024年11月21日 19時47分

-

4食用コオロギ会社、破産へ 徳島、消費者の忌避感強く

共同通信 / 2024年11月21日 18時25分

-

5さすがに価格が安すぎた? 『ニトリ』外食事業をわずか3年8カ月で撤退の原因を担当者に直撃「さまざまな取り組みを実施しましたが…」

集英社オンライン / 2024年11月21日 16時49分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください